نسبتهای اهرمی که نسبت های سرمایه گذاری یا ساختار سرمایه نیز نامیده می شوند نسبتهایی هستندکه نشان دهنده توانایی شرکت برای بازپرداخت بدهیهای خود است.

نسبت های اهرمی به حجم کل بدهی های واحد تاکید دارد، و توان واحد را برای انجام تعهدات کوتاه مدت و بلندمدت خود منعکس می سازند.

نسبت های اهرمی شامل نسبت های ذیل می باشد:

- نسبت بدهی

- نسبت کل بدهیها به حقوق صاحبان سهام

- نسبت حقوق صاحبان سهام به داراییهای ثابت

- نسبت کل بدهی به ارزش ویژه

- نسبت بدهی جاری به ارزش ویژه

- نسبت بدهی بلندمدت به ارزش ویژه

- نسبت مالکانه

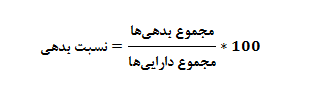

۱-نسبت بدهی:

نسبت بدهی نشاندهنده اهمیت و نقش بدهیهای جاری و بلندمدت در تأمین کل داراییهای شرکت است و بیان میکند چه میزان از داراییهای کل شرکت از محل بدهیها تأمین شده است.

برای محاسبه این نسبت کافی است مجموع بدهیهای شرکت را بر مجموع داراییهای آن تقسیم کنیم. بهمنظور بیان این نسبت بهصورت درصد، عدد بهدست آمده را در عدد ۱۰۰ ضرب مینماییم.

نسبت بدهی، موردتوجه اعتباردهندگان شرکت قرار دارد. بالا بودن نسبت بدهی به این معنا است که شرکت برای تأمین منابع موردنیاز خود، از منابع مالی خارج از شرکت بهرهمند میشود. درنتیجه بستانکاران و وامدهندگان مثل بانکها ترجیح میدهند نسبت بدهی شرکت کمتر باشد زیرا افزایش این نسبت، افزایش ریسک شرکت را بههمراه خواهد داشت. بنابراین نسبت بدهی، شاخص و معیار سنجش ریسک مالی شرکت محسوب میشود.

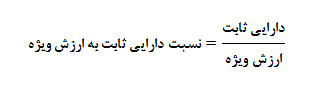

۲-نسبت دارایی ثابت به ارزش ویژه:

این نسبت نشان میدهد چه مقدار از ارزش ویژه شرکت صرف خرید داراییهای ثابت شده است.

نحوه محاسبه نسبت:

برای محاسبه این نسبت، مجموع داراییهای ثابت شرکت را بر ارزش ویژه آن تقسیم میکنیم.

پایین بودن نسبت دارایی ثابت به ارزش ویژه، به این معنی است که بخش کمی از ارزش ویژه شرکت صرف خرید دارایی ثابت آن شده است. درنتیجه نقدینگی شرکت بالا بوده و توانایی پرداخت بدهی های جاری خود را خواهد داشت.

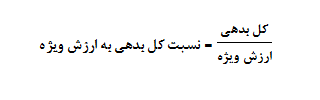

۳-نسبت کل بدهی به ارزش ویژه:

این نسبت به بررسی و مقایسه وضعیت بستانکاران(اعتباردهندگان) در مقابل صاحبان سهام شرکت میپردازد و قدرت بستانکاران شرکت را در مقایسه با صاحبان سهام نشان میدهد.

نحوه محاسبه نسبت:

برای محاسبه این نسبت مجموع بدهیهای شرکت که نشاندهنده قدرت بستانکاران است را بر ارزش ویژه آن که نشاندهنده قدرت صاحبان سهام است، تقسیم میکنیم.

ازآنجاییکه پایین بودن نسبت بدهی به ارزش ویژه برای شرکت ریسک مالی کمتری را در بردارد، وام و اعتباردهندگان ترجیح میدهند این گروه از نسبتها مقادیر کمتری داشته باشد. علاوه بر این هر چه تآمین سرمایه شرکت توسط صاحبان سهام افزایش یابد، بهدنبال آن نسبت مالکانه و کنترل صاحبان سهام آن افزایش خواهد یافت و این به معنای هزینه بهره وام کمتر برای شرکت است.

بهعنوان مثال اگر نسبت کل بدهی به ارزش ویژه برابر با ۲ باشد، به این معناست که شرکت برای تأمین داراییهای مورد نیاز خود، ۲ برابر بیشتر از منابع خارجی استفاده کرده است. بالا بودن این نسبت به معنای بیشتر بودن حقوق مالی بستانکاران نسبت به سهامداران است و همچنین در ساختار سرمایه شرکت، از بدهی بیشتر استفاده شده است.

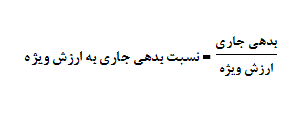

۴-نسبت بدهی جاری به ارزش ویژه:

نسبت بدهی جاری به ارزش ویژه، همانطور که از عنوان آن مشخص است، ارتباط بین بدهیهای جاری شرکت را با ارزش ویژه بیان میکند.

نحوه محاسبه نسبت:

برای محاسبه این نسبت باید مجموع بدهیهای جاری شرکت را بر ارزش ویژه آن تقسیم کنیم.

_ ازآنجاییکه بدهیهای جاری(کوتاهمدت) شرکت از محل داراییهای جاری آن تأمین میشوند، این دسته از بدهیها میتوانند نقدینگی شرکت را تحت فشار قرار دهند. از سوی دیگر سرمایه در گردش شرکت برابر با حاصل تفاضل بدهیهای جاری از داراییهای جاری شرکت است، درنتیجه رشد بدهیهای کوتاهمدت(جاری) منجر به کاهش سرمایه در گردش شرکت میشود.

_ بدهیهای کوتاهمدت، نرخ بهره بالاتری نسبت به سایر بدهیها دارند در نتیجه بالا بودن نسبت بدهی جاری به ارزش ویژه نشاندهنده بالا بودن بدهیهای جاری است و این موضوع میتواند باعث کاهش قدرت اهرمی این بخش از بدهیها شود.

_ بالا بودن نسبت بدهی جاری به ارزش ویژه یا روند رو به رشد آن، نشاندهنده الزام مدیریت به بازنگری در ساختار سرمایه شرکت است.

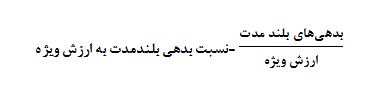

۵-نسبت بدهی بلندمدت به ارزش ویژه:

این نسبت ارتباط بین بدهیهای بلندمدت که سررسیدی بیشتر از یک سال دارند را با ارزش ویژه شرکت بررسی میکند.

نحوه محاسبه نسبت:

برای محاسبه این نسبت باید مجموع بدهیهای بلندمدت شرکت را بر ارزش ویژه آن تقسیم کنیم. این نسبت معمولاً بهصورت درصد بیان شده و در پایان محاسبه، عدد بهدستآمده را در عدد ۱۰۰ ضرب مینماییم.

۶-نسبت مالکانه:

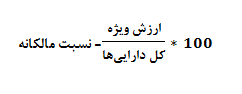

نسبت مالکانه بیان میکند چه میزان از داراییهای شرکت متعلق به سهامداران است. این نسبت بهصورت درصد بیان شده و نشاندهنده اهمیت سهامداران در تأمین داراییهای شرکت است.

برای محاسبه این نسبت باید ارزش ویژه شرکت را در مقابل کل داراییهای آن قرار دهیم. به این منظور ارزش ویژه را بر مجموع داراییهای شرکت تقسیم کرده و در عدد ۱۰۰ ضرب مینماییم.

هر چه نسبت مالکانه شرکت بیشتر باشد، میتوان نتیجه گرفت شرکت به تعهدات خود پایبندتر است. از سوی دیگر بالا بودن این نسبت نشاندهنده این است که شرکت از اهرم مالی استفاده چندانی نمیکند.

نسبت مالکانه پایین میتواند نشاندهنده این باشد که شرکت بخش عمدهای از سرمایه خود را از محل اعتبارات تأمین کرده و این امر سبب ایجاد ریسک مالی برای آن شده است.

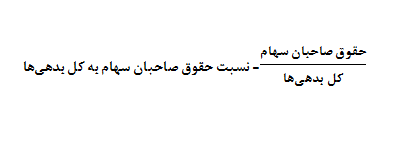

۷-نسبت حقوق صاحبان سهام به کل بدهیها:

این نسبت معیار مناسبی جهت ارزیابی ادعای حقوق صاحبان سهام و اعتباردهندگان به شرکت است. نسبت مورد بررسی، نشاندهنده وزن حقوق صاحبان سهام به کل وامها و اعتباراتی است که شرکت دریافت کرده است.

برای محاسبه این نسبت، باید کل حقوق صاحبان سهام را بر کل بدهیهای شرکت تقسیم کنیم.

بالا بودن این نسبت نشاندهنده حقوق بیشتر سهامداران اصلی نسبت به اعتباردهندگان شرکت است. از سوی دیگر افزایش حقوق صاحبان سهام بهکل بدهیها، آسیبپذیری شرکت را نسبت به ورشکستگی و مخاطرات اقتصادی کاهش میدهد.

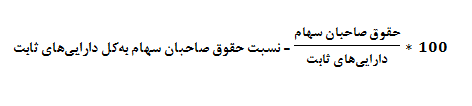

۸-نسبت حقوق صاحبان سهام بهکل داراییهای ثابت:

نسبت حقوق صاحبان سهام بهکل داراییهای ثابت، میزان نقش سهامداران را در تأمین مالی برای خرید داراییهای ثابت نشان میدهد. لازم به ذکر است این نسبت بهصورت درصد بیان میشود.

برای محاسبه این نسبت باید مجموع حقوق صاحبان سهام شرکت را بر مجموع داراییهای ثابت تقسیم کرده و در عدد ۱۰۰ ضرب نماییم.

بالا بودن نسبت حقوق صاحبان سهام به دارایی ثابت، به این معناست که بخش عمده داراییهای ثابت شرکت، توسط سهامداران آن تأمینشده است و شرکت در شرایط سخت، ساختار مالی مستحکمتری دارد.