استاندارد سی و هشت حسابداری

استاندارد سی و هشت حسابداری درخصوص ترکیب های تجاری می باشد .

برای دانلود فایل پی دی اف استاندارد از لینک زیر استفاده فرمایید :

استاندارد حسابداری شماره 38

هدف

- هدف این استاندارد، بهبود مربوط بودن، قابلیت اتکا و قابلیت مقایسه اطلاعاتی است که واحد گزارشگر، در صورتهای مالی خود درباره ترکیب تجاری و آثار آن ارائه میکند. برای این منظور، این استاندارد در خصوص موارد زیر، اصول و الزاماتی را برای واحد تحصيلكننده تعیین میکند:

الف. نحوه شناخت و اندازهگیری داراییهای قابل تشخیص تحصیلشده، بدهیهای تقبلشده و منافع فاقد حق کنترل در واحد تحصیلشده در صورتهای مالی آن؛

ب. نحوه شناخت و اندازهگیری سرقفلی تحصیلشده در ترکیب تجاری یا سود حاصل از خرید زير قيمت؛ و

پ. تعيين اطلاعاتی که باید افشا شود تا استفادهکنندگان صورتهای مالی را قادر به ارزیابی ماهیت و آثار مالی ترکیب تجاری کند.

دامنه کاربرد

- این استاندارد برای معامله يا رويداد دیگری كه تعريف تركيب تجاري را احراز میکند، كاربرد دارد. اين استاندارد در موارد زير بکار گرفته نمیشود:

الف. به حساب گرفتن تشکیل مشارکت در صورتهای مالی آن مشارکت.

ب . تحصیل یک دارایی یا گروهی از داراییها که تشکیلدهنده فعالیت تجاری نباشد. در چنین مواردی، واحد تحصیلکننده باید هر یک از داراییهای قابل تشخیص تحصیلشده (شامل داراییهایی که تعریف و معیارهای شناخت داراییهای نامشهود در استاندارد حسابداری 17 داراییهای نامشهود را احراز میکنند) و بدهیهای تقبلشده را مشخص و شناسايي كند. بهاي تمام شده این گروه باید بر مبنای ارزش منصفانه نسبی آنها در تاریخ خرید، به هر یک از داراییهای قابل تشخیص و بدهیهای منفرد تخصیص یابد. چنین معامله یا رویداد دیگری، منجر به ايجاد سرقفلی نمیشود.

پ . ترکیب واحدهاي تجاری یا فعالیتهاي تجاری تحت کنترل واحد (رهنمود بكارگيري مرتبط با این موضوع در بندهای ب1 تا ب4 ارائه ميشود).

- الزامات این استاندارد، برای تحصیل سرمایهگذاری در یک واحد تجاری فرعی توسط واحد تجاری سرمایهگذاری، که باید طبق استاندارد حسابداری 39 صورتهای مالی تلفیقی (مصوب 1398) به ارزش منصفانه اندازهگیری شود، کاربرد ندارد.

تشخيص ترکیب تجاری

- واحد تجاری برای اینکه تعیین کند معامله یا رویدادی دیگر، ترکیب تجاری است یا خیر، باید با بکارگیری تعریف مندرج در این استاندارد تشخیص دهد که داراييهاي تحصيلشده و بدهيهاي تقبلشده، یک فعالیت تجاري را تشكيل میدهند یا خیر. اگر داراییهای تحصیلشده فعالیت تجاری نباشند، واحد گزارشگر باید آن معامله یا رویداد ديگر را به عنوان تحصیل دارایی در نظر بگیرد. در بندهای ب5 تا ب12، رهنمودهایی برای تشخيص ترکیب تجاری و تعریف فعالیت تجاری ارائه میشود.

روش تحصیل

- واحد تجاری باید هر ترکیب تجاری را با استفاده از روش تحصیل به حساب منظور کند.

- بکارگیری روش تحصیل، مستلزم انجام موارد زیر است:

الف. تشخيص واحد تحصیلکننده؛

ب. تعیین تاریخ تحصیل؛

پ. شناخت و اندازهگیری داراییهای قابل تشخيص تحصيلشده، بدهیهای تقبلشده و هرگونه منافع فاقد حق کنترل در واحد تحصیلشده؛ و

ت. شناخت و اندازهگیری سرقفلی یا سود حاصل از خرید زير قيمت.

تشخیص واحد تحصیلکننده

- در هر ترکیب تجاری، یکی از واحدهای ترکیبشونده باید به عنوان واحد تحصیلکننده مشخص شود.

- رهنمود مندرج در استاندارد حسابداری 39 (مصوب 1398)، باید برای تشخيص واحد تحصیلکننده- واحد تجاري که کنترل واحد تجاري ديگر، يعني واحد تحصیلشده، را به دست میآورد- مورد استفاده قرار گیرد. اگر ترکیب تجاری واقع شود اما بکارگیری رهنمود مندرج در استاندارد حسابداری 39 (مصوب 1398)، به روشنی مشخص نکند که کدام یک از واحدهای تركيبشونده، واحد تحصيلكننده است، عوامل مندرج در بندهای ب14 تا ب18 باید در تعیین واحد تحصيلكننده در نظر گرفته شود.

تعیین تاریخ تحصیل

- واحد تحصیلکننده باید تاریخ تحصیل را، که تاریخ کسب کنترل واحد تحصیلشده میباشد، مشخص کند.

- تاریخی که واحد تحصیلکننده، کنترل واحد تحصیلشده را به دست میآورد، بطور معمول تاریخی است که واحد تحصیلکننده بطور قانونی مابهازا را انتقال میدهد، داراییهای واحد تحصیلشده را تحصيل و بدهيهاي واحد تحصیلشده را تقبل میکند (تاریخ خاتمه). با وجود اين، واحد تحصیلکننده ممکن است کنترل را در تاریخی به دست آورد که قبل يا بعد از تاریخ خاتمه باشد. برای مثال، تاریخ تحصیل در صورتی قبل از تاریخ خاتمه است که موافقتنامهای مکتوب مشخص کند كه واحد تحصيلكننده، در تاريخي قبل از تاريخ خاتمه، كنترل واحد تحصيلشده را به دست میآورد. واحد تحصیلکننده باید تمام واقعیتها و شرايط مربوط را در تشخیص تاریخ تحصیل در نظر بگیرد.

شناخت و اندازهگیری داراییهای قابل تشخيص تحصيلشده، بدهيهاي تقبلشده و منافع فاقد حق کنترل در واحد تحصیلشده

اصل شناخت

- در تاریخ تحصیل، واحد تحصیلکننده باید داراییهای قابل تشخيص تحصيلشده، بدهیهای تقبلشده و منافع فاقد حق کنترل در واحد تحصیلشده را جدا از سرقفلی شناسایی کند. شناخت داراییهای قابل تشخیص تحصیلشده و بدهیهای تقبلشده، مشمول شرایط مشخصشده در بندهای 12 و 13 است.

شرایط شناخت

- برای احراز شرايط شناخت به عنوان بخشی از بکارگیری روش تحصیل، داراییهای قابل تشخیص تحصيلشده و بدهیهای تقبلشده، باید در تاریخ تحصیل، تعریف داراییها و بدهیها طبق مفاهیم نظری گزارشگری مالی را احراز کنند. براي مثال، مخارجي كه واحد تحصيلكننده انتظار دارد به منظور اجرای طرح خروج از فعالیت واحد تحصیلشده یا خاتمه استخدام یا جابجایی کارکنان واحد تحصیلشده، در آینده متحمل شود، اما متعهد به انجام آن نیست، در تاریخ تحصیل، بدهی محسوب نمیشود. از این رو، واحد تحصیلکننده اين مخارج را به عنوان بخشی از بکارگیری روش تحصیل، شناسایی نمیکند. بلکه واحد تحصیلکننده اين مخارج را در صورتهای مالی پس از ترکیب، طبق سایر استانداردهای حسابداری شناسایی میکند.

- افزون بر این، به منظور احراز شرايط شناخت به عنوان بخشی از بکارگیری روش تحصیل، داراییهای قابل تشخیص تحصيلشده و بدهیهای تقبلشده باید بخشی از آنچه كه واحد تحصیلکننده و واحد تحصیلشده (یا مالکان قبلی آن) در معامله ترکیب تجاری مبادله كردهاند، تلقی شود و نه نتیجه معاملات جداگانه. واحد تحصیلکننده برای تعیین اینکه كدام داراییهای تحصیلشده یا بدهیهای تقبلشده، بخشی از مبادله با واحد تحصيلشده محسوب میشود و كدام يك، در صورت وجود، نتیجه معاملات جداگانهای است که بايد مطابق با ماهیت آنها و استانداردهای حسابداری مربوط شناسایی شود، باید رهنمود مندرج در بندهای 50 تا 52 را بکار گیرد.

- بکارگیری اصل شناخت و شرایط شناخت توسط واحد تحصیلکننده، ممکن است منجر به شناسایی داراییها و بدهیهايی شود که واحد تحصیلشده، پیش از این آنها را به عنوان دارایی و بدهی در صورتهای مالی خود شناسایی نکرده است. برای مثال، واحد تحصیلکننده، داراییهای نامشهود قابل تشخیص تحصیلشده مانند نام تجاری، حق اختراع یا روابط با مشتری را که به دلیل ایجاد آنها در داخل، واحد تحصیلشده آنها را در صورتهای مالی خود به عنوان دارایی شناسایی نکرده و مخارج مربوط را به هزینه منظور کرده است، شناسایی میکند.

- بندهای ب28 تا ب40، رهنمودهای مربوط به شناسایی اجارههای عملیاتی و داراییهای نامشهود را ارائه میكند. در بندهای 22 تا 28، انواع داراییهای قابل تشخیص و بدهیها، شامل اقلامی که این استاندارد استثنائات محدودي از اصل شناخت و شرایط شناخت آنها ارائه کرده است، تعیین میشود.

طبقهبندی یا اختصاص داراییهای قابل تشخیص تحصيلشده و بدهیهای تقبلشده در ترکیب تجاری

- در تاریخ تحصیل، واحد تحصیلکننده باید داراییهای قابل تشخیص تحصيلشده و بدهیهای تقبلشده را بهگونهای طبقهبندی کند یا اختصاص دهد که برای بکارگیری بعدی سایر استانداردهای حسابداری ضروری است. واحد تحصیلکننده باید این طبقهبندیها یا اختصاصها را برمبنای شرایط قراردادی، شرایط اقتصادی، رویههای عملیاتی یا حسابداری و سایر شرایط مرتبط موجود در تاریخ تحصیل، انجام دهد.

- این استاندارد، دو استثنا بر اصل مندرج در بند 16 وضع میکند:

الف. طبقهبندی قرارداد اجاره به عنوان اجاره عملیاتی یا اجاره تأمین مالی طبق استاندارد حسابداری 21 حسابداری اجارهها؛ و

ب. طبقهبندی یک قرارداد به عنوان قرارداد بیمه.

واحد تحصیلکننده باید آن قراردادها را بر مبنای شرایط قراردادی و سایر عوامل در شروع قرارداد (یا چنانچه شرايط قرارداد به شيوهاي تعديل شده باشد که طبقهبندی آن را تغيير دهد، در تاریخ تعديل که ممکن است تاریخ تحصیل باشد) طبقهبندی كند.

اصل اندازهگیری

- واحد تحصیلکننده باید داراییهای قابل تشخیص تحصيلشده و بدهیهای تقبلشده را به ارزش منصفانه آنها در تاریخ تحصیل اندازهگیری کند.

- در هر ترکیب تجاری، واحد تحصیلکننده باید در تاریخ تحصیل، اجزای منافع فاقد حق کنترل در واحد تحصیلشده را که نشاندهنده منافع مالکیت فعلي است و برای دارندگان آن، نسبت به سهم متناسبي از خالص داراييهاي واحد تجاری در زمان انحلال حق ایجاد میکند، به یکی از مبالغ زیر اندازهگیری كند:

الف. ارزش منصفانه؛ یا

ب . سهم متناسب ابزارهای مالکانه فعلی از مبالغ شناساییشده خالص داراییهای قابل تشخیص واحد تحصیلشده.

اجزای ديگر منافع فاقد حق کنترل باید به ارزش منصفانه در تاریخ تحصیل، اندازهگیری شوند؛ مگر اینکه مبنای اندازهگیری دیگری توسط استانداردهای حسابداری الزامی شده باشد.

- بندهای 24 تا 30، انواع داراییهای قابل تشخیص و بدهیها، از جمله اقلامی که در این استاندارد موارد استثنای محدودی بر اصل اندازهگیری آنها وضع شده است را معین میکند.

استثنا از اصول شناخت یا اندازهگیری

- این استاندارد، موارد محدودي را از بکارگیری اصول شناخت و اندازهگیری خود مستثنی میکند. بندهای 22 تا 30، اقلام خاصی که مشمول استثنا هستند و ماهیت موارد استثنا را تعیین میکند. واحد تحصیلکننده باید آن اقلام را با بكارگيري الزامات مندرج در بندهای 22 تا 30 به حساب منظور کند که این امر موجب خواهد شد برخي اقلام:

الف. با بکارگیری شرایط شناختی علاوه بر شرایط مندرج در بندهای 12 و 13 یا با بکارگیری الزامات ساير استانداردهای حسابداری شناسایی شوند، که نتایج آن نسبت به بکارگیری اصول و شرایط شناخت این استاندارد متفاوت خواهد بود.

ب. به مبلغی غیر از ارزش منصفانه در تاریخ تحصیل، اندازهگیری شوند.

استثنا از اصل شناخت

بدهیهای احتمالی

- در استاندارد حسابداری 4 ذخایر، بدهیهای احتمالی و داراییهای احتمالی، بدهیهای احتمالی به شرح زیر تعریف شده است:

الف. تعهدی غیرقطعی است که از رويدادهاي گذشته ناشي ميشود و وجود آن تنها ازطريق وقوع يا عدم وقوع يک يا چند رويداد نامشخص آتي که بطور کامل در کنترل واحد تجاري نيست، تأييد خواهد شد؛ یا

ب . تعهدی فعلي است که از رويدادهاي گذشته ناشي ميشود اما به دلايل زير شناسايي نميشود:

- خروج منابع دارای منافع اقتصادي که براي تسويه تعهد ضرورت دارد، محتمل نیست؛ یا

- مبلغ تعهد، با قابلیت اتکای كافي قابل اندازهگيري نیست.

- الزامات استاندارد حسابداری 4 برای تعیین اینکه کدام بدهیهاي احتمالی باید در تاریخ تحصیل شناسایی شود، کاربرد ندارد. در مقابل، واحد تحصیلکننده در صورتی باید در تاریخ تحصیل، بدهی احتمالی تقبلشده در ترکیب تجاری را شناسایی کند که بدهی احتمالی، تعهد فعلی باشد که از رویدادهای گذشته ناشی شده و ارزش منصفانه آن بهگونهای قابل اتکا، قابل اندازهگیری است. بنابراین، بر خلاف استاندارد حسابداری 4، واحد تحصیلکننده، بدهی احتمالی تقبلشده در ترکیب تجاری را در تاریخ تحصیل شناسایی میکند حتی اگر خروج منابع دارای منافع اقتصادی که برای تسویه تعهد ضرورت دارد، محتمل نباشد. بند 55، رهنمود حسابداری این بدهیهای احتمالی را پس از تحصیل تعیین میکند.

استثنا از هر دو اصل شناخت و اندازهگیری

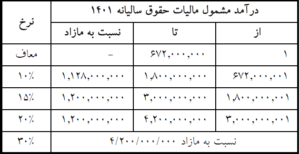

مالیات بر درآمد

- واحد تحصیلکننده باید دارایی یا بدهی ماليات انتقالي ناشی از داراییهای تحصیلشده و بدهیهای تقبلشده در ترکیب تجاری را طبق استاندارد حسابداری 35 مالیات بر درآمد، شناسایی و اندازهگیری كند.

- واحد تحصیلکننده باید آثار مالياتي بالقوه تفاوتهای موقتی و اقلام انتقالي واحد تحصیلشده را كه در تاریخ تحصیل وجود دارد یا در نتيجه تحصیل به وجود آمده است، طبق استاندارد حسابداری 35 به حساب منظور کند.

مزایای کارکنان

- واحد تحصیلکننده باید بدهی (یا در صورت وجود، دارایی) مربوط به توافقهای مزایای کارکنان واحد تحصیلشده را طبق استاندارد حسابداری 33 مزایای بازنشستگی کارکنان شناسایی و اندازهگیری كند.

داراییهای جبرانی

- در ترکیبهای تجاری، فروشنده ممکن است بطور قراردادی، نتایج رویداد احتمالی یا نامطمئن مرتبط با تمام یا بخشی از دارایی یا بدهی خاصی را برای واحد تحصیلکننده جبران کند. برای مثال، فروشنده ممکن است زیانهای مربوط به بدهی ناشی از یک رویداد احتمالی خاص را چنانچه بیشتر از یک مبلغ مشخص باشد، برای واحد تحصیلکننده جبران كند؛ به عبارتی دیگر، فروشنده تضمین میكند که بدهی واحد تحصيلكننده، از مبلغ معینی بيشتر نخواهد شد. در نتيجه، واحد تحصیلکننده دارايي جبراني به دست ميآورد. واحد تحصيلكننده باید در همان زمانی که اقلام قابل جبران را شناسايي ميكند، دارایی جبرانی را شناسایی کند و بر همان مبنايي كه اقلام قابل جبران اندازهگیری میشوند، دارایی جبرانی را اندازهگیری نماید و در صورت نیاز، بابت مبالغ غیر قابل وصول، ذخیره ارزشیابی در نظر بگیرد. بنابراین، اگر جبران خسارت، مربوط به دارایی یا بدهی باشد که در تاریخ تحصیل، شناسایی شده و به ارزش منصفانه در تاریخ تحصیل اندازهگیری شده است، واحد تحصیلکننده باید دارایی جبرانی را در تاریخ تحصیل شناسایی کند و به ارزش منصفانه در تاریخ تحصیل اندازهگیری نماید. برای دارایی جبرانی اندازهگیریشده به ارزش منصفانه، آثار عدم اطمینان جریانهای نقدی آتی، به دلیل ملاحظات مربوط به قابلیت وصول، در اندازهگیری ارزش منصفانه در نظر گرفته میشود و ذخیره ارزشیابی جداگانه ضرورتی ندارد (رهنمود بکارگیری مربوط به این موضوع، در بند ب41 ارائه شده است).

- در برخی شرایط، جبران خسارت ممکن است مربوط به یک دارایی یا یک بدهی باشد که از اصول شناخت یا اندازهگیری این استاندارد مستثنی شده است. برای مثال، ممکن است جبران خسارت در ارتباط با بدهی احتمالی باشد که در تاریخ تحصیل شناسایی نشده است، زیرا ارزش منصفانه آن در تاریخ مزبور، بهگونهای قابل اتکا، قابل اندازهگیری نبوده است. همچنین، جبران خسارت ممکن است مربوط به دارایی یا بدهی باشد که براي مثال، از مزایای کارکنان حاصل شده و بر مبنایی غیر از ارزش منصفانه در تاریخ تحصیل، اندازهگیری شده است. در چنين شرایطی، دارایی جبرانی باید با استفاده از مفروضاتي يكسان با مفروضات مورد استفاده در اندازهگیری اقلام قابل جبران، که مشمول ارزیابی مدیریت از قابلیت وصول دارایی جبرانی و محدودیت قراردادی مربوط به مبالغ قابل جبران است، شناسایی و اندازهگیری شود. رهنمود مربوط به حسابداری دارایی جبرانی پس از تحصیل، در بند 56 ارائه میشود.

استثنا از اصل اندازهگیری

حقوق بازتحصیلشده

- واحد تحصیلکننده باید ارزش حقوق بازتحصیلشده را که به عنوان دارایی نامشهود شناسایی شده است، بر مبنای دوره قراردادی باقیمانده از قرارداد مرتبط، صرفنظر از اينكه فعالان بازار برای تعیین ارزش منصفانه قرارداد به تمدید بالقوه آن توجه میکنند یا خیر، اندازهگيري كند. رهنمود بکارگیری مربوط به این موضوع، در بندهای ب35 و ب36 ارائه میشود.

داراییهای نگهداریشده برای فروش

- واحد تحصيلكننده بايد دارايي غيرجاري تحصيلشده (يا مجموعه واحد) را كه طبق استاندارد حسابداری 31 دارایيهاي غيرجاري نگهداريشده براي فروش و عمليات متوقفشده، در تاريخ تحصيل به عنوان نگهداريشده براي فروش طبقهبندي كرده است، طبق بندهاي 16 تا 19 همان استاندارد، به خالص ارزش فروش اندازهگيري كند.

شناخت و اندازهگیری سرقفلی یا سود حاصل از خرید زير قيمت

31 . واحد تحصیلکننده باید سرقفلی را در تاریخ تحصیل و با اندازهگیری مازاد (الف) بر (ب)، شناسایی کند:

الف. حاصل جمع:

- مابهازای انتقاليافته اندازهگیریشده طبق این استاندارد که معمولاً ارزش منصفانه در تاریخ تحصیل را الزامي ميكند (به بند 36 مراجعه شود).

- مبلغ هرگونه منافع فاقد حق کنترل در واحد تحصیلشده که طبق این استاندارد اندازهگیری میشود؛ و

- در ترکیب تجاری مرحلهای (به بندهای 40 و 41 مراجعه شود)، ارزش منصفانه منافع مالکانه قبلی واحد تحصیلکننده در واحد تحصیلشده در تاریخ تحصیل.

ب . خالص مبالغ داراییهای قابل تشخیص تحصيلشده و بدهیهای تقبلشده در تاريخ تحصيل كه طبق این استاندارد اندازهگيري میشود.

- در یک ترکیب تجاری که واحد تحصیلکننده و واحد تحصیلشده (یا مالکان قبلی آن)، تنها منافع مالكانه را مبادله میکنند، ممکن است ارزش منصفانه منافع مالكانه واحد تحصیلشده در تاریخ تحصیل نسبت به ارزش منصفانه منافع مالكانه واحد تحصیلکننده در تاریخ تحصیل، بهگونهای قابل اتکاتر قابل اندازهگیری باشد. در این صورت، واحد تحصیلکننده باید مبلغ سرقفلی را با استفاده از ارزش منصفانه منافع مالكانه واحد تحصیلشده در تاریخ تحصیل، به جای ارزش منصفانه منافع مالكانه انتقالیافته در تاریخ تحصیل، تعیین كند. برای تعیین مبلغ سرقفلی در ترکیب تجاری که در آن مابهازایی منتقل نمیشود، واحد تحصیلکننده باید از ارزش منصفانه منافع واحد تحصیلکننده در واحد تحصیلشده در تاریخ تحصیل، به جای ارزش منصفانه مابهازای انتقاليافته در تاریخ تحصیل استفاده کند (بند 31(الف)(1)). رهنمود بکارگیری مربوط به این موضوع، در بندهای ب46 تا ب49، ارائه میشود).

خریدهای زير قيمت

- برخی مواقع، ممکن است واحد تحصیلکننده خريد زير قيمت انجام دهد، كه نوعي تركيب تجاري است كه در آن مبلغ مندرج در بند 31(ب) بیشتر از مجموع مبالغ مشخصشده در بند 31(الف) میباشد. اگر پس از بکارگیری الزامات بند 35، آن مبلغ مازاد، باقی مانده باشد، واحد تحصیلکننده باید در تاریخ تحصیل، سود حاصل را در صورت سود و زیان شناسایی كند. این سود باید به واحد تحصیلکننده منتسب شود.

- برای مثال، خرید زير قيمت ممکن است در یک ترکیب تجاری واقع شود که در آن، فروشنده بنا بر ضرورت، مجبور به فروش شده باشد. با وجود اين، استثنا از شناخت یا اندازهگیری اقلام خاص مطرح در بندهای 22 تا 30 نیز ممکن است منجر به شناخت سود (یا تغییر در مبلغ سود شناساییشده) حاصل از خرید زير قيمت شود.

- قبل از شناسایی سود حاصل از خريد زير قيمت، واحد تحصیلکننده باید مجدداً بررسی كند که آيا تمام داراییهای تحصيلشده و بدهیهای تقبلشده، به درستی تشخیص داده شدهاند یا خیر و باید هرگونه دارایی یا بدهی دیگری که در آن بررسی مشخص میشود را شناسایی نماید. سپس، واحد تحصیلکننده باید شیوههای مورد استفاده در اندازهگیری مبالغي كه طبق اين استاندارد شناخت آنها در تاريخ تحصيل الزامي است را برای تمام موارد زیر بررسي کند:

الف. داراييهاي قابل تشخيص تحصیلشده و بدهيهاي تقبلشده؛

ب . منافع فاقد حق کنترل در واحد تحصیلشده، در صورت وجود؛

پ . در یک ترکیب تجاری مرحلهای، منافع مالكانه قبلی واحد تحصیلكننده در واحد تحصیلشده؛ و

ت . مابهازای انتقاليافته.

هدف این بررسی، حصول اطمینان از این است که اندازهگیریها، ارزش تمام اطلاعات در دسترس در تاریخ تحصیل را بطور مناسب منعكس میكند.

مابهازای انتقاليافته

- مابهازای انتقاليافته در ترکیب تجاری باید به ارزش منصفانه اندازهگیری شود. ارزش منصفانه مابهازای انتقالیافته، بايد بر اساس مجموع ارزش منصفانه در تاریخ تحصیل برای داراييهاي انتقاليافته توسط واحد تحصیلکننده، بدهیهای تحملشده توسط واحد تحصیلکننده به مالکان قبلی واحد تحصیلشده و منافع مالكانه منتشرشده توسط واحد تحصیلکننده محاسبه شود. مثالهایی از انواع بالقوه مابهازا، شامل نقد، سایر داراییها، فعالیت تجاری یا واحد تجاری فرعی واحد تحصیلکننده، مابهازای احتمالي، ابزارهای مالکانه عادی یا ممتاز، اختيارهاي معامله، امتیازهای خرید سهام و حقوق اعضاي واحدهای تجاری اشتراکی است.

- مابهازای انتقالیافته میتواند شامل داراییها یا بدهیهای واحد تحصیلکننده باشد که مبلغ دفتری آنها متفاوت از ارزش منصفانه آنها در تاریخ تحصیل است (برای مثال، داراییهای غیرپولی یا فعالیت تجاری واحد تحصیلکننده). در این صورت، واحد تحصیلکننده باید داراییها يا بدهیهای انتقالیافته را به ارزش منصفانه آنها در تاریخ تحصیل، تجدید اندازهگيري و سود یا زیان حاصل را، در صورت وجود، در صورت سود و زیان شناسایی کند. با وجود اين، برخی مواقع، داراییها یا بدهیهای انتقالیافته، پس از ترکیب تجاری، در واحد تجاری ترکیبشده باقی میمانند (براي مثال، به این دلیل که داراییها يا بدهیها، به جای مالکان قبلی به واحد تحصیلشده انتقال مییابند) و در نتيجه، واحد تحصیلکننده کنترل آنها را حفظ ميكند. در اين شرایط، واحد تحصیلکننده باید داراییها و بدهیهای مزبور را به مبلغ دفتريِ بلافاصله قبل از تاريخ تحصيل، اندازهگيري كند و نبايد سود يا زيان مربوط به دارايیها يا بدهيهاي تحت كنترل خود قبل و بعد از تركيب تجاري را در صورت سود و زیان شناسايي نماید.

مابهازای احتمالی

- مابهازایي كه واحد تحصیلکننده در مبادله با واحد تحصیلشده انتقال ميدهد، شامل هرگونه دارایی یا بدهی ناشی از توافق مابهازای احتمالی است (به بند 36 مراجعه شود). واحد تحصیلکننده باید ارزش منصفانه مابهازای احتمالی در تاریخ تحصیل را به عنوان بخشی از مابهازای انتقالیافته در مبادله با واحد تحصیلشده شناسایی كند.

- در صورتی که تعهد پرداخت مابهازای احتمالی تعریف ابزار مالی را احراز کند، واحد تحصیلکننده باید بر مبنای تعاریف ابزار مالکانه و بدهی مالی مندرج در بند 7 استاندارد حسابداری 36 ابزارهاي مالي: ارائه، تعهد مزبور را به عنوان ابزار مالکانه یا بدهی مالی طبقهبندی نماید. در صورت تحقق شرایطی خاص، واحد تحصيلكننده بايد حق برگشت مابهازاي انتقالیافته قبلي را به عنوان دارايي طبقهبندی كند. رهنمود مربوط به حسابداری مابهازای احتمالی پس از تحصیل، در بند 57 ارائه میشود.

رهنمودهای بيشتر برای بکارگیری روش تحصیل برای انواع خاصی از ترکیبهای تجاری

ترکیب تجاری مرحلهای

- برخی مواقع، واحد تحصیلکننده کنترل واحد تحصیلشدهای را به دست میآورد که قبل از تاریخ تحصیل، در آن واحد تحصیلشده منافع مالكانه داشته است. برای مثال، در 29 اسفند سال 1X13، واحد تجاری الف 35 درصد منافع فاقد حق کنترل واحد تجاری ب را در اختیار دارد. در آن تاریخ، واحد تجاری الف، 40 درصد دیگر از منافع مالکانه در واحد تجاری ب را خریداری میکند كه موجب میشود واحد تجاری الف، کنترل واحد تجاری ب را در اختیار گیرد.

- در ترکیب تجاری مرحلهای، واحد تحصیلکننده باید منافع مالكانه نگهداریشده قبلی خود در واحد تحصیلشده را به ارزش منصفانه در تاریخ تحصیل، تجدید اندازهگیری و سود یا زیان حاصل را، در صورت وجود، در صورت سود و زیان شناسایی کند. در دورههای گزارشگری قبل، واحد تحصیلکننده ممکن است تغییر در ارزش منافع مالكانه خود در واحد تحصیلشده را در ساير اقلام سود و زیان جامع شناسایی کرده باشد. در این صورت، مبلغي كه در ساير اقلام سود و زيان جامع شناسايي میشود بايد بر همان مبنایی شناسایی شود كه با فرض واگذاری مستقیم منافع مالكانه نگهداریشده قبلی توسط واحد تحصیلکننده، الزامي میشد.

ترکیب تجاری بدون انتقال مابهازا

- برخی مواقع، واحد تحصیلکننده، کنترل واحد تحصیلشده را بدون انتقال مابهازا به دست میآورد. در چنين ترکیبهايي، روش حسابداری تحصیل برای تركيب تجاري بکار میرود. این شرایط، شامل موارد زیر است:

الف. واحد تحصیلشده تعداد کافی از سهام خود را به منظور کسب کنترل توسط سرمایهگذار فعلی (واحد تحصیلکننده) بازخرید میکند.

ب. حق وتوی اقلیت، که پیش از این مانع کنترل واحد تحصيلشده توسط واحد تحصیلکننده دارای حق رأی اکثریت میشد، لغو شده باشد.

پ . واحد تحصیلکننده و واحد تحصیلشده، توافق کرده باشند که فعالیتهای تجاری خود را تنها از طریق قرارداد ترکیب کنند. واحد تحصیلکننده در قبال کنترل واحد تحصیلشده مابهازایی منتقل نمیکند و در تاریخ تحصیل یا قبل از آن، هیچگونه منافع مالكانهای در واحد تحصیلشده ندارد.

- در یک ترکیب تجاری که تنها از طریق قرارداد ایجاد شده است، واحد تحصیلکننده باید مبلغ خالص داراییهای واحد تحصیلشده را که طبق این استاندارد شناسایی میشود، به مالکان واحد تحصیلشده تخصیص دهد. به عبارت دیگر، منافع مالکانه در واحد تحصیلشده كه در اختیار اشخاصی غیر از واحد تحصیلکننده است، در صورتهای مالی پس از ترکیب واحد تحصیلکننده، منافع فاقد حق کنترل محسوب میشود؛ حتی اگر نتیجه اين باشد كه تمام منافع مالکانه در واحد تحصیلشده، قابل تخصیص به منافع فاقد حق کنترل باشد.

دوره اندازهگیری

- اگر حسابداری اولیه برای ترکیب تجاری، در پایان دوره گزارشگری که ترکیب در آن واقع میشود کامل نشده باشد، واحد تحصیلکننده باید براي اقلامی که حسابداری آنها کامل نیست، مبالغ غیرقطعی را در صورتهای مالی افشا کند. در دوره اندازهگیری، واحد تحصیلکننده باید مبالغ غیرقطعی شناساییشده در تاریخ تحصیل را با تسری به گذشته تعدیل کند تا بازتابی از اطلاعات جدید به دست آمده درباره واقعیتها و شرایط موجود در تاریخ تحصیل باشد كه در صورت اطلاع از آن، اندازهگیری مبالغ شناساییشده در آن تاریخ، تحت تأثیر قرار ميگرفت. در دوره اندازهگیری، واحد تحصیلکننده باید داراییها یا بدهیهای دیگری را نیز، در صورت به دست آوردن اطلاعات جدید درباره واقعیتها و شرایط موجود در تاریخ تحصیل، شناسایی کند كه در صورت اطلاع از آن، منجر به شناخت داراییها و بدهیها در آن تاريخ ميشد. به محض اینکه واحد تحصيلكننده، به اطلاعاتي درباره واقعیتها و شرایط موجود در تاريخ تحصيل دست یابد یا به اين نتيجه برسد كه اطلاعات بيشتر قابل دستيابي نيست، دوره اندازهگيري به پايان ميرسد. با وجود اين، دوره اندازهگیری نباید فراتر از یک سال از تاریخ تحصیل باشد.

- دوره اندازهگيري، دوره پس از تاریخ تحصیل است كه واحد تحصیلکننده ممکن است در آن دوره، مبالغ غیرقطعی شناساییشده برای ترکیب تجاری را تعدیل کند. دوره اندازهگیری، برای واحد تحصیلکننده زمان معقولی جهت کسب اطلاعات ضروری برای تشخيص و اندازهگیری موارد زیر در تاريخ تحصيل، طبق الزامات این استاندارد فراهم میآورد:

الف. داراییهای قابل تشخیص تحصيلشده، بدهیهای تقبلشده و منافع فاقد حق کنترل در واحد تحصیلشده؛

ب. مابهازای انتقاليافته در قبال واحد تحصیلشده (یا سایر مبالغ مورد استفاده در اندازهگیری سرقفلی)؛

پ. در ترکیب تجاری مرحلهای، منافع مالكانه نگهداریشده قبلي واحد تحصيلكننده در واحد تحصیلشده؛ و

ت. سرقفلی یا سود ناشی از خرید زير قيمت.

- واحد تحصیلکننده در تعیین اینکه اطلاعات کسبشده پس از تاریخ تحصیل باید منجر به تعدیل مبالغ غیرقطعی شناساییشده شود یا اینکه اطلاعات مزبور ناشي از رویدادهای واقعشده پس از تاریخ تحصیل است، باید تمام عوامل مربوط را در نظر بگیرد. عوامل مربوط شامل تاریخ کسب اطلاعات بيشتر و توان واحد تحصیلکننده براي ارائه دلیل مشخص جهت تغییر در مبالغ غیرقطعی است. احتمال اینکه اطلاعات کسبشده در مدت کوتاهی پس از تاریخ تحصیل، نسبت به اطلاعات کسبشده در مدت چند ماه پس از تاریخ تحصیل، شرایط تاریخ تحصیل را بهتر منعكس كند، بیشتر است. برای مثال، فروش دارایی به شخص ثالث در مدت کوتاهی پس از تاریخ تحصیل، به مبلغی که به میزان قابل ملاحظهای متفاوت از ارزش منصفانه غیرقطعی اندازهگيريشده در آن تاریخ است، احتمالاً نشاندهنده خطایي در مبلغ غیرقطعی است، مگر اینکه بتوان رویدادی را تشخیص داد که منجر به تغییر ارزش منصفانه دارايي شده باشد.

- واحد تحصیلکننده، افزایش (کاهش) در مبلغ غیرقطعی شناساییشده برای دارایی قابل تشخیص (بدهی) را از طریق کاهش (افزایش) سرقفلی شناسایی میکند. با وجود اين، اطلاعات جدید به دست آمده در دوره اندازهگیری، ممکن است برخی مواقع منجر به تعدیل مبلغ غیرقطعی بيش از یک دارایی یا بدهی گردد. برای مثال واحد تحصیلکننده ممکن است بابت پرداخت خسارتهای ناشی از وقوع حادثه در یکی از تأسیسات واحد تحصیلشده که تمام یا بخشی از آن تحت پوشش بیمهنامه بیمه مسئولیت واحد تحصیلشده است، یک بدهی را پذیرفته باشد. در صورتي كه در دوره اندازهگیری، واحد تحصیلکننده اطلاعات جدیدی درباره ارزش منصفانه بدهی در تاریخ تحصیل به دست آورد، تعدیل سرقفلی ناشی از تغییر در مبلغ غیرقطعی شناساییشده برای بدهی (تمام یا بخشی از آن)، از طریق تعدیل متقابل سرقفلی ناشی از تغییر در مبلغ غیرقطعی شناساییشده بابت ادعاي دريافتني از بيمهگر، تهاتر میشود.

- در دوره اندازهگیری، واحد تحصیلکننده باید تعدیلات در مبالغ غیرقطعی را بهگونهای شناسایی كند که گويي حسابداری ترکیب تجاری، در تاریخ تحصیل تكميل شده است. بنابراین، واحد تحصیلکننده باید در اطلاعات مقایسهای دورههای قبل ارائهشده در صورتهای مالی، شامل تغییر در استهلاک یا سایر آثار سود و زیانی شناساییشده در تکمیل حسابداری اولیه، در صورت نیاز تجدیدنظر کند.

- پس از پایان دوره اندازهگیری، واحد تحصیلکننده باید تنها به منظور اصلاح اشتباهات طبق استاندارد حسابداری 34 رويههای حسابداری، تغییر در برآوردهای حسابداری و اشتباهات، در حسابداری ترکیب تجاری تجدیدنظر کند.

تعیین اجزای معامله ترکیب تجاری

- واحد تحصیلکننده و واحد تحصیلشده، ممکن است پیش از شروع مذاکرات مربوط به ترکیب تجاری، روابط قبلي یا توافق دیگری با یکدیگر داشته باشند یا در طول مذاکرات، به توافقی جدا از ترکیب تجاری دست یابند. در هریک از این وضعیتها، واحد تحصیلکننده باید هرگونه مبلغی که بخشی از مبلغ مبادلهشده بين واحد تحصیلکننده و واحد تحصیلشده (یا مالکان قبلی آن) در تركيب تجاري نمیباشد، یعنی مبالغی که بخشی از مبادله با واحد تحصیلشده نيست را مشخص کند. واحد تحصیلکننده به عنوان بخشی از بکارگیری روش تحصیل، تنها باید مابهازای انتقالیافته در قبال واحد تحصیلشده و داراییهای تحصيلشده و بدهیهای تقبلشده در ازای واحد تحصیلشده را شناسایی کند. معاملات جداگانه باید طبق استانداردهای حسابداری مربوط به حساب منظور شود.

- معاملهای که قبل از تركيب، توسط واحد تحصيلکننده یا از طرف آن یا اساساً در جهت منافع واحد تحصيلكننده یا واحد تجاری ترکیبشده، و نه اساساً در جهت منافع واحد تحصيلشده (يا مالكان قبلی آن) انجام شده باشد، احتمالاً معاملهای جداگانه محسوب میشود. موارد زیر مثالهایی از معاملات جداگانهای است که در بکارگیری روش تحصیل، نبايد در نظر گرفته شود:

الف. معاملهای که در عمل، روابط قبلی موجود بين واحد تحصیلکننده و واحد تحصیلشده را تسویه میکند؛

ب. معاملهای که منجر به پرداخت حقوق و مزایا به کارکنان یا مالکان قبلي واحد تحصیلشده، بابت خدمات آتی میشود؛ و

پ. معاملهاي كه منجر به جبران مخارج مرتبط با تحصيل واحد تحصيلکننده، توسط واحد تحصیلشده یا مالکان قبلی آن میشود.

رهنمود بکارگیری مربوط به این موضوع، در بندهای ب50 تا ب55 ارائه میشود.

مخارج مرتبط با تحصیل

- مخارج مرتبط با تحصیل، مخارجی است که واحد تحصیلکننده براي انجام ترکیب تجاری متحمل میشود. اين مخارج شامل حقالزحمه واسطهگران، مخارج مشاوره، مخارج قانونی، مخارج حسابداری، ارزشیابی و سایر حقالزحمههای حرفهای یا مشاوره، مخارج عمومی و اداری شامل مخارج نگهداري دایره تحصیل درونسازمانی، و مخارج ثبت و انتشار اوراق بدهی و اوراق مالکانه است. واحد تحصیلکننده باید مخارج مرتبط با تحصیل را در دوره تحمل مخارج و دریافت خدمات، به عنوان هزینه به حساب منظور کند؛ به استثناي مخارج انتشار اوراق بدهی یا اوراق مالکانه که باید طبق استاندارد حسابداری 36 شناسایی شود.

اندازهگیری و حسابداری پس از تحصیل

- بطور کلی، واحد تحصیلکننده باید داراییهای تحصیلشده، بدهیهای تقبلشده یا تحملشده و ابزارهای مالکانه منتشرشده در ترکیب تجاری را پس از تحصیل، طبق سایر استانداردهای حسابداری مربوط برای آن اقلام، با توجه به ماهیت آنها، اندازهگیری و به حساب منظور کند. با این وجود، این استاندارد برای داراییهای تحصیلشده، بدهیهای تقبلشده يا تحملشده و ابزارهای مالکانه منتشرشده در یک ترکیب تجاری که در زیر به آنها اشاره شده است، رهنمود اندازهگیری و حسابداری پس از تحصيل را ارائه میکند:

الف. حقوق بازتحصیلشده؛

ب . بدهیهای احتمالی شناساییشده در تاریخ تحصیل؛

پ . داراییهای جبرانی؛ و

ت . مابهازای احتمالی.

رهنمود بکارگیری مربوط به این موضوع، در بند ب56 ارائه میشود.

حقوق بازتحصیلشده

- حقوق بازتحصیلشده که به عنوان دارایی نامشهود شناسایی میشود، باید در دوره قراردادی باقیمانده از قرارداد که این حقوق اعطا شده است، مستهلک شود. واحد تحصیلکننده در صورتی که بعداً حقوق بازتحصیلشده را به شخص ثالث بفروشد، باید مبلغ دفتری دارایی نامشهود را در تعیین سود یا زیان فروش لحاظ کند.

بدهیهای احتمالی

- پس از شناخت اولیه و تا زمان تسويه، فسخ یا انقضاي بدهی، واحد تحصیلکننده باید بدهی احتمالی شناساییشده در ترکیب تجاری را به مبلغي که طبق استاندارد حسابداری 4 قابل شناسایی است، اندازهگیری کند.

داراییهای جبرانی

- در پايان هر دوره گزارشگري بعدی، واحد تحصيلكننده بايد دارايي جبراني شناساییشده در تاريخ تحصيل را بر همان مبنای دارایی يا بدهی قابل جبران، با در نظر گرفتن محدوديتهای قراردادی مربوط به مبلغ آن، اندازهگيري كند و براي دارايي جبراني كه بعداً به ارزش منصفانه اندازهگيري نميشود، ارزيابي مديريت از قابليت وصول دارايي جبراني، مبناي اندازهگيري باشد. واحد تحصیلکننده باید دارایی جبرانی را تنها زمانی قطع شناخت کند که دارایی را دريافت کرده باشد، آن را فروخته باشد یا به طریقی دیگر، حق نسبت به آن را از دست داده باشد.

مابهازای احتمالی

- برخي تغییرات در ارزش منصفانه مابهازای احتمالی که واحد تحصیلکننده پس از تاریخ تحصیل شناسایی میکند، ممكن است در نتیجه اطلاعات بيشتري باشد که واحد تحصیلکننده پس از آن تاریخ، درباره واقعیتها و شرایط موجود در تاریخ تحصیل به دست میآورد. طبق بندهای 44 تا 48، چنین تغییراتی، تعدیلات دوره اندازهگیری محسوب میشود. با وجود اين، تغییرات ناشی از رویدادهای پس از تاریخ تحصیل، مانند دستیابی به سود هدف، دستیابی به قیمت تعیینشده برای سهام یا دستیابی به نقطه عطف پروژه تحقیق و توسعه، تعدیلات دوره اندازهگیری محسوب نميشود. واحد تحصیلکننده باید تغییرات در ارزش منصفانه مابهازای احتمالی را که تعدیلات دوره اندازهگیری نیست، به شرح زیر به حساب منظور کند:

الف. مابهازای احتمالی طبقهبندیشده به عنوان حقوق مالکانه، نباید تجديد اندازهگیری شود و تسویه بعدی آن باید در حقوق مالکانه منظور شود.

ب. سایر مابهازاهای احتمالی باید در هر تاریخ گزارشگری، به ارزش منصفانه اندازهگيري شوند.

افشا

- واحد تحصيلكننده بايد اطلاعاتي افشا كند كه استفادهكنندگان صورتهای مالي بتوانند ماهيت و اثر مالي یک تركيب تجاري را كه در زمانهاي زير به وقوع ميپيوندد، ارزيابي كنند:

الف. طي دوره گزارشگري جاري؛ يا

ب. پس از پايان دوره گزارشگري، اما قبل از تأييد صورتهای مالي براي انتشار.

- برای دستيابي به هدف مندرج در بند 58، واحد تحصیلکننده باید اطلاعات مشخصشده در بندهای ب57 تا ب59 را افشا کند.

- 60. واحد تحصیلکننده باید اطلاعاتی افشا کند که استفادهکنندگان صورتهای مالی بتوانند آثار مالی تعدیلات شناساییشده در دوره گزارشگری جاري را كه به ترکیبهای تجاری واقعشده طی دوره و دورههای گزارشگری قبل مربوط میشود، ارزیابی کنند.

- براي دستیابی به هدف مندرج در بند 60، واحد تحصیلکننده باید اطلاعات مشخصشده در بند ب60 را افشا كند.

- اگر موارد افشای مندرج در این استاندارد و سایر استانداردهای حسابداری، اهداف تعیینشده در بندهای 58 و 60 را تأمين نكند، واحد تحصیلکننده باید اطلاعات ضروری بيشتر برای دستیابی به آن اهداف را افشا کند.

کنارگذاری استاندارد حسابداری 19 (1384)

- این استاندارد، جايگزين استاندارد حسابداری 19 ترکیبهای تجاری (تجدیدنظرشده 1384) میشود.

تاریخ اجرا

- الزامات اين استاندارد در مورد كليه صورتهاي مالي كه دوره مالي آنها از تاريخ 1/1/1400 و بعد از آن شروع ميشود، لازمالاجراست.

مطابقت با استانداردهای بینالمللی گزارشگری مالی

- به استثنای الزام بند ب56(الف) این استاندارد که سرقفلی را به مبلغ شناساییشده در تاریخ تحصیل پس از کسر استهلاک انباشته و کاهش ارزش انباشته اندازهگیری میکند، با اجراي الزامات اين استاندارد، مفاد استاندارد بین المللی گزارشگری مالی 3 ترکیبهای تجاری (ویرایش 2018) نيز رعايت ميشود. طبق استاندارد بینالمللی گزارشگری مالی 3، سرقفلی به مبلغ شناساییشده در تاریخ تحصیل پس از کسر کاهش ارزش انباشته اندازهگیری میشود.

پيوست الف

اصطلاحات تعریفشده

اين پيوست، بخش جدانشدنی اين استاندارد حسابداری است.

| واحد تحصیلشده | فعالیت یا فعالیتهای تجاری که واحد تحصیلکننده، در ترکیب تجاری کنترل آن را به دست میآورد. | ||

| واحد تحصیلکننده | واحد تجاری که کنترل واحد تحصیلشده را به دست میآورد. | ||

| تاریخ تحصیل | تاریخی که واحد تحصیلکننده، کنترل واحد تحصیلشده را به دست میآورد. | ||

| فعالیت تجاری | مجموعهاي یکپارچه از فعالیتها و داراییهایی که به قصد کسب بازده به شکل سود تقسیمی، مخارج کمتر یا منافع اقتصادی دیگری که بطور مستقیم عاید سرمایهگذاران یا سایر مالکان، اعضا یا مشارکتکنندگان خواهد شد، از قابلیت هدایت و مدیریت برخوردار است. | ||

| ترکیب تجاری | معامله یا رویداد دیگری که در آن، واحد تحصیلکننده کنترل یک یا چند فعالیت تجاری را بدست میآورد. برخی مواقع، معاملاتی که به عنوان ”ادغامهای واقعی“ یا ”ادغام معادلها“ ناميده ميشوند نیز ترکیب تجاری محسوب میگردند، زیرا اين اصطلاح در این استاندارد استفاده شده است. | ||

| مابهازای احتمالی | بطور معمول، مابهازای احتمالی تعهد واحد تحصیلکننده برای انتقال داراییها یا منافع مالكانه بيشتر به مالکان قبلی واحد تحصیلشده به عنوان بخشی از مبادله انجامشده بابت کنترل واحد تحصیلشده، در صورت وقوع رویدادهای آتی معین یا احراز شرایطی خاص است. با وجود اين، مابهازای احتمالی همچنین ممكن است به واحد تحصیلکننده حق استرداد مابهازای انتقالی قبلی را در صورت احراز شرایطی خاص بدهد. | ||

| منافع مالکانه | در این استاندارد، منافع مالکانه درسطح وسیعی مورد استفاده قرار گرفته است که معنای آن، منافع مالکیت در واحدهای تجاري تحت مالکیت سرمایهگذاران و منافع مالک، اعضا یا مشارکتکنندگان واحدهاي تجاري اشتراکی میباشد. | ||

| ارزش منصفانه | ارزش منصفانه قيمتي است که برای فروش یک دارایی یا انتقال یک بدهی در معاملهای متعارف بین فعالان بازار، در تاریخ اندازهگیری قابل دریافت یا قابل پرداخت خواهد بود. |

| سرقفلی | یک دارایی که بیانگر منافع اقتصادی آتی ناشی از سایر داراییهای تحصیلشده در ترکیب تجاری است که امکان تشخیص و شناسایی جداگانه آنها وجود ندارد. |

| قابل تشخیص | دارایی در صورتی قابل تشخیص است که شرایط زیر را داشته باشد:

الف. قابل تفکیک باشد، یعنی قابلیت جدا شدن یا تفکیک از واحد تجاری و فروش، انتقال، اعطای امتياز، اجاره یا مبادله به صورت انفرادی یا همراه با قرارداد دارایی قابل تشخیص یا بدهی مربوط را، صرفنظر از تمایل واحد تجاری به انجام این کار، داشته باشد؛ یا ب . ناشی از حقوق قراردادی یا سایر حقوق قانونی باشد، صرفنظر از اينكه حقوق مزبور، قابل انتقال یا قابل تفکیک از واحد تجاری یا سایر حقوق و تعهدات باشد. |

| دارایی نامشهود | یک دارایی قابل تشخیص غیرپولی که فاقد ماهیت عینی است. |

| واحد تجاری اشتراکی | یک واحد تجاری (به غیر از واحد تجاری تحت مالکیت سرمایهگذاران) که سود تقسیمی، مخارج کمتر یا منافع اقتصادی دیگری را بطور مستقیم برای مالکان، اعضا یا مشارکتکنندگان آن فراهم میآورد. برای مثال، تعاونیهای اعتباری و شرکتهای تعاوني، همگی واحدهاي تجاري اشتراکی هستند. |

| منافع فاقد حق کنترل | حقوق مالكانه در واحد تجاری فرعی که بطور مستقیم یا غیرمستقیم، قابل انتساب به واحد تجاری اصلی نیست. |

| مالکان | برای مقاصد این استاندارد، مالکان بطور کلی شامل دارندگان منافع مالكانه واحدهای تجاری تحت مالکیت سرمایهگذاران و مالکان یا اعضا يا مشارکتکنندگان واحدهای تجاري اشتراکی است. |

پيوست ب

رهنمود بکارگیری

این پیوست، بخش جدانشدنی این استاندارد حسابداری است.

ترکیب تجاری واحدهای تجاری تحت کنترل واحد (بکارگیری بند 2(پ))

ب1. این استاندارد برای ترکیب تجاری واحدهاي تجاري یا فعالیتهای تجاری تحت کنترل واحد کاربرد ندارد. یک ترکیب تجاری که شامل واحدهای تجاری یا فعالیتهای تجاری تحت کنترل واحد است، ترکیب تجاری است که در آن، تمام واحدهای تجاری یا فعالیتهای تجاری ترکیبشونده، در نهایت توسط همان شخص يا اشخاص قبل و بعد از ترکیب تجاری کنترل میشوند و آن کنترل، موقتی نیست.

ب2. گروهی از افراد زمانی باید به عنوان کنترلکننده یک واحد تجاری تلقی شوند که در نتیجه توافقهای قراردادی، به صورت جمعي قدرت راهبری سیاستهای مالی و عملیاتی آن را داشته باشند؛ بهگونهای که از فعالیتهاي آن منافعی کسب كنند. بنابراین، یک ترکیب تجاری در صورتی خارج از دامنه کاربرد این استاندارد است که همان گروه از افراد، در نتیجه توافقهای قراردادی، قدرت جمعي نهايي براي راهبری سیاستهای مالی و عملیاتی هر یک از واحدهای تجاری ترکیبشونده را داشته باشند؛ بهگونهای که از فعالیتهای آن منافعي كسب كنند و قدرت جمعی نهایی، موقتی نباشد.

ب3. واحد تجاری ممکن است تحت کنترل فرد یا گروهی از افراد باشد که به موجب توافقی قراردادی با یکدیگر فعالیت میكنند و آن فرد یا گروه مشمول الزامات گزارشگری مالی استانداردهای حسابداری نباشد. بنابراین، تهیه صورتهای مالی تلفیقی طبق استانداردهای حسابداری برای این واحدها الزامی نیست.

ب4. میزان منافع فاقد حق کنترل در هر یک از واحدهای تجاری تركيبشونده، قبل و بعد از ترکیب تجاری، در تعیین اينكه تركيب شامل واحدهای تجاري تحت کنترل واحد است يا خير، مربوط نیست. همچنین، این واقعیت که یکی از واحدهای تجاری ترکیبشونده، یک واحد تجاری فرعی است که از صورتهای مالی تلفیقی مستثني شده است، در تعیین اينكه تركيب شامل واحدهای تجاري تحت کنترل واحد است یا خیر، مربوط نیست.

تشخیص ترکیب تجاری (بکارگیری بند 4)

ب5. این استاندارد ترکیب تجاری را به عنوان معامله یا رویداد دیگری تعریف میکند که در آن، واحد تحصيلكننده كنترل يك يا چند فعاليت تجاري را به دست میآورد. واحد تحصیلکننده ممکن است کنترل واحد تحصیلشده را به روشهای مختلف به دست آورد، برای مثال:

الف. از طریق انتقال نقد، معادلهای نقد یا داراییهای دیگر (شامل خالص داراییهای تشکیلدهنده یک فعالیت تجاری)؛

ب . از طريق تحمل بدهیها؛

پ. از طريق انتشار منافع مالكانه؛

ت. از طريق ارائه بیش از یک نوع مابهازا؛ یا

ث. بدون انتقال مابهازا، از جمله تنها از طریق قرارداد (به بند 42 مراجعه شود).

ب6. ترکیب تجاری ممکن است به دلایل قانونی، مالیاتی یا دلایل دیگر، به شیوههای مختلفی كه شامل موارد زير است، اما محدود به این موارد نمیشود، سازماندهی شده باشد:

الف. یک یا چند فعالیت تجاری به واحدهای تجاری فرعی واحد تحصیلکننده تبديل شوند یا خالص داراییهای یک یا چند فعالیت تجاری، بطور قانونی در واحد تحصیلکننده ادغام شود؛

ب . یک واحد تركيبشونده، خالص داراییهای خود را، یا مالکان آن، منافع مالكانه خود را به واحد تركيبشونده دیگر یا مالکان آن انتقال دهند؛

پ . تمام واحدهای ترکیبشونده، خالص داراییهای خود را، یا مالکان آن واحدهای تجاری، منافع مالكانه خود را به واحد تجاری تازه تأسیس، منتقل كنند (برخی مواقع، ادغام واحدهای تجاری کوچک یا معامله یکپارچهسازی نامیده میشود)؛ و

ت . گروهی از مالکان قبلی یکی از واحدهای تركيبشونده، کنترل واحد تركيبشده را به دست آورند.

تعریف فعالیت تجاری (بكارگيري بند 4)

ب7. فعالیت تجاری متشكل از ورودیها و فرایندهای بکار گرفته شده برای آن ورودیها است که توانایی ایجاد خروجیها را دارد. اگرچه فعالیتهای تجاری معمولاً دارای خروجیهایی هستند، اما براي اينكه مجموعهای يكپارچه، فعاليت تجاري محسوب شود، الزامی به وجود خروجیها نیست. سه عنصر یک فعالیت تجاری به صورت زیر تعریف میشود:

الف. ورودی: هرگونه منبع اقتصادی که اگر يك يا چند فرايند برای آن بكار گرفته شود، خروجیها را ايجاد كند يا قابلیت ايجاد خروجی را داشته باشد. مثالهایی در این زمینه شامل داراییهای غیرجاری (از جمله داراییهای نامشهود یا حقوق استفاده از داراییهای غیرجاری)، دارايي فکری، توانایی دسترسی به مواد خام یا حقوق و کارکنان مورد نیاز است.

ب . فرایند: هر سیستم، استاندارد، پروتکل، میثاق یا قاعدهای که بکارگیری آن برای یک یا چند داده ورودی، خروجیها را ایجاد کند يا قابلیت ایجاد خروجیها را داشته باشد. مثالهایی در این زمینه، شامل فرایندهاي مدیریت راهبردی، فرایندهاي عملیاتی و فرایندهاي مدیریت منابع است. این فرایندها بطور معمول مستند میشوند، اما نیروی کار سازمانیافتهای كه دارای مهارتها و تجارب لازم است، با پیروی از قواعد و میثاقها میتواند فرایندهای لازم را که قابليت بکارگیری برای ورودیها به منظور ايجاد خروجیها را دارند، ایجاد کند (سیستمهای حسابداری، تهيه صورتحساب، حقوق و دستمزد و سیستمهای اداری دیگر، معمولاً فرایندهای بکار گرفته شده برای ایجاد خروجی محسوب نمیشوند).

پ. خروجی: نتیجه ورودیها و فرایندهای بکار گرفته شده برای آن ورودیها كه بازده را به شكل سود تقسیمی، مخارج كمتر یا منافع اقتصادی دیگر، بطور مستقیم برای سرمایهگذاران یا سایر مالکان، اعضا یا مشارکتکنندگان فراهم میکند يا قابلیت فراهم کردن آن را دارد.

ب8. برای اینکه مجموعه یکپارچهای از فعالیتها و داراییها، در راستای دستیابی به اهداف معین، از قابلیت هدایت شدن و مدیریت شدن برخوردار باشند، دو عنصر اساسی لازم است (ورودیها و فرایندهای بکار گرفته شده برای آن ورودیها) که با یکدیگر برای ایجاد خروجیها استفاده میشوند یا استفاده خواهند شد. با وجود اين، در صورتي که فعالان بازار از قابلیت تحصيل فعالیت تجاری و ادامه توليد خروجیها، براي مثال، از طریق يكپارچهسازي فعاليت تجاری با ورودیها و فرایندهای خود برخوردار باشند، لزومی ندارد که فعالیت تجاری شامل تمام ورودیها یا فرایندهای مورد استفاده فروشنده در عملیات آن فعالیت تجاری باشد.

ب9. ماهیت عناصر یک فعالیت تجاری، برحسب صنعت و ساختار عملیات (فعالیتهای) واحد تجاری، شامل ميزان توسعه واحد تجاری، متفاوت است. فعالیتهای تجاری موجود، اغلب دارای انواع متفاوتي ورودی، فرایند و خروجی هستند، در حالی که فعالیتهای تجاری جدید، اغلب ورودیها و فرایندهای كم و گاهی تنها یک خروجی (محصول) دارند. تقریباً تمام فعالیتهای تجاری دارای بدهی نیز هستند، اما ضرورتی ندارد که یک فعالیت تجاری حتماً دارای بدهی باشد.

ب10. ممکن است یک مجموعه یکپارچه از فعالیتها و داراییها، در مرحله توسعه دارای خروجی نباشد. در صورتي كه خروجی وجود نداشته باشد، واحد تحصیلکننده باید سایر عوامل را برای تعیین اینکه این مجموعه، فعالیت تجاری است یا خیر، در نظر بگیرد. اين عوامل شامل موارد زیر است، اما محدود به این موارد نمیشود:

الف . آیا فعالیتهای اصلی برنامهریزیشده را آغاز کرده است؟

ب . آیا از کارکنان، دارايي فکری و سایر ورودیها و فرایندهای قابل استفاده برای ورودیها برخوردار است؟

پ . آیا به دنبال برنامهریزی برای توليد خروجیها میباشد؟ و

ت . آیا دسترسی به مشتریاني كه خروجیها را خريداري خواهند کرد، امکانپذیر است؟

ضرورتی ندارد که تمام اين عوامل وجود داشته باشند تا مجموعه یکپارچه معینی از فعالیتها و داراییها، در مرحله توسعه واجد شرايط فعاليت تجاري شود.

ب11. تعیین اينكه مجموعه معینی از داراییها و فعالیتها، فعاليت تجاري محسوب میشود یا خیر، بايد مبتنی بر این باشد كه آيا این مجموعه یکپارچه، این قابلیت را دارد که به عنوان فعالیت تجاری، توسط فعالان بازار هدایت و مدیریت شود یا خیر. بنابراین، در ارزیابی اینکه مجموعهاي معین، فعالیت تجاری محسوب میشود یا خیر، این موضوع که فروشنده مجموعه را به عنوان یک فعاليت تجاري اداره کرده است یا اینکه واحد تحصیلکننده تمایل به اداره مجموعه به عنوان یک فعالیت تجاری دارد، مربوط نیست.

ب12. در صورت نبود شواهد نقضكننده، مجموعه معینی از داراییها و فعالیتها که در آن سرقفلی وجود دارد، باید به عنوان یک فعالیت تجاری تلقی شود. با وجود این، ضرورت ندارد که فعالیت تجاری دارای سرقفلی باشد.

تشخیص واحد تحصیلکننده (بکارگیری بندهای 7 و 8)

ب13. رهنمود مندرج در استاندارد حسابداری 39 (مصوب 1398)، بايد براي تشخیص واحد تحصيلكننده، یعنی واحد تجاري كه كنترل واحد تحصيلشده را به دست ميآورد، بكار گرفته شود. در صورتي كه تركيب تجاري واقع شده باشد اما بكارگيري رهنمود مندرج در استاندارد حسابداری 39 (مصوب 1398) به روشنی مشخص نكند که كدام يك از واحدهاي ترکیبشونده، واحد تحصيلكننده است، باید عوامل مندرج در بندهاي ب14 تا ب18، در تعيين واحد تحصيلكننده مدنظر قرار گيرد.

ب14. در یک ترکیب تجاری که اساساً از طریق انتقال نقد یا سایر داراییها یا تحمل بدهی انجام میشود، واحد تحصیلکننده معمولاً واحد تجاری است که نقد یا سایر داراییها را انتقال میدهد يا متحمل بدهی میشود.

ب15. در یک ترکیب تجاری که اساساً از طریق مبادله منافع مالكانه انجام میشود، واحد تحصیلکننده معمولاً واحد تجاری است که منافع مالكانه منتشر میکند. با وجود اين، در برخی ترکیبهای تجاری که معمولاً ”تحصیل معکوس“ نامیده میشود، واحد تجاری ناشر، واحد تحصیلشده است. بندهای ب19 تا ب27 ، رهنمودهای مربوط به حسابداری تحصیل معکوس را ارائه ميکند. همچنین برای تشخيص واحد تحصیلکننده در ترکیب تجاری انجامشده از طریق مبادله منافع مالکانه، باید سایر واقعیتها و شرایط مربوط مورد توجه قرار گیرد که شامل موارد زیر است:

الف. حق رأی نسبی در واحد ترکیبشده پس از ترکیب تجاری- واحد تحصیلکننده معمولاً واحد ترکیبشوندهاي است که مالکان آن به عنوان یک گروه، بیشترین بخش از حق رأی در واحد ترکیبشده را حفظ یا دریافت میکنند. در تعیین اينكه كدام گروه از مالکان، بیشترین حق رأی را حفظ یا دریافت میکند، واحد تجاری باید وجود هرگونه مورد غیرعادی یا خاص درباره توافقهای حق رأی و اختیار معامله، امتیاز خرید سهام یا اوراق بهادار قابل تبدیل را در نظر بگیرد.

ب . وجود یک حق رأی اقلیت بزرگ در واحد تركيبشده در صورتی که مالک يا گروه سازمانیافته دیگری از مالكان، حق رأی قابل ملاحظهای نداشته باشند- واحد تحصیلکننده معمولاً واحد تركيبشوندهاي است که مالک یا گروه سازمانیافته مالکان آن، دارای بيشترين حق رأی اقلیت در واحد تركيبشده هستند.

پ . ترکیب ارکان ادارهکننده واحد تركيبشده- واحد تحصیلکننده معمولاً واحد تركيبشوندهاي است که مالکان آن، توانایی انتخاب یا انتصاب یا برکناری اكثريت اعضای ارکان ادارهکننده واحد تركيبشده را دارند.

ت. ترکیب مدیریت ارشد واحد تركيبشده- واحد تحصیلکننده معمولاً واحد تركيبشوندهاي است که مدیریت (پیشین) آن، بر مدیریت واحد تركيبشده تسلط دارد.

ث. شرایط مبادله منافع مالكانه- واحد تحصیلکننده، معمولاً واحد تركيبشوندهاي است که مبلغی مازاد بر ارزش منصفانه قبل از ترکیب منافع مالكانه واحد یا واحدهای تركيبشونده دیگر، پرداخت میکند.

ب16. واحد تحصیلکننده معمولاً واحد ترکیبشوندهاي است که اندازه نسبی آن (كه برای مثال، بر حسب داراییها، درآمدها یا سود اندازهگیری میشود) به میزان قابل ملاحظهای بیشتر از واحد یا واحدهای تركيبشونده ديگر است.

ب17. در ترکیب تجاری متشکل از بیش از دو واحد تجاری، برای تعیین واحد تحصیلکننده، بايد علاوه بر ساير موارد، ملاحظات مربوط به اينكه كدام يك از واحدهاي تركيبشونده تركيب را شروع کرده است و اندازة نسبي واحدهاي تركيبشونده، مدنظر قرار گیرد.

ب18. واحد تجاری جدید تشکیلشده در نتیجه ترکیب تجاری، لزوماً واحد تحصیلکننده نیست. اگر واحد تجاری جديد برای انجام ترکیب تجاری، منافع مالکانه منتشر كند، یکی از واحدهای ترکیبشونده که قبل از ترکیب تجاری وجود داشته است، باید با بكارگيري رهنمود مندرج در بندهای ب13 تا ب17، به عنوان واحد تحصیلکننده در نظر گرفته شود. در مقابل، واحد تجاري جدید که نقد یا سایر داراییها را به عنوان مابهازا منتقل میکند یا متحمل بدهی میشود، ممکن است واحد تحصیلکننده باشد.

تحصیل معکوس

ب19. تحصیل معکوس زمانی واقع میشود که واحد تجاری ناشر اوراق بهادار (واحد تحصیلکننده قانونی)، از نظر حسابداری و بر مبناي رهنمود مندرج در بندهای ب13 تا ب18، به عنوان واحد تحصیلشده تشخيص داده ميشود. یک واحد تجاري که منافع مالكانه آن تحصیل میشود (واحد تحصیلشده قانونی)، از نظر حسابداری باید واحد تحصیلکننده باشد تا معامله، به عنوان تحصيل معکوس در نظر گرفته شود. برای مثال، برخی مواقع، تحصیل معکوس زمانی واقع میشود که یک واحد تجاری که سهامی عام نیست، در نظر دارد به واحد تجاری سهامی عام تبدیل شود اما تمایلی به ثبت سهام در بورس اوراق بهادار ندارد. بدین منظور، واحد تجاری که سهامی عام نیست، ترتيبي اتخاذ ميكند که یک واحد تجاری سهامی عام، منافع مالكانه آن را در ازاي منافع مالكانه واحد تجاری سهامی عام تحصيل كند. در این مثال، واحد تجاری سهامی عام، واحد تحصیلکننده قانونی محسوب میشود زیرا حقوق مالكانه خود را منتشر کرده است و واحد تجاري که سهامی عام نیست، واحد تحصیلشده قانونی محسوب میشود زیرا حقوق مالكانه آن تحصیل شده است. با وجود اين، بکارگیری رهنمود مندرج در بندهای ب13 تا ب18، منجر به تشخیص موارد زیر میشود:

الف. از نظر حسابداري، واحد تجاری سهامی عام به عنوان واحد تحصیلشده تلقی میشود (واحد تحصیلشده حسابداري)؛ و

ب . از نظر حسابداري، واحد تجاری که سهامی عام نیست، به عنوان واحد تحصیلکننده تلقی میشود (واحد تحصیلکننده حسابداري).

واحد تحصیلشده حسابداري، باید تعریف فعالیت تجاری را احراز کند تا معامله به عنوان تحصيل معكوس محسوب شود، و تمام اصول شناخت و اندازهگیری مندرج در این استاندارد، شامل الزامات شناخت سرقفلی، در مورد آن کاربرد دارد.

اندازهگیری مابهازای انتقاليافته

ب20. در تحصیل معکوس، واحد تحصیلکننده حسابداري معمولاً در قبال واحد تحصیلشده، مابهازایی منتشر نمیکند. در مقابل، واحد تحصیلشده حسابداري، معمولاً سهام خود را براي مالکان واحد تحصیلکننده حسابداري منتشر ميكند. به این ترتیب، ارزش منصفانه مابهازای انتقاليافته توسط واحد تحصیلکننده حسابداري در تاریخ تحصیل در ازای منافع آن در واحد تحصیلشده حسابداري، مبتنی بر تعداد سهامی است که واحد تجاری فرعی قانونی ناگزیر بود منتشر كند تا درصد يكساني از سهام واحد تركيبشده را كه از تحصيل معكوس ايجاد ميشود، به مالكان واحد تجاری اصلي قانوني بدهد. ارزش منصفانه تعداد سهام محاسبهشده به اين روش، میتواند به عنوان ارزش منصفانه مابهازای انتقاليافته در ازای واحد تحصیلشده استفاده شود.

تهیه و ارائه صورتهای مالی تلفیقی

ب21. صورتهای مالی تلفیقی تهیهشده پس از تحصیل معکوس، با نام واحد تجاری اصلی قانونی (واحد تحصیلشده حسابداری) منتشر میشود، اما با یک تعدیل، سرمایه قانونی واحد تحصیلکننده حسابداری به منظور انعکاس سرمایه قانونی واحد تحصیلشده حسابداری، با تسری به گذشته تعدیل میشود و در یادداشتهای توضیحی توصیف میگردد. اين تعدیل براي انعكاس سرمایه واحد تجاری اصلی قانونی (واحد تحصیلشده حسابداری) الزامي است. اطلاعات مقایسهای ارائهشده در اين صورتهای مالی تلفیقی نیز با تسری به گذشته تعدیل میشود تا سرمایه قانونی واحد تجاری اصلی قانونی (واحد تحصیلشده حسابداری) را نشان دهد.

ب22. از آنجا که صورتهای مالی تلفیقی، نشاندهنده ادامه صورتهای مالی واحد تجاری فرعی قانونی، به استثنای ساختار سرمایه آن، است، صورتهای مالی تلفیقی موارد زیر را منعكس ميكند:

الف. داراییها و بدهیهای واحد تجاری فرعی قانونی (واحد تحصیلکننده حسابداری) كه به مبالغ دفتری قبل از تركيب، شناسایی و اندازهگیری میشوند.

ب. داراییها و بدهیهای واحد تجاری اصلی قانونی (واحد تحصیلشده حسابداری) كه طبق این استاندارد شناسایی و اندازهگیری میشوند.

پ. مانده سود انباشته و سایر ماندههای حقوق مالكانه واحد تجاری فرعی قانونی (واحد تحصیلکننده حسابداری) قبل از ترکیب تجاری.

ت. مبلغ شناساییشده به عنوان منافع مالكانه منتشرشده در صورتهای مالی تلفیقی که با اضافه كردن منافع مالكانه منتشرشده جاری واحد تجاری فرعی قانونی (واحد تحصیلکننده حسابداری) که بلافاصله قبل از ترکیب تجاری موجود بوده است به ارزش منصفانه واحد تجاری اصلی قانونی (واحد تحصیلشده حسابداری) تعیین میشود. با وجود اين، ساختار منافع مالكانه (یعنی تعداد و نوع منافع مالكانه منتشرشده)، بازتابی از ساختار حقوق مالكانه واحد تجاری اصلی قانونی (واحد تحصیلشده حسابداری)، شامل منافع مالكانه منتشرشده توسط واحد تجاری اصلی قانونی براي انجام تركيب میباشد. بر این اساس، ساختار حقوق مالكانه واحد تجاری فرعی قانونی (واحد تحصیلکننده حسابداری)، به منظور انعکاس تعداد سهام منتشرشده توسط واحد تجاری اصلی قانونی (واحد تحصیلشده حسابداری) در تحصیل معکوس با استفاده از نسبت مبادله تعیینشده در موافقتنامه تحصیل، تجدید ارائه میشود.

ث. سهم متناسب منافع فاقد حق کنترل از مبالغ دفتری سود انباشته و سایر منافع مالكانه واحد تجاری فرعی قانونی (واحد تحصیلکننده حسابداری) قبل از ترکیب، كه در بندهای ب23 و ب24 مطرح میشود.

منافع فاقد حق کنترل

ب23. در تحصیل معکوس، برخي مالکان واحد تحصیلشده قانونی (واحد تحصیلکننده حسابداري)، ممكن است منافع مالكانه خود را در ازای منافع مالكانه واحد تجاری اصلی قانونی (واحد تحصیلشده حسابداري) مبادله نکنند. اين مالکان، در صورتهای مالی تلفیقی پس از تحصیل معکوس، به عنوان دارندگان منافع فاقد حق کنترل در نظر گرفته میشوند. اين امر بدان دليل است كه مالکان واحد تحصیلشده قانونی كه منافع مالكانه خود را در ازای منافع مالكانه واحد تحصیلکننده قانونی مبادله نمیکنند، تنها دارای منافعی در نتایج عملکرد و خالص داراییهای واحد تحصیلشده قانوني هستند، نه در نتایج عملکرد و خالص داراییهای واحد ترکیبشده. برعکس، اگرچه برای مقاصد حسابداري، واحد تحصیلکننده قانونی، واحد تحصیلشده محسوب شود، مالکان واحد تحصیلکننده قانوني، دارای حقوقی در نتایج عملکرد و خالص داراییهای واحد تركيبشده میباشند.

ب24. داراییها و بدهیهای واحد تحصیلشده قانونی، در صورتهای مالی تلفیقی، به مبالغ دفتری قبل از ترکیب آنها اندازهگیری و شناسایی میشود (به بند ب22(الف) مراجعه شود). بنابراین، در تحصیل معکوس، منافع فاقد حق کنترل، منعکسکننده منافع نسبی سهامداران فاقد حق کنترل از مبالغ دفتری قبل از ترکیب خالص داراییهای واحد تحصیلشده قانونی است؛ حتی اگر منافع فاقد حق کنترل در تحصیلهای دیگر، به ارزش منصفانه آنها در تاریخ تحصیل اندازهگیری شود.

سود هر سهم

ب25. همانگونه که در بند ب22(ت) بیان شد، ساختار حقوق مالكانه در صورتهای مالی تلفیقی پس از تحصیل معکوس، منعکسکننده ساختار حقوق مالكانه واحد تحصیلکننده قانونی (واحد تحصیلشده حسابداری)، شامل منافع مالكانه منتشرشده توسط واحد تحصیلکننده قانونی به منظور انجام ترکیب تجاری است.

ب26. در محاسبه میانگین موزون تعداد سهام عادي جاری (محاسبه مخرج کسر سود هر سهم) طی دورهای که تحصیل معکوس واقع میشود:

الف. تعداد سهام عادی جاری از ابتدای آن دوره تا تاریخ تحصیل، باید بر مبنای میانگین موزون تعداد سهام عادی جاری واحد تحصیلشده قانونی (واحد تحصیلکننده حسابداری) طی دوره ضرب در نسبت مبادله تعیینشده در موافقتنامه ادغام، محاسبه شود؛ و

ب. تعداد سهام عادی جاری از تاریخ تحصیل تا پایان آن دوره، باید تعداد سهام عادی واقعی جاری واحد تحصیلکننده قانونی (واحد تحصیلشده حسابداری) طی آن دوره باشد.

ب27. پس از تحصیل معکوس، سود پایه هر سهم برای هر دوره مقایسهای قبل از تاریخ تحصیل در صورتهای مالی تلفیقی، باید به صورت زیر محاسبه شود:

الف. سود یا زیان دوره واحد تحصیلشده قانونی كه قابل انتساب به سهامداران عادی در هر یک از آن دورهها است تقسیم بر

ب. میانگین موزون تعداد سهام عادی جاری واحد تحصیلشده قانونی ضرب در نسبت مبادله تعيينشده در موافقتنامه تحصیل.

شناسایی برخی داراییهای تحصيلشده و بدهیهای تقبلشده (بکارگیری بندهای 11 تا 14)

اجارههای عملیاتی

ب28. به استثنای موارد الزامی در بندهای ب29 و ب30، واحد تحصیلکننده نباید هیچگونه دارایی یا بدهی در ارتباط با اجاره عملیاتی که در آن، واحد تحصیلشده اجارهکننده است، شناسایی کند.

ب29. واحد تحصیلکننده باید تعیین كند که آیا شرایط هر اجاره عملیاتی که در آن، واحد تحصیلشده اجارهکننده میباشد، مطلوب است یا نامطلوب. در صورتی که شرایط اجاره عملیاتی در مقایسه با شرایط بازار مطلوب باشد، واحد تحصیلکننده باید دارایی نامشهود شناسايي كند و در صورتی که این شرایط در مقایسه با شرایط بازار نامطلوب باشد، بايد بدهي شناسایی کند. در بند ب42، رهنمود اندازهگیری ارزش منصفانه تاریخ تحصیل داراییهای موضوع اجاره عملیاتی که در آن، واحد تحصیلشده، اجارهدهنده است تعیین میشود.

ب30. دارایی نامشهود قابل تشخیص، ممکن است مرتبط با یک اجاره عملیاتی باشد که شواهد آن، تمايل فعالان بازار به پرداخت قیمتی براي اجاره است، حتی در مواردی که شرایط اجاره منطبق با شرایط بازار میباشد. برای مثال، اجاره ورودی فرودگاه یا اجاره فضاي خردهفروشی در مركز خريد عمدهفروشي ممکن است راه ورود به بازار یا دستیابی به منافع اقتصادی آتی ديگر باشد، که حائز شرايط شناخت به عنوان دارایی نامشهود قابل تشخيص، برای مثال روابط با مشتریان، است. در اين شرایط، واحد تحصیلکننده باید دارایی(های) نامشهود قابل تشخيص را طبق بند ب31 شناسایی كند.

داراییهای نامشهود

ب31. واحد تحصیلکننده باید داراییهای نامشهود قابل تشخیص تحصیلشده در ترکیب تجاری را، جدا از سرقفلی، شناسایی كند. دارایی نامشهود در صورتی قابل تشخیص است که معیار تفکیکپذیری یا معيار قراردادی- قانونی را احراز کرده باشد.

ب32. دارایی نامشهودی که معيار قراردادی- قانونی را احراز میکند، حتي اگر دارایی، قابل انتقال یا قابل تفکیک از واحد تحصیلشده یا سایر حقوق و تعهدات نباشد، قابل تشخيص تلقی میشود، براي مثال:

الف. یک واحد تحصیلشده، طبق یک اجاره عملیاتی که شرایط آن در مقایسه با شرایط بازار، مطلوب است، تأسیسات تولیدی اجاره میکند. شرایط اجاره به صراحت انتقال اجاره (از طریق فروش یا اجاره دست دوم) را منع میکند. میزان مطلوبیت شرایط اجاره در مقايسه با شرایط معاملات فعلی بازار براي قلم یا اقلام یکسان یا مشابه، دارایی نامشهودی است که حائز معيار قراردادی- قانونی برای شناسایی مجزا از سرقفلی است، حتی اگر واحد تحصيلكننده نتواند قرارداد اجاره را بفروشد يا به طریقی ديگر آن را انتقال دهد.

ب. یک واحد تحصیلشده، نیروگاه انرژی هستهای در اختیار دارد و از آن استفاده عملياتي ميكند. مجوز استفاده عملياتي از نیروگاه انرژی هستهای، دارایی نامشهودی است که حتی اگر واحد تحصيلكننده نتواند اين امتياز را جدا از تجهيزات انرژي هستهاي تحصيلشده بفروشد يا انتقال دهد، معيار قراردادی-قانونی برای شناسایی مجزا از سرقفلی را احراز میکند. براي مقاصد گزارشگری مالی، واحد تحصیلکننده میتواند ارزش منصفانه مجوز استفاده عملياتي و ارزش منصفانه تجهیزات انرژی هستهای را، در صورت مشابه بودن عمر مفید آن داراییها، به عنوان دارایی واحد شناسایی کند.

پ. یک واحد تحصیلشده، مالک حق اختراع یک فناوری است. این واحد، مجوز استفاده انحصاری از حق اختراع را به خارج از بازارهاي داخلي واگذار کرده است و در ازای آن، درصد مشخصی از درآمدهای خارجی آتی را دریافت میکند. حق اختراع فناوری و مجوز استفاده از آن، معيار قراردادی-قانونی براي شناسایی مجزا از سرقفلی را احراز میکند، حتی اگر فروش یا مبادله حق اختراع و مجوز استفاده از آن، جدا از یکدیگر عملی نباشد.

ب33. معیار تفکیکپذیری به این معنا است که دارایی نامشهود تحصیلشده، این قابلیت را دارد که به صورت انفرادی یا همراه با قرارداد، دارایی قابل تشخیص یا بدهی مربوط، از واحد تحصیلشده تفکیک یا جدا شود و به فروش رسد، منتقل شود، مجوز استفاده از آن واگذار گردد، اجاره داده شود یا مبادله گردد. دارایی نامشهودی که واحد تحصیلکننده بتواند آن را بفروشد، امتیاز استفاده از آن را واگذار کند یا به طریقی ديگر در قبال دارایی باارزش دیگری مبادله نماید، معیار تفکیکپذیری را احراز میکند؛ حتی اگر واحد تحصیلکننده قصد فروش، اعطای امتیاز استفاده یا مبادله آن را نداشته باشد. دارایی نامشهود تحصیلشده در صورتی معيار تفکیکپذیری را احراز میکند که شواهدی از انجام معاملات مبادلهاي برای آن نوع دارایی یا دارايي از نوع مشابه وجود داشته باشد، حتی اگر آن معاملات غیرمکرر باشند، صرفنظر از اینکه واحد تحصیلکننده در آنها مداخله داشته باشد یا خیر. برای مثال، مجوز استفاده از فهرست مشتریان و مشترکین بطور مكرر واگذار ميشود؛ بنابراین، معيار تفکیکپذیری احراز میگردد. حتی اگر واحد تحصیلشده بر این باور باشد که ویژگیهای فهرست مشتریان آن، متفاوت از دیگر فهرستهای مشتریان است، این موضوع که مجوز استفاده از فهرست مشتریان بطور مکرر واگذار میشود، عموماً به این معنی است که فهرست مشتریان تحصيلشده، معيار تفکیکپذیری را احراز میکند. با وجود اين، فهرست مشتریان تحصیلشده در ترکیب تجاری، در صورتی معيار تفکیکپذیری را احراز نمیکند که شرط محرمانه بودن یا سایر موافقتنامهها، واحد تجاری را از فروش، اجاره یا تبادل اطلاعات مشتریان خود به گونهای ديگر، منع كند.

ب34. دارایی نامشهودی که بطور انفرادی، از واحد تحصیلشده یا واحد ترکیبشده قابل تفکیک نباشد، در صورتي معیار تفکیکپذیری را احراز میکند که همراه با قرارداد، دارایی قابل تشخیص یا بدهی مربوط، از واحد تحصیلشده قابل تفكيك باشد. برای مثال:

الف. فعالان بازار، بدهیهای سپردهای و داراییهای نامشهود ناشی از رابطه با سپردهگذار مربوط را در معاملات مبادلهاي قابل مشاهده، مبادله ميكنند. بنابراین، واحد تحصیلکننده باید دارایی نامشهود ناشی از رابطه با سپردهگذار را جدا از سرقفلی شناسایی كند.

ب. واحد تحصیلشده، مالك یک علامت تجاری ثبتشده و یک تخصص فنی مستندشده اما ثبتنشده برای تولید محصول دارای آن علامت تجاری است. براي انتقال مالکیت علامت تجاری، مالک همچنين ملزم است هر چیز ضروری دیگر برای تولید محصول یا ارائه خدمتي غيرقابل تمايز از محصول تولیدی يا خدمت ارائهشده توسط مالك قبلي را به مالک جدید انتقال دهد. از آنجا كه در صورت فروش علامت تجاری مربوط، تخصص فني ثبتنشده بايد از واحد تحصيلشده يا واحد تركيبشده جدا شود و به فروش برسد، معيار تفكيكپذیری را احراز میکند.

حقوق بازتحصیلشده

ب35. به عنوان بخشی از ترکیب تجاری، واحد تحصیلکننده ممكن است حقي را كه در گذشته براي استفاده از يك یا چند دارايي شناساييشده یا شناسایینشده واحد تحصيلكننده به واحد تحصيلشده اعطا کرده است، مجدداً تحصيل كند. نمونههای چنین حقوقی شامل حق استفاده از نام تجاری واحد تحصیلکننده طبق موافقتنامه فرانشیز یا حق استفاده از فناوری واحد تحصیلکننده طبق مجوز استفاده از فناوری است. حقی که مجدداً تحصیل میشود، دارایی نامشهود قابل تشخیصی است که واحد تحصیلکننده آن را جدا از سرقفلی شناسایی میکند. بند 29، رهنمود اندازهگیری حقوق بازتحصیلشده را ارائه و بند 54، رهنمود حسابداري پس از تحصیل حقوق بازتحصیلشده را ارائه میکند.

ب36. اگر شرایط قرارداد موجب شود حقوق بازتحصیلشده در مقایسه با شرایط معاملات فعلی بازار براي اقلام يكسان یا مشابه مطلوب یا نامطلوب باشد، واحد تحصیلکننده باید سود یا زیان تسویه شناسایی کند. رهنمود اندازهگیری سود یا زیان تسویه، در بند ب52 ارائه میشود.

مجموعه نیروی کار و سایر اقلامي كه قابل تشخيص نيستند

ب37. واحد تحصیلکننده، ارزش دارایی نامشهود تحصیلشدهای را كه در تاريخ تحصيل قابل تشخیص نیست، در سرقفلی منظور ميكند. برای مثال، واحد تحصیلکننده ممکن است ارزشی را به مجموعه نیروی کار موجود منتسب کند. نیروی کار موجود، شامل مجموعهای از کارکنان فعلی است که به واحد تحصیلکننده اجازه ميدهد فعالیت تجاری واحد تحصیلشده را از تاریخ تحصیل ادامه دهد. مجموعه نیروی کار، بیانگر سرمایه فکری نیروی کار ماهر (دانش و تجربهاي (اغلب تخصصی) که کارکنان واحد تحصیلشده به شغل خود انتقال میدهند) نیست. از آنجا که مجموعه نیروی کار، دارایی قابل تشخیص نمیباشد تا جدا از سرقفلي شناسايي شود، هرگونه ارزش منتسب به آن، در سرقفلی منظور میگردد.

ب38. همچنین واحد تحصیلکننده، ارزش منتسب به اقلامی که در تاریخ تحصیل واجد شرايط دارايي نیستند را در سرقفلی منظور ميكند. برای مثال، واحد تحصیلکننده ممکن است ارزشی را به قراردادهای بالقوه واحد تحصیلشده، که در تاريخ تحصيل با مشتریان جدید احتمالي درباره آنها مذاکره انجام میدهد، منتسب كند. از آنجا که اين قراردادهای بالقوه، در تاريخ تحصيل به خودی خود دارایی نيستند، واحد تحصیلکننده آنها را جدا از سرقفلی شناسایی نمیکند. واحد تحصیلکننده نباید بعداً بابت رویدادهایی که پس از تاریخ تحصیل واقع میشود، ارزش اين قراردادها را از سرقفلی تجديد طبقهبندي كند. با وجود این، واحد تحصیلکننده باید واقعیتها و شرایط پیرامون رویدادهای واقعشده در مدت کوتاهی پس از تحصیل را ارزیابی كند تا تعیین نماید که آیا دارایی نامشهود که بطور جداگانه قابل شناسایی است، در تاریخ تحصیل وجود داشته است یا خیر.

ب39. پس از شناخت اولیه، واحد تحصیلکننده داراییهای نامشهود تحصيلشده در ترکیب تجاری را طبق شرایط مندرج در استاندارد حسابداری 17 به حساب منظور میکند. با وجود اين، طبق موارد مطرحشده در بند 3 استاندارد حسابداری 17، حسابداری برخي داراییهای نامشهود تحصیلشده پس از شناخت اولیه، در سایر استانداردهای حسابداری تعیین شده است.

ب40. معیارهاي قابل تشخیص بودن، ملاک شناسایی جداگانه دارایی نامشهود از سرقفلی است. با وجود اين، این معیارها نه رهنمودی برای اندازهگیری ارزش منصفانه دارایی نامشهود ارائه ميکنند و نه مفروضات مورد استفاده در اندازهگيري ارزش منصفانه دارایی نامشهود را محدود مينمایند. برای مثال، واحد تحصیلکننده مفروضاتی که فعالان بازار هنگام قيمتگذاري دارايي نامشهود مورد استفاده قرار میدهند، مانند انتظارات نسبت به تمدید قراردادهاي آتي در اندازهگيري ارزش منصفانه، را مد نظر قرار میدهند. برای تمدید قراردادهاي آتی، احراز معیار قابل تشخیص بودن ضرورت ندارد. (با وجود اين، به بند 29 مراجعه شود، كه استثنایی بر اصل اندازهگیری ارزش منصفانه حقوق بازتحصیلشده شناساییشده در ترکیب تجاری، وضع میکند). بندهای 29 و 30 استاندارد حسابداری 17، رهنمودی برای تعیین اینکه داراییهای نامشهود باید با سایر داراییهای نامشهود یا مشهود در يك واحد حساب ترکیب شوند یا خیر، ارائه میکنند.

اندازهگیری ارزش منصفانه برخی داراییهای قابل تشخیص و منافع فاقد حق کنترل در واحد تحصیلشده (بکارگیری بندهای 18 و 19)

داراییهای با جریانهای نقدی نامطمئن (ذخیره ارزشیابی)

ب41. واحد تحصیلکننده نباید در تاریخ تحصیل برای داراییهای تحصیلشده در ترکیب تجاری که به ارزش منصفانه در تاریخ تحصیل اندازهگیری میشوند، ذخیره ارزشيابی جداگانهای شناسايي كند، زیرا آثار عدم اطمینان نسبت به جریانهای نقدی آتی، در اندازهگیری ارزش منصفانه منظور شده است. برای مثال، از آنجا که این استاندارد واحد تحصیلکننده را ملزم میکند دریافتنیهای تحصیلشده، شامل وامها، را به ارزش منصفانه آنها در تاریخ تحصیل اندازهگیری كند، واحد تحصیلکننده ذخیره ارزشيابي جداگانهای بابت جریانهای نقدی قراردادی که فرض میشود در آن تاریخ غیرقابل وصول هستند، شناسایی نمیکند.

داراییهای موضوع اجارههای عملیاتی که واحد تحصیلشده، اجارهدهنده است

ب42. در اندازهگیری ارزش منصفانه تاریخ تحصیل داراییهایی مانند ساختمان یا حق اختراع که موضوع اجاره عملیاتی هستند و در آن، واحد تحصیلشده اجارهدهنده است، واحد تحصیلکننده باید شرایط اجاره را در نظر بگیرد. به عبارت دیگر، صرفنظر از مطلوب بودن یا نبودن شرایط اجاره عملیاتی در مقایسه با شرایط بازار، واحد تحصيلكننده دارايي يا بدهي جداگانهاي شناسایی نمیکند. در صورتی که طبق بند ب29، واحد تحصیلشده، اجارهکننده باشد باید دارایی یا بدهی شناسایی شود.

داراییهایی که واحد تحصیلکننده قصد استفاده از آنها را ندارد یا قصد استفاده به روشی متفاوت از روش استفاده ساير فعالان بازار را دارد

ب43. واحد تحصيلكننده ممكن است برای حفظ موقعیت رقابتي يا به دلایل دیگر، قصد استفاده فعال یا بیشترین و بهترين استفاده از دارايي غيرمالي تحصيلشده را نداشته باشد. براي مثال، این مورد زمانی مصداق دارد که واحد تحصيلكننده، دارایی نامشهود تحقیق و توسعه تحصیلشده را به صورت تدافعی و به منظور جلوگیری از استفاده دیگران، مورد استفاده قرار دهد. با وجود اين، واحد تحصيلكننده بايد ارزش منصفانه دارايي غيرمالي را، طبق مباني مناسب ارزشيابي، با در نظر گرفتن بیشترین و بهترين استفاده از آن دارایی توسط فعالان بازار، هم در زمان اندازهگیری اولیه و هم هنگام اندازهگيري ارزش منصفانه پس از كسر مخارج واگذاری بابت آزمون كاهش ارزش بعدی، اندازهگيري كند.

منافع فاقد حق کنترل در واحد تحصیلشده

ب44. طبق این استاندارد، واحد تحصیلکننده مجاز است منافع فاقد حق کنترل در واحد تحصیلشده را به ارزش منصفانه آن در تاریخ تحصیل اندازهگیری كند. برخی مواقع، واحد تحصیلکننده میتواند ارزش منصفانه منافع فاقد حق کنترل (يعني سهامي كه در اختيار واحد تحصيلكننده نيست) را در تاریخ تحصیل، بر مبنای قيمت اعلامشده سهام در بازاری فعال اندازهگيري كند. اما در شرايط دیگر، قيمت اعلامشده سهام در بازار فعال در دسترس نيست. در اين شرایط، واحد تحصیلکننده ارزش منصفانه منافع فاقد حق کنترل را با استفاده از سایر تکنیکهای ارزشيابي، اندازهگیری میكند.

ب45. ارزش منصفانه منافع واحد تحصیلکننده در واحد تحصیلشده و منافع فاقد حق کنترل، بر مبنای هر سهم ممکن است متفاوت باشد. تفاوت اصلی، احتمالاً وجود صرف كنترل در ارزش منصفانه منافع واحد تحصیلکننده در واحد تحصیلشده برای هر سهم، یا برعكس، وجود كسر در ارزش منصفانه منافع فاقد حق کنترل برای هر سهم بابت نبود کنترل است (که كسر منافع فاقد حق کنترل نیز نامیده میشود)، مشروط بر اینكه فعالان بازار، چنين صرف يا كسري را هنگام قيمتگذاري منافع فاقد حق کنترل در نظر بگيرند.

اندازهگیری سرقفلی یا سود حاصل از خرید زير قيمت

اندازهگیری ارزش منصفانه منافع واحد تحصیلکننده در واحد تحصیلشده، در تاریخ تحصیل، با استفاده از تکنیکهای ارزشيابي (بکارگیری بند 32)

ب46. در یک ترکیب تجاری که بدون انتقال مابهازا انجام شده است، واحد تحصیلکننده به منظور اندازهگیری سرقفلی یا سود حاصل از خرید زیر قیمت، باید ارزش منصفانه منافع خود در واحد تحصیلشده در تاریخ تحصیل را جایگزین ارزش منصفانه مابهازای انتقالیافته در تاریخ تحصیل، کند (به بندهای 31 تا 33 مراجعه شود).

ملاحظات خاص در بکارگیری روش تحصیل در ترکیب تجاری واحدهای تجاری اشتراکی (بکارگیری بند 32)

ب47. هرگاه دو واحد تجاري اشتراکی ترکیب شوند، ارزش منصفانه منافع مالكانه یا منافع اعضا در واحد تحصیلشده (یا ارزش منصفانه واحد تحصیلشده) ممکن است بهگونهای قابل اتکاتر از ارزش منصفانه منافع انتقالیافته اعضا توسط واحد تحصیلکننده، قابل اندازهگیری باشد. در اين شرایط، بند 32، واحد تحصیلکننده را ملزم ميکند مبلغ سرقفلی را با استفاده از ارزش منصفانه منافع مالكانه واحد تحصیلشده در تاریخ تحصیل، به جای ارزش منصفانه منافع مالكانه واحد تحصیلکننده در تاریخ تحصیل كه به عنوان مابهازا انتقال یافته است، تعيين كند. افزون بر اين، در ترکیب واحدهاي تجاري اشتراکی، واحد تحصیلکننده باید خالص داراییهای واحد تحصیلشده را به عنوان افزايش مستقیم در سرمایه یا حقوق مالكانه مندرج در صورت وضعیت مالی، و نه افزایش در سود انباشته، شناسایی کند، که مطابق با شیوه بکارگیری روش تحصیل توسط سایر واحدهای تجاری است.

ب48. اگرچه واحدهاي تجاري اشتراکی شباهتهای بسیاری با سایر فعالیتهای تجاری دارند، اما دارای ویژگیهای متمایزی هستند که اساساً ناشی از این است که اعضای آنها هم مشتریان و هم مالکان میباشند. اعضای واحدهاي تجاري اشتراکی، عموماً انتظار دارند منافع عضویت آنها اغلب به صورت کاهش قيمت کالاها و خدمات یا سود حمایتی دریافت شود. بخشی از سود حمایتی تخصیصیافته به هر عضو، اغلب بر مبنای ميزان فعالیت تجاری است که آن عضو، طی سال با واحد تجاري اشتراکی انجام داده است.

ب49. اندازهگیری ارزش منصفانه واحد تجاري اشتراکی، باید مفروضات فعالان بازار درباره منافع آتي اعضا و نیز هرگونه مفروضات مربوط دیگری كه فعالان بازار درباره واحد تجاري اشتراکی در نظر میگیرند را شامل شود. براي اندازهگيري ارزش منصفانه واحد تجاري اشتراکی ممکن است از روش ارزش فعلی استفاده شود. جریانهای نقدی مورد استفاده به عنوان ورودیهای مدل، باید مبتنی بر جریانهای نقدی مورد انتظار واحد تجاري اشتراکی که احتمالاً نشاندهنده کاهش مخارج اعضا است، مانند کاهش قيمت کالاها و خدمات، باشد.

تعیین اجزای معامله ترکیب تجاری (بکارگیری بندهای 50 و 51)

ب50. واحد تحصیلکننده باید عوامل زیر را، كه نه مانعهالجمع هستند و نه به تنهايي تعيينكننده، برای تعیین اینکه معامله بخشی از ترکیب تجاری است یا خیر، در نظر بگیرد:

الف. دلایل انجام معامله– درك دلایل اينكه چرا طرفین ترکیب (واحد تحصیلکننده و واحد تحصیلشده و مالکان، اعضای هیئت مدیره و مدیران آنها- و نمایندگان آنها) که وارد معامله يا توافقی خاص میشوند، میتواند به تشخیص اینکه معامله بخشی از مابهازای انتقاليافته و داراییهای تحصيلشده یا بدهیهای تقبلشده میباشد یا خیر، کمک کند. برای مثال، اگر معاملهای اساساً با هدف کسب منفعت برای واحد تحصیلکننده یا واحد ترکیبشده به جای کسب منافع توسط واحد تحصیلشده یا مالکان قبلی آن پیش از ترکیب انجام شود، احتمال کمتری وجود دارد که آن بخش از قیمت معامله كه پرداخت ميشود (و هرگونه دارایی یا بدهی مربوط)، بخشی از معامله واحد تحصیلشده محسوب شود. در نتیجه، واحد تحصیلکننده آن بخش را جدا از ترکیب تجاری در نظر ميگيرد.

ب. آغازکننده معامله- اطلاع از شخصی که آغازکننده معامله است، میتواند به تشخیص اینکه معامله، بخشی از ترکیب تجاری است یا خیر، کمک کند. برای مثال، معامله یا رویداد ديگری که توسط واحد تحصیلکننده آغاز میشود، ممکن است با هدف كسب منافع اقتصادی آتی براي واحد تحصیلکننده یا واحد تجاری ترکیبشده در مقابل عدم كسب منافع يا منافع اندک برای واحد تحصیلشده یا مالکان قبلی آن پیش از ترکیب، انجام شود. از سوی دیگر، احتمال کمتری وجود دارد که معامله یا توافق آغازشده توسط واحد تحصیلشده یا مالکان پیشین آن، به منظور کسب منفعت واحد تحصیلکننده یا واحد تجاری ترکیبشده انجام شود و احتمال بیشتری وجود دارد که با هدف مشاركت در بخشی از معامله ترکیب تجاری صورت گيرد.

پ. زمانبندی معامله- زمانبندی معامله نیز ممكن است به تشخیص اینکه معامله بخشی از ترکیب تجاری است یا خیر، کمک کند. برای مثال، معامله بین واحد تحصیلکننده و واحد تحصیلشده که در حین مذاکره درباره شرایط ترکیب تجاری واقع میشود، ممکن است با هدف تأمين منافع آتي برای واحد تحصیلکننده یا واحد ترکیبشده، انجام شده باشد. در این صورت احتمال دارد واحد تحصیلشده یا مالکان قبلی آن، پیش از ترکیب تجاری به جز منافع دریافتی به عنوان بخشی از واحد ترکیبشده، هيچ منافعي از معامله کسب نکنند يا منافع اندکی از معامله را دریافت کنند.

تسویه مؤثر رابطه قبلی بين واحد تحصیلکننده و واحد تحصیلشده در ترکیب تجاری (بکارگیری بند 51(الف))

ب51. واحد تحصیلکننده و واحد تحصیلشده ممکن است قبل از اینکه در نظر داشته باشند ترکیب تجاری انجام دهند، با یکدیگر ارتباط داشته باشند كه در اينجا به عنوان ”رابطه قبلی“ نامیده میشود. رابطه قبلی بين واحد تحصیلکننده و واحد تحصیلشده میتواند قراردادی (برای مثال، فروشنده و مشتری یا اعطاكننده امتیاز و دريافتكننده امتیاز) یا غیرقراردادی (برای مثال مدعی و خوانده) باشد.

ب52. اگر ترکیب تجاری، عملاً رابطه قبلی را تسویه كند، واحد تحصیلکننده سود یا زیاني را شناسايي ميكند كه به شرح زیر اندازهگیری ميشود:

الف. در مورد رابطه غیرقراردادی قبلی (نظیر دعاوی حقوقی)، ارزش منصفانه.

ب. در مورد رابطه قراردادی قبلی، اقل مبلغ (1) و (2) زیر:

- مبلغی که به موجب آن، قرارداد از دیدگاه واحد تحصیلکننده، در مقایسه با شرایط معاملات فعلی بازار براي اقلام یکسان یا مشابه، مطلوب یا نامطلوب است (قرارداد نامطلوب، قراردادی است که بر حسب شرایط فعلی بازار نامطلوب است و لزوماً، قراردادي الزامآور نيست که مخارج اجتنابناپذیر ایفای تعهدات طبق قرارداد بیش از منافع اقتصادی مورد انتظار دريافتی باشد).

- مبلغی که طبق شرایط تسویه اظهارشده در قرارداد، به طرفی که قرارداد برای وي نامطلوب است، تعلق میگیرد.

اگر مبلغ (2) كمتر از مبلغ (1) باشد، تفاوت ایجادشده، بخشي از تركيب تجاري محسوب ميشود.

مبلغ سود یا زیان شناساییشده، ممکن است تا اندازهای بستگی به اين داشته باشد که آيا واحد تحصیلکننده در گذشته دارایی یا بدهی مربوط را شناسایی کرده است یا خیر، و بنابراین سود یا زیان گزارششده، ممکن است از مبلغ محاسبهشده با بكارگيري الزامات بالا، متفاوت باشد.

ب53. رابطه قبلی، ممکن است قراردادی باشد که واحد تحصیلکننده به عنوان حقوق بازتحصیلشده، شناسایی میکند. اگر این قرارداد، شامل شرایطی باشد که در مقایسه با قیمتگذاری اقلام یکسان یا مشابه در معاملات فعلی بازار، مطلوب یا نامطلوب است، واحد تحصیلکننده سود یا زیان تسویه مؤثر قرارداد را، كه طبق بند ب52 اندازهگيري میشود، جدا از ترکیب تجاری شناسایی میکند.

توافقهای مربوط به پرداختهای احتمالی به کارکنان یا سهامداران فروشنده (بکارگیری بند 51(ب))

ب54. تعیین اینکه توافقهای مربوط به پرداختهای احتمالی به کارکنان یا سهامداران فروشنده، مابهازای احتمالی ترکیب تجاری است یا معاملات جداگانه محسوب میشود، به ماهیت آن توافقها بستگي دارد. درک دلایل اینکه چرا موافقتنامه تحصیل شامل شرط برای پرداختهای احتمالی است، کدام طرف، قرارداد را آغاز کرده است و طرفهای توافق، چه زمانی توافق را منعقد كردهاند، میتواند در ارزیابی ماهیت توافق مفید باشد.

ب55. اگر مشخص نباشد که توافقهای پرداخت به کارکنان یا سهامداران فروشنده، بخشی از ترکیب تجاری است یا خیر، واحد تحصیلکننده باید به موارد زیر توجه کند:

الف. ادامه همکاری- شرط ادامه همکاری توسط سهامداران فروشنده که به کارکنان اصلی تبدیل میشوند، ممكن است ماهیت توافق مابهازای احتمالی را داشته باشد. شرطهای مربوط به ادامه همکاری، ممکن است در موافقتنامه استخدام، موافقتنامه تحصیل یا برخي مستندات دیگر درج شده باشد. توافق مابهازای احتمالی که در آن در صورت خاتمه همکاری، پرداختها بطور خودکار انجام میگیرد، به عنوان حقوق و مزایای خدمات پس از ترکیب در نظر گرفته ميشود. توافقهایی که در آن پرداختهای احتمالی تحت تأثیر پایان همکاری قرار نمیگیرد، ممكن است مؤید آن باشد که پرداختهای احتمالی، مابهازاي اضافی است و نه حقوق و مزایا.

ب. دوره ادامه همکاری- چنانچه دوره همکاری مورد نظر، با دوره پرداخت احتمالی همزمان یا طولانیتر از آن باشد، این موضوع ممکن است مؤید آن باشد که پرداختهای احتمالی، از نظر ماهیت، حقوق و مزایا هستند.

پ. ميزان حقوق و مزایا- در شرایطی که حقوق و مزایای کارکنان، به غیر از پرداختهاي احتمالی، در مقایسه با حقوق و مزایای سایر کارکنان اصلی واحد تجاری ترکیبشده در سطح معقولی قرار گرفته باشد، این موضوع میتواند بیانگر این باشد که پرداختهای احتمالی، مابهازای اضافی محسوب شود، نه حقوق و مزایا.

ت. پرداختهای اضافی به کارکنان- اگر سهامداران فروشنده که به کارکنان واحد تجاری ترکیبشده تبدیل نمیشوند در مقایسه با سهامداران فروشندهای که به کارکنان واحد تجاری ترکیبشده تبدیل میشوند، پرداختهای احتمالی کمتری بر مبنای هر سهم دریافت کنند، این موضوع میتواند نشاندهنده آن باشد که مبلغ اضافی پرداختهای احتمالی به سهامداران فروشندهای که به کارکنان واحد تجاری ترکیبشده تبدیل میشوند، حقوق و مزایا است.

ث. تعداد سهام تحت مالكيت- تعداد نسبی سهام تحت مالكيت سهامداران فروشنده که همچنان کارکنان اصلی باقي ميمانند، ممكن است محتوای توافق مابهازای احتمالی داشته باشد. برای مثال، اگر سهامداران فروشنده که اساساً مالک تمام سهام واحد تحصیلشده هستند، همچنان به عنوان کارکنان اصلی به همكاري ادامه دهند، این موضوع میتواند مؤید این باشد که توافق مزبور، از نظر ماهیت، مشارکت در سود به قصد فراهم کردن حقوق و مزایا بابت خدمات پس از ترکیب است. همچنین، اگر سهامداران فروشنده که به عنوان کارکنان اصلی به همكاري ادامه ميدهند، تنها مالک تعداد کمی از سهام واحد تحصیلشده باشند و تمام سهامداران فروشنده مبلغ یکسانی مابهازای احتمالی بر مبنای هر سهم دریافت کنند، این موضوع میتواند نشاندهنده آن باشد که پرداختهای احتمالی، مابهازای اضافی هستند. همچنین، منافع مالکیت قبل از تحصیل كه در اختيار اشخاص وابسته به سهامداران فروشنده است که همچنان به عنوان کارکنان اصلی به همكاري ادامه ميدهند، مانند اعضای خانواده، بايد مد نظر قرار گيرد.

ج. ارتباط با ارزشيابي- اگر مابهازای اولیه انتقاليافته در تاریخ تحصیل، مبتنی بر حد پايين دامنه تعیینشده در ارزشيابی واحد تحصیلشده باشد و فرمول احتمالی با آن رویکرد ارزشيابي مرتبط باشد، این موضوع ممکن است نشاندهنده آن باشد که پرداختهای احتمالی، مابهازای اضافی هستند. همچنین، اگر فرمول پرداخت احتمالی، با توافقهای قبلی مشارکت در سود سازگار باشد، این موضوع ممکن است مؤید آن باشد که ماهيت آن توافق، فراهم کردن حقوق و مزایا است.

چ. فرمول تعیین مابهازا- فرمول مورد استفاده برای تعیین پرداخت احتمالی، ممکن است در ارزیابی ماهيت توافق مفید باشد. برای مثال، اگر پرداخت احتمالی بر مبنای ضریبی از سود تعیین شود، ممکن است بيانگر این باشد كه تعهد، مابهازای احتمالی در ترکیب تجاری است و فرمول مورد نظر با هدف تعیین یا تأیید ارزش منصفانه واحد تحصیلشده بکار میرود. در مقابل، پرداخت احتمالی که درصد مشخصی از سود است، ممکن است بيانگر این باشد كه تعهد نسبت به کارکنان، توافق مشارکت در سود براي فراهم کردن حقوق و مزایا برای کارکنان بابت خدمات ارائهشده، میباشد.

ح. سایر موافقتنامهها و موضوعات- شرایط سایر توافقها با سهامداران فروشنده (مانند موافقتنامه براي رقابت نكردن، قراردادهای اجرايي، قراردادهاي مشاوره و موافقتنامههای اجاره املاک) و روش حسابداری مالیات بر درآمد پرداختهای احتمالی، ممکن است نشاندهنده این باشد که پرداختهای احتمالی، قابل انتساب به چیزی غیر از مابهازای واحد تحصیلشده است. برای مثال، در ارتباط با تحصیل، واحد تحصیلکننده ممکن است توافق اجاره املاک را با سهامدار فروشنده عمده، منعقد کند. اگر مبالغ اجاره كه در قرارداد اجاره تعيين شده است به میزان قابل ملاحظهای کمتر از بازار باشد، تمام يا قسمتي از پرداختهای اجاره به اجارهکننده (سهامدار فروشنده)، که طبق قرارداد جداگانهای بابت پرداختهای احتمالی الزامی شده است، ممکن است از نظر ماهیت، پرداخت بابت استفاده از املاک اجارهای باشد که واحد تحصیلکننده باید در صورتهای مالی پس از ترکیب، به صورت جداگانه شناسایی كند. در مقابل، اگر طبق قرارداد اجاره، مبالغ اجاره بهگونهای تعیین شده باشد که با شرایط بازار براي املاک اجارهای سازگار باشد، توافق پرداختهای احتمالی به سهامدار فروشنده، میتواند مابهازای احتمالی در ترکیب تجاری تلقی شود.

سایر استانداردهای حسابداری که در خصوص اندازهگیری و حسابداری پس از تحصیل، رهنمود ارائه میکنند (بکارگیری بند 53)

ب56. مثالهایی از سایر استانداردهای حسابداری که در خصوص اندازهگیری و حسابداری داراییهای تحصيلشده و بدهیهای تقبلشده در ترکیب تجاری رهنمود ارائه میکنند، به شرح زیر است:

الف. استاندارد حسابداری 17، حسابداری داراییهای نامشهود قابل تشخیص تحصیلشده در ترکیب تجاری را تعیین میکند. واحد تحصیلکننده، سرقفلی را به مبلغ شناساییشده در تاریخ تحصیل پس از کسر استهلاک انباشته و کاهش ارزش انباشته اندازهگیری میکند. سرقفلي بايد بر مبنايي سيستماتيك طي عمر مفيد آن مستهلك شود. دوره استهلاك بايد بهترين برآورد از دوره زماني كسب منافع اقتصادي آتي توسط واحد تجاري باشد. اين فرض قابل رد وجود دارد كه عمر مفيد سرقفلي از تاريخ شناسايي اوليه حداكثر بيست سال است. روش استهلاك سرقفلی، بايد نشاندهنده الگوي مصرف منافع اقتصادي آتي سرقفلي باشد. براي مستهلك كردن سرقفلي بايد از روش خط مستقيم استفاده شود مگر اين كه شواهد متقاعدكنندهاي درباره مناسب بودن روش ديگر وجود داشته باشد. دوره استهلاك و روش استهلاك بايد حداقل در پايان هر سال مالي بررسي شـود. اگر برآورد جديـد عمر مفيـد سرقفلي با برآوردهاي قبلي تفـاوت عمده داشتـه باشـد، دوره استهلاك بايد متناسب با آن تغيير كند. چنانچه تغيير قابل ملاحظهاي در الگوي جريان منافع اقتصادي مورد انتظار سرقفلي رخ داده باشد، روش استهلاك بايد براي انعكاس الگوي جديد تغيير كند. اين تغييرات طبق استاندارد حسابداري 34 به حساب منظور میشود. روش حسابداری زیانهای کاهش ارزش، در استاندارد حسابداری 32 کاهش ارزش داراییها تجویز شده است.

ب. استاندارد حسابداری 35، حسابداری پس از تحصیل داراییهای ماليات انتقالي (شامل داراییهای مالیات انتقالي شناسایینشده) و بدهیهای تحصیلشده در ترکیب تجاری را تعیین میکند.

پ. استاندارد حسابداری 39 (مصوب 1398)، در خصوص حسابداری تغییر در منافع مالکیت واحد تجاری اصلی در واحد تجاری فرعی پس از کسب کنترل، رهنمود ارائه میکند.

افشا (بکارگیری بندهای 58 و 60)

ب57. به منظور دستیابی به هدف مندرج در بند 58، واحد تحصیلکننده باید اطلاعات زیر را برای هر ترکیب تجاری که در دوره گزارشگری واقع میشود، افشا کند:

الف. نام و شرحي از واحد تحصیلشده.

ب. تاریخ تحصیل.

پ. درصد منافع مالكانه تحصیلشده دارای حق رأی.

ت. دلایل اصلی انجام ترکیب تجاری و تشریح نحوه کسب کنترل واحد تحصیلشده توسط واحد تحصیلکننده.

ث. توصیف کیفی عواملي كه سرقفلی شناساییشده را تشكيل ميدهند، مانند همافزایی مورد انتظار ناشی از ترکیب عملیات واحد تحصیلشده و واحد تحصیلکننده، داراییهای نامشهودی که شرایط شناخت جداگانه را احراز نمیکنند یا سایر عوامل.

ج. ارزش منصفانه کل مابهازای انتقاليافته در تاریخ تحصیل و ارزش منصفانه هر طبقه عمده مابهازا در تاریخ تحصیل، مانند:

- نقد؛

- سایر داراییهای مشهود یا نامشهود، شامل یک فعالیت تجاری یا واحد تجاری فرعی واحد تحصیلکننده؛

- بدهیهای تحملشده، براي مثال، بدهی بابت مابهازای احتمالی؛ و

- حقوق مالكانه واحد تحصیلکننده، شامل تعداد ابزارها یا سهام منتشرشده یا قابل انتشار و روش اندازهگيري ارزش منصفانه این ابزارها یا حقوق.

چ. در مورد توافقهای مابهازای احتمالی و داراییهای جبرانی:

- مبلغ شناساییشده در تاریخ تحصیل؛

- شرحی از توافق و مبنای تعیین مبلغ قابل پرداخت؛ و

- برآورد دامنه نتایج (تنزيل نشده) یا، در صورتی که دامنه قابل برآورد نباشد، بيان این موضوع و دلایلی مبنی بر اینکه چرا دامنه، قابل برآورد نمیباشد. اگر حداکثر مبلغ قابل پرداخت نامحدود باشد، واحد تحصیلکننده باید اين موضوع را افشا کند.

ح. در مورد دریافتنیهای تحصیلشده:

- ارزش منصفانه دریافتنیها؛

- مبالغ قراردادی ناخالص دریافتنیها؛ و

- بهترین برآورد از جریانهای نقدی قراردادی که در تاريخ تحصيل انتظار نمیرود وصول شود.

افشاها باید بر حسب طبقات اصلی دریافتنیها، مانند وامها، اجارههای تأمین مالی مستقیم و سایر طبقات دریافتنیها ارائه شود.

خ. مبالغ شناساییشده در تاریخ تحصیل براي هر طبقه اصلی از داراییهای تحصيلشده و بدهیهای تقبلشده.

د. برای هر بدهی احتمالی شناساییشده طبق بند 23، اطلاعات الزامی طبق بند 75 استاندارد حسابداری 4. اگر بدهی احتمالی به دلیل اينكه ارزش منصفانه آن به گونهاي قابل اتکا قابل اندازهگيري نیست شناسایی نشود، واحد تحصیلکننده باید موارد زیر را افشا کند:

- اطلاعات الزامی طبق بند 76 استاندارد حسابداری 4؛ و

- دلایل اينكه بدهي بهگونهاي قابل اتکا قابل اندازهگيري نيست.

ذ. کل مبلغ سرقفلی که انتظار میرود بابت مقاصد مالياتي، کاهنده مالیات باشد.

ر. براي معاملاتي که طبق بند 50، جدا از تحصیل داراییها و تقبل بدهیها در ترکیب تجاری، شناسایی میشوند:

- شرحی از هر معامله؛

- نحوه به حساب منظور کردن هر معامله توسط واحد تحصیلکننده؛

- مبالغ شناساییشده برای هر معامله و قلم اصلی مندرج در صورتهای مالی که این مبالغ در آن شناسایی میشود؛ و

- اگر معامله تسویه مؤثر رابطه قبلی باشد، روش مورد استفاده برای تعیین مبلغ تسویه.

ز. افشا درباره معاملاتی که طبق الزامات قسمت (ر)، جداگانه شناسایی شدهاند، باید شامل مبلغ مخارج مرتبط با تحصیل و، بطور جداگانه، مبلغ مخارج شناساییشده به عنوان هزینه و قلم یا اقلام اصلی مندرج در صورت سود و زیان كه هزینههای مزبور در آن شناسایی میشود، باشد. مبلغ مخارج انتشار شناسایینشده به عنوان هزینه و نحوه شناسایی آنها نيز باید افشا شود.

ژ. در خرید زير قيمت (به بندهای 33 تا 35 مراجعه شود):

- مبلغ هرگونه سود شناساییشده طبق بند 33 و قلم اصلی مندرج در صورت سود و زیان که سود مزبور در آن شناسایی میشود؛ و

- شرحی از دلایل اينكه چرا معامله منجر به كسب سود شده است.