احکام مالیاتی لایحه بودجه سال ۱۴۰۱ به شرح ذیل می باشد :

تبصره ۱

نفت و روابط مالی آن با دولت / صندوق توسعه ملی

مالیات شرکت های دولتی مربوطه از محل خالص صادرات گاز طبیعی

الف- سهم صندوق توسعه ملی از منابع حاصل از صادرات نفت، میعانات گازی و خالص صادرات گاز، بیست درصد (۲۰%) تعیین میشود. با گزارش وزارت نفت مبنی بر فروش و اعلام وصول، بانک مرکزی جمهوری اسلامی ایران مکلف است بلافاصله نسبت به واریز این وجوه و سهم چهارده و نیم درصد (۵/۱۴%) شرکت ملی نفت ایران از کل صادرات نفت خام و میعانات گازی (معاف از تقسیم سود سهام دولت) و نیز سهم چهارده و نیم درصد (۵/۱۴%) شرکت دولتی ذیربط وزارت نفت از محل خالص صادرات گاز طبیعی (معاف از تقسیم سود سهام دولت و مالیات با نرخ صفر) و همچنین سهم سه درصد (۳%) موضوع ردیف درآمدی ۲۱۰۱۰۹ جدول شماره (۵) این قانون اقدام کند.

تبصره ۲

شرکت های دولتی و واگذاری آنها

مالیات تجدید ارزیابی دارایی های بانکهای دولتی

د- به دولت اجازه داده میشود نسبت به تجدید ارزیابی داراییهای بانکهای دولتی اقدام و مازاد منابع حاصله (با نرخ صفر مالیاتی) را صرف افزایش سرمایه دولت در این بانکها نماید.

تبصره ۴

مشارکت با بخش غیر دولتی برای اجرای طرحها

معافیت مالیاتی حمایت از پروژههای ناتمام دستگاههای اجرایی با مشارکت بخش غیردولتی

الف – به دولت اجازه داده می شود از طریق دستگاههای اجرایی و به منظور جلب مشارکت بخش غیردولتی جهت اتمام هرچه سریعتر طرحهای (پروژه ها) تملک داراییهای سرمایه ای (نیمه تمام، آماده بهره برداری و جدید) از قبیل پروژههای شبکه ملی اطلاعات تا ده درصد (۱۰%) از سرجمع اعتبارات تملک داراییهای سرمایهای مربوط به هر دستگاه اجرایی را صرف حمایت از طرحها (پروژه هایی) کند که بخش غیردولتی در آنها مشارکت مینمایند. دراین راستا:

۴- اصل و فرع سرمایهگذاری صورت گرفته در طرح (پروژه) مذکور از مالیات معاف خواهند بود.

تبصره ۵

تأمین مالی داخلی از محل اوراق مالی اسلامی

مالیات کارمزد اوراق مالی اسلامی دولت

ز- اوراق و اسناد این تبصره و کارمزد تعهد پذیرهنویسی و کارمزد معاملهگران اولیه اوراق مالی اسلامی دولت (منتشر شده سال ۱۴۰۱) مشمول مالیات به نرخ صفر میشود.

تبصره ۶

عوارض و مالیات

معافیت مالیات اضافه دریافتی آب بهای شهری بالاتر از الگوی مصرفی تعیین شده توسط وزارت نیرو

الف- وزارت نیرو از طریق شرکتهای آب و فاضلاب استانی سراسر کشور مکلف است علاوه بر دریافت نرخ آب بهای شهری، به ازای هر متر مکعب فروش آب شرب بالاتر از الگوی مصرف تعیین شده توسط هیأت وزیران، پانزده درصد (۱۵%) نرخ آب بها را افزایش داده و از مشترکان آب شهری، دریافت و به خزانهداری کل کشور واریز کند. وجوه فوق مشمول مالیات بر درآمد و مالیات بر ارزش افزوده نخواهد بود.

قطعی نمودن پروندههای مالیاتی رسیدگی نشده توسط سازمان امور مالیاتی

ب- به وزارت امور اقتصادی و دارایی (سازمان امور مالیاتی کشور) اجازه داده میشود ظرف یک سال، آن بخشی از پروندههای مؤدیان مالیات بر ارزش افزوده دورههای سنوات ۱۳۸۷ تا ۱۳۹۷، که اظهارنامههای خود را در موعد مقرر تسلیم نمودهاند و تاکنون مورد رسیدگی قرار نگرفته اند، بر اساس دستورالعملی که به پیشنهاد سازمان امور مالیاتی کشور ظرف یک ماه بعد از ابلاغ قانون تهیه میشود و به تصویب وزیر امور اقتصادی و دارایی میرسد، بدون رسیدگی، قطعی نماید.

اختصاص مالیات و عوارض ارزش افزوده واحدهای تولیدی و پیمانکاران طرحهای استانی به حساب خود استان

د)۲- مالیات و عوارض ارزش افزوده دریافتی از واحدهای تولیدی و پیمانکاران طرح (پروژه)های واقع در استان به حساب استان با رعایت جزء (۲) ماده (۳۸) و ماده (۳۹) قانون مالیات بر ارزش افزوده مصوب سال ۱۴۰۰ محل استقرار واحد تولیدی منظور میشود.

سـازمان امور مالیاتی مکلف اسـت پروندههای واحدهای تولیدی و خدماتی با شـخصـیت حقیقی یا حقوقی دارای یک محل فعالیت را که محل اسـتقرار واحد تولیدی یا خدماتی آنها در استان محل استقرار دفتر مرکزی آنها نیست به اداره کل امور مالیاتی استان محل استقرار واحد تولیدی و خدماتی ارسال نماید.

مالیات و عوارض بر ارزش افزوده واحدهای خدماتی ملی به نسبت سهم هر استان از جمعیت کشور، به حساب خزانه استان ذیربط واریز میشود.

۳- عوارض ارزش افزوده موضـوع بند (الف) ماده (۳۹) قانون مالیات بر ارزش افزوده مصـوب سـال ۱۴۰۰ در شـهرسـتانهای تهران و اسـلامشـهر به نسـبت هشـتاد و هشت درصد (۸۸%) در نقاط شهری تهران و شهر اسلامشهر و دوازده درصد (۱۲%) در نقاط روستایی و عشایری آنها توزیع میشود.

معافیت مالیاتی وجوه دریافتی وزارت نفت و نیرو از مشترکان گاز و برق جهت بیمه واحدهای مسکونی و تجاری

ه) ۱ – مطابق ماده (۱۲) قانون الحاق برخی مواد به قانون تنظیم بخشی از مقررات مالی دولت (۲) به هر یک از وزارتخانههای نفت و نیرو از طریق شرکتهای تابعه ذیربط اجازه داده میشود ماهانه از هر واحد مسکونی مشترکان گاز مبلغ دو هزار (۲۰۰۰) ریال، از هر واحد مسکونی مشترکان برق مبلغ یک هزار (۱۰۰۰) ریال و از هر یک از واحدهای تجاری مشترکان گاز و برق مبلغ ده هزار (۱۰.۰۰۰) ریال اخذ و به حساب درآمد عمومی موضوع ردیفهای ۱۶۰۱۸۵ و ۱۶۰۱۸۶ جدول شماره (۵) این قانون نزد خزانهداری کل کشور واریز کنند. وجوه فوق مشمول مالیات بر درآمد و مالیات بر ارزش افزوده نخواهد بود.

مالیات مواد اولیه، قطعات و کالاهای قابل بازیافت و نحوه اجرایی شدن آن توسط سازمان امور مالیاتی

و- در اجرای ماده (۶) قانون کمک به ساماندهی پسماندهای عادی با مشارکت بخش غیر دولتی مصوب ۲۰/۰۱/۱۳۹۹، وزارت امور اقتصادی و دارایی از طریق سازمان امور مالیاتی کشـور موظف اسـت یک در هزار ارزش مواد اولیه، قطعات و کالاهایی که تمام یا قسـمتی از آنها قابل بازیافت اسـت را اخذ و منابع حاصـله را به ردیف درآمدی شماره ۱۶۰۱۸۹ واریز نماید. دستورالعمل شناسایی نحوه رسیدگی و تشخیص مطالبه و وصول توسط سازمان امور مالیاتی کشور تهیه و پس از تأیید وزیر امور اقتصادی و دارایی ابلاغ می شود.

اختصاص ۲۰ درصد از عوارض ماده (۲۷) قانون مالیات بر ارزش افزوده به سازمان حفاظت محیط زیست

ز- بیست درصد (۲۰%) از منابع حاصل از عوارض آلایندگی موضوع عوارض سبز ماده (۲۷) قانون مالیات بر ارزش افزوده مصوب سال ۱۴۰۰ (نحوه مصرف آن در ماده ۴۰ قانون مذکور) به سازمان حفاظت محیط زیست (صندوق ملی محیط زیست) اختصاص مییابد تا پس از مبادله موافقتنامه با سازمان برنامه و بودجه کشور براساس ماده (۵) اساسنامه صندوق مذکور صرف اعطای تسهیلات و حمایتهای مالی برای کاهش آلودگیهای زیست محیطی و جلوگیری از تخریب محیط زیست در همان شهرستان شود.

کسر ۱۰ درصد حقالزحمه پزشکان به عنوان علیالحساب مالیاتی

ح)۱- کلیه مراکز درمانی اعم از دولتی، خصــوصــی، وابســته به نهادهای عمومی، نیروهای مســلح، خیریهها و شــرکتهای دولتی مکلفند ده درصــد (۱۰%) از حقالزحمه یا حقالعمل گروه پزشکی که به موجب دریافت وجه صورتحسابهای ارسالی به بیمهها و یا نقداً از طرف بیمار پرداخت میشود به عنوان علیالحساب مالیات کسر و به نام پزشک مربوط تا پایان ماه بعد از وصول مبلغ صورتحساب به حساب سازمان امور مالیاتی کشور واریز کنند. مالیات علیالحساب این بند شامل کلیه پرداختهایی که به عنوان درآمد حقوق و کارانه مطابق جزء (۵) بند )الف) تبصــره (۱۲) این قانون پرداخت و مالیات آن کســر میشــود، نخواهد بود. حکم ماده (۱۹۹) قانون مالیاتهای مستقیم مصوب ۰۳/۱۲/۱۳۶۶ با اصلاحات و الحاقات بعدی در اجرای این بند جاری میباشد.

تکلیف سازمان امور مالیاتی به واریز ۱۰ درصدی عوارض ارزش کالاها و خدمات موضوع ماده (۴۸) قانون الحاق برخی مواد به قانون تنظیم بخشی از مقررات مالی دولت (۲)

ط- سازمان امور مالیاتی کشور مکلف است عوارض به میزان ده درصد (۱۰%) ارزش کالاها و خدمات موضوع مواد (۴۸) قانون الحاق برخی مواد به قانون تنظیم بخشی از مقررات مالی دولت (۲) مصــوب ســال۱۳۹۳ را اخذ و به ردیف درآمدی ۱۶۰۱۰۹ جدول شــماره (۵) این قانون نزد خزانهداری کل کشــور واریز نماید تا از طریق دستگاههای اجرایی ذیربط صرف اهداف تعیین شده در ماده قانونی فوقالذکر گردد.

اختیار توزیع منابع ماده (۳۹) قانون مالیات بر ارزش افزوده به وزیر کشور

ل) ۱- توزیع منابع موضوع ماده (۳۹) قانون مالیات بر ارزش افزوده مصوب سال ۱۴۰۰ بر اساس نظر وزیر کشور انجام میپذیرد.

۲- وزارت کشور موظف است از طریق شهرداریهای کشور در سقف یک درصد (۱%) سهم افزایش یافته شهرداریها از محل قانون مالیات بر ارزش افزوده مصوب سال۱۴۰۰ تا سیصد هزار میلیارد (۳۰۰.۰۰۰.۰۰۰.۰۰۰.۰۰۰) ریال را برای اجرای طرحهای حمل و نقل عمومی درون شهری (شامل ناوگان اتوبوسرانی و تاکسیرانی و قطار شهری و حومه)، ساماندهی و مدیریت پسماند، تأمین نردبان هیدرولیکی و ماشینآلات آتشنشانی و تأمین، تجهیز دوربینهای ترافیک شهری اختصاص دهد. سهم اعتبارات هر شهرستان برای موارد فوقالذکر توسط وزارت کشور به شهرداریها ابلاغ میگردد. وزارت کشور موظف است گزارشهای لازم را در مقاطع سه ماهه پس از جمعبندی به سازمان برنامه و بودجه کشور و کمیسیون عمران مجلس شورای اسلامی ارائه نماید.

حق تمبر مالیاتی وکلا

س- به اســتناد مواد (۱۰۳) و (۱۶۹) مکرر قانون مالیاتهای مســتقیم و به منظور افزایش درآمدهای مالیاتی دولت از طریق ابطال تمبر مالیاتی، قوه قضــائیه مکلف اســت دسترسی برخط سازمان امور مالیاتی و مرکز وکلا، کارشناسان رسمی و مشاوران خانواده قوه قضائیه را به سامانه تنظیم قرارداد الکترونیکی فراهم نماید.

تمام وکلای فعال عضو مراکز وکلا و کانونهای وکلای دادگستری موظفند قراردادهای مالی خود با موکل را در این سامانه ثبت و تنظیم نمایند. شناسه (کد) یکتای صادر شده برای هر قرارداد توسط سامانه قرارداد الکترونیک، مبنای شناسایی مشاوران، وکلا و کانونهای وکلای دادگستری در سامانه خدمات قضائی به منظور استخراج اطلاعات مالی مندرج در قرارداد و ابطال تمبر مالیاتی خواهد بود.

سازمان امور مالیاتی در صورت اثبات خلافگویی وکیل علاوه بر پیگیری موضوع در مراجع قضائی، نسبت به اعمال جریمه مالیاتی تا سقف پنج برابر اختلاف کشف شده اقدام مینماید. سازمان امور مالیاتی مکلف است ظرف سه ماه زیرساخت لازم جهت پرداخت الکترونیکی مالیات و دریافت الکترونیکی مفاصا حساب مالیاتی در سراسر کشور را فراهم کند. تأخیر در راهاندازی سامانه، استنکاف از اجراء محسوب میشود.

تغییر سقف میزان فروش کالا و خدمات سالانه مؤدیان مشمول ماده (۱۰۰) ق.م.م

ع- در تبصره ماده (۱۰۰) قانون مالیاتهای مستقیم برای عملکرد سال ۱۴۰۰ عبارت «ده برابر» به عبارت «سی برابر» اصلاح میشود.

مالیات اشخاص حقوقی تولیدی

ف- در راسـتای سـیاسـتهای حمایت از تولید، نرخ مالیات موضـوع ماده (۱۰۵) قانون مالیاتهای مسـتقیم اشـخاص حقوقی دارای پروانه بهرهبرداری از وزارتخانههای ذیربط در فعالیتهای تولیدی در سال ۱۴۰۰ معادل بیست درصد (۲۰%) تعیین میشود؛ این بخشودگی علاوه بر سایر معافیتها و بخشودگیها و مشوقهای قانونی اشخاص مذکور میباشد.

معافیت مالیاتی انتشارات کمک درسی تا سقف دو میلیارد ریال در سال

ق)۱- معافیت مالیاتی فعالیتهای مربوط به انتشارات کمک درسی موضوع بند (ل) ماده (۱۳۹) قانون مالیاتهای مستقیم، صرفاً تا سقف دو میلیارد (۲.۰۰۰.۰۰۰.۰۰۰) ریال در سال قابل اعمال است و بعد از آن حسب مورد به نرخ ماده (۱۰۵) یا ماده (۱۳۱) قانون مالیاتهای مستقیم مشمول مالیات میشود.

حمایت مالیاتی از مشاغل آسیب دیده کرونا

۲- به منظور حمایت از تولید و صاحبان کسب و کارهای آسیب دیده از کرونا، واحدهای صنفی با درآمد مشمول مالیات کمتر از یک میلیارد (۱.۰۰۰.۰۰۰.۰۰۰) ریال در سال ۱۴۰۰ علاوه بر معافیتهای قانونی و بخشودگی و مشوقهای مالیاتی، برای مالیات بر عملکرد سال ۱۴۰۰ از پنج واحد درصد بخشودگی برخوردار میشوند.

حذف معافیتهای مالیاتی مؤسسات کنکور دانشگاهها

۴- معافیتهای مالیاتی مؤسسات کنکور دانشگاهها حذف میشود.

شرط برخورداری از معافیت مالیاتی درآمدهای حاصل از صادرات

۵- برخورداری از معافیتهای مالیاتی برای درآمدهای حاصل از صادرات کالاها و خدمات و هرگونه جایزه و مشوقهای صادراتی منوط به بازگشت ارز حاصل از صادرات به چرخه اقتصادی کشور است.

تدوین فهرست معافیتهای مالیاتی و گمرکی و میزان معافیت آنها توسط وزارت امور اقتصادی و دارایی

۶- وزارت امور اقتصادی و دارایی موظف است در راستای هدفمندسازی معافیتهای مالیاتی و گمرکی و شفافسازی حمایتهای مالی، سیاست اعتبار مالیاتی و گمرکی با نرخ صفر را جایگزین معافیتهای قانونی مالیاتی مصرح در قانون مالیاتهای مستقیم و قانون امور گمرکی نموده و فهرست تمامی معافیتهای مالیاتی و گمرکی و میزان معافیت آنها را مشخص نماید. این فهرست باید شامل حوزه فعالیت اشخاص، میزان درآمد مالیاتی و گمرکی چشمپوشی شده در اثر این معافیتها و استناد قانونی این معافیتها باشد.

مالیات سالانه خودروهای بیش از ده میلیارد ریال

ر- در سال ۱۴۰۱ مجموع ارزش انواع خودروی سواری و وانت دو کابین دارای شماره انتظامی شخصی در اختیار مالکین اعم از اشخاص حقیقی (خود و فرزندان کمتر از هجده سال و محجور تحت تکفل) و حقوقی بیش از ده میلیارد (۱۰.۰۰۰.۰۰۰.۰۰۰) ریال مشمول مالیات سالانه خودرو به شرح زیر میباشند:

۱- تا مبلغ پانزده میلیارد (۱۵.۰۰۰.۰۰۰.۰۰۰) ریال نسبت به مازاد ده میلیارد ریال (۱۰.۰۰۰.۰۰۰.۰۰۰) ریال، یک درصد (۱%)

۲- تا مبلغ سی میلیارد (۳۰.۰۰۰.۰۰۰.۰۰۰) ریال نسبت به مازاد پانزده میلیارد (۱۵.۰۰۰.۰۰۰.۰۰۰) ریال، دو درصد (۲%)

۳- تا مبلغ چهل و پنج میلیارد (۴۵.۰۰۰.۰۰۰.۰۰۰) ریال نسبت به مازاد سی میلیارد (۳۰.۰۰۰.۰۰۰.۰۰۰) ریال، سه درصد (۳%)

۴- نسبت به مازاد چهل و پنج میلیارد (۴۵.۰۰۰.۰۰۰.۰۰۰) ریال، چهار درصد (۴%)

مأخذ محاسبه و نحوه اجرای مالیات خودروهای بیش از ده میلیارد ریال

مأخذ محاسبه مالیات خودرو موضوع این بند، قیمت روز انواع خودرو با توجه به تاریخ ساخت یا واردات آن است که توسط سازمان امور مالیاتی کشور تا پایان سال ۱۴۰۰ تعیین و اعلام شده است. مأخذ مزبور برای انواع خودرو که بعد از اعلام سازمان تولید یا وارد میشوند، بلافاصله پس از تولید یا واردات آن توسط سازمان مزبور تعیین و اعلام خواهد شد.

سازمان امور مالیاتی کشور مکلف است نسبت به تعیین داراییهای مشمول و ارزش آنها حداکثر تا پایان خرداد ماه سال ۱۴۰۱ اقدام کند و مراتب را به نحو مناسب به اطلاع اشخاص مشمول برساند. کلیه اشخاص حقیقی و حقوقی مکلفند مالیات سالانه مربوط به خودروهای تحت تملک خود و فرزندان کمتر از هجده سال و محجور تحت تکفل را حداکثر تا پایان بهمن ماه ســال ۱۴۰۱ پرداخت نمایند. ثبت نقل و انتقال خودروهایی که به موجب این بند برای آنها مالیات وضــع گردیده اســت قبل از پرداخت بدهی مالیاتی مورد انتقال شامل مالیات بر دارایی، نقل و انتقال قطعی و اجاره ممنوع است.

متخلفین از حکم این بند در پرداخت مالیات متعلقه مسئولیت تضامنی دارند.

آییننامه اجرائی این بند توسط وزارت امور اقتصادی و دارایی تهیه میشود و حداکثر تا پایان خردادماه سال ۱۴۰۱ به تصویب هیأت وزیران میرسد.

حذف معافیت مالیات بر ارزش افزوده فعالین مناطق آزاد تجاری- صنعتی و مناطق ویژه اقتصادی

ش- در سال ۱۴۰۱ مناطق آزاد تجاری- صنعتی و مناطق ویژه اقتصادی مشابه سرزمین اصلی مشمول پرداخت مالیات بر ارزش افزوده )وی.اِی.تی) خواهند بود.

مالیات درآمد حاصل از صادرات مواد و محصولات معدنی، نفتی، گازی و پتروشیمی به صورت خام و نیمه خام

ت- درآمد حاصل از صادرات مواد و محصولات معدنی و صنایع معدنی، محصولات نفتی، گازی و پتروشیمی به صورت خام و نیمه خام در تمام نقاط کشور مشمول مالیات میشود. تعریف و فهرست مواد خام و نیمه خام مذکور به پیشنهاد مشترک وزارتخانههای امور اقتصادی و دارایی، صنعت، معدن و تجارت و اتاق بازرگانی، صنایع و معادن و کشاورزی ایران تهیه میشود و ظرف مدت سه ماه پس از تصویب این قانون به تصویب هیأت وزیران میرسد.

مالیات واحدهای مسکونی و باغ ویلاهای گران قیمت معادل یکصد میلیارد ریال

ث- در سال ۱۴۰۱ واحدهای مسکونی و باغ ویلاهای گران قیمت به شرح بندهای زیر مشمول مالیات بر دارایی (سالانه) میشوند:

۱- واحدهای مسکونی و باغ ویلاهای گران قیمت (با احتساب عرصه و اعیان) با ارزش روز معادل یکصد میلیارد (۱۰۰.۰۰۰.۰۰۰.۰۰۰) ریال و بیشتر به نرخهای زیر:

۱-۱- نسبت به مازاد یکصد میلیارد (۱۰۰.۰۰۰.۰۰۰.۰۰۰) ریال تا یکصد و پنجاه میلیارد (۱۵۰.۰۰۰.۰۰۰.۰۰۰) ریال، یک در هزار

۱-۲- نسبت به مازاد یکصد و پنجاه میلیارد (۱۵۰.۰۰۰.۰۰۰.۰۰۰) ریال تا دویست و پنجاه میلیارد (۲۵۰.۰۰۰.۰۰۰.۰۰۰) ریال، دو در هزار

۱-۳- نسبت به مازاد دویست و پنجاه میلیارد (۲۵۰.۰۰۰.۰۰۰.۰۰۰) ریال تا چهارصد میلیارد (۴۰۰.۰۰۰.۰۰۰.۰۰۰) ریال، سه در هزار

۱-۴- نسبت به مازاد چهارصد میلیارد (۴۰۰.۰۰۰.۰۰۰.۰۰۰) ریال تا ششصد میلیارد (۶۰۰.۰۰۰.۰۰۰.۰۰۰) ریال، چهار در هزار

۱-۵- نسبت به مازاد ششصد میلیارد (۶۰۰.۰۰۰.۰۰۰.۰۰۰) ریال به بالا، پنج در هزار

در محاسبه مالیات موضوع این بند، هر واحد مسکونی و باغ ویلا یک مستغل محسوب و جداگانه مشمول مالیات میباشد.

۲- موارد زیر مشمول این مالیات نمیباشند:

۲-۱- واحدهای مسکونی و باغ ویلاهای در حال ساخت

۲-۲- واحدهای مسکونی و باغ ویلاهای در سال تملک

نحوه شناسایی املاک و اجرای مالیات واحدهای مسکونی و باغ ویلاهای گران قیمت

۳- وزارتخانههای راه و شهرسازی و صنعت، معدن و تجارت، سازمان ثبت اسناد و املاک کشور و شهرداریها موظفند امکان دسترسی برخط (آنلاین) به اطلاعات مالکیت املاک مورد نیاز سازمان امور مالیاتی کشور در حوزه اماکن را در اختیار این سازمان قرار دهند. سازمان امور مالیاتی کشور مکلف است نسبت به تعیین داراییهای مشمول و ارزش آنها حداکثر تا پایان خردادماه سال ۱۴۰۱ اقدام کند و مراتب را به نحو مقتضی به اطلاع اشخاص مشمول برساند.

۴- کلیه اشخاص حقیقی و حقوقی مکلفند مالیات سالانه مربوط به هر یک از واحدهای مسکونی و باغ ویلاهای تحت تملک خود و افراد تحت تکفل را حداکثر تا پایان بهمن ماه سـال ۱۴۰۱ پرداخت نمایند. ثبت نقل و انتقال املاکی که به موجب این بند برای آنها مالیات وضـع گردیده اسـت، قبل از پرداخت بدهی مالیاتی مورد انتقال شـامل مالیات بر دارایی، نقل و انتقال قطعی و اجاره ممنوع است. متخلف از حکم این جزء در پرداخت مالیات متعلقه مسئولیت تضامنی دارد.

آییننامه اجرائی این بند توسط وزارت امور اقتصادی و دارایی (سازمان امور مالیاتی کشور) حداکثر تا پایان خردادماه سال ۱۴۰۱ تهیه و به تصویب هیأت وزیران میرسد.

مالیات 2.5 درصدی اولین نقل و انتقال املاک نوساز اشخاص حقیقی

خ- به منظور تسهیل در اجرای ماده (۷۷) قانون مالیاتهای مستقیم در سال ۱۴۰۱، اولین نقل و انتقال قطعی ساختمانهای نوساز اشخاص حقیقی اعم از مسکونی و غیره که بیش از سه سال از تاریخ صدور گواهی پایان کار آنها نگذشته باشد، مشمول مالیات مقطوع به نرخ دو و نیم درصد (۲.۵%) به مأخذ میانگین قیمتهای روز منطقه مبنای تعیین ارزش معاملاتی املاک موضوع ماده (۶۴) قانون مالیاتهای مستقیم خواهد بود و اشخاص حقیقی، مشمول مالیات دیگری بابت نقل و انتقال و درآمد حاصل از ساخت و فروش موضوع این ماده نخواهند بود.

شهرداریها موظفند همزمان با صدور پروانه ساخت و همچنین در هنگام صدور پایان کار مراتب را به منظور تشکیل پرونده مالیاتی به اداره امور مالیاتی ذیربط به ترتیبی که توسط سازمان امور مالیاتی کشور تعیین میگردد، گزارش کنند.

مالیات تکلیفی ۲ درصدی مبالغ پرداختی بابت خدمات دریافتی (به استثنای برخی خدمات بانکی و بورسی)

ذ- اشخاص حقوقی و صاحبان مشاغل گروه اول موضوع آییننامه اجرایی ماده (۹۵) ق.م.م مکلفند در هر مورد که بابت خدمات دریافتی (به استثنای کارمزد پرداختی به بورسها، بازارهای خارج از بورس و کارمزد معاملات و تسویه اوراق بهادار و کالا در بورسها و بازارهای خارج از بورس، بانکها، صندوق تعاون و مؤسسات اعتباری غیر بانکی مجاز، تسهیلات اعطایی بانکها و تعمیر و تکمیل یک واحد مسکونی، خدمات مشمول مالیات بر درآمد حقوق و اسناد خزانه و یا اوراق تسویه که بابت بدهی دولت به اشخاص داده میشود و همچنین سایر خدماتی که به تشخیص سازمان امور مالیاتی ظرف یک ماه پس از ابلاغ این قانون اعلام میشود) وجوهی را به هر عنوان (اعم از نقدی و غیر نقدی) مجموعاً بیش از مبلغ پنج میلیون (۵.۰۰۰.۰۰۰) ریال بابت هر خدمت پرداخت میکنند، دو درصد (۲%) آن را به عنوان علیالحساب مالیات مؤدی (دریافتکنندگان وجوه) کسر و تا پایان ماه بعد به حساب تعیین شده از طرف سازمان امور مالیاتی کشور واریز و رسید آن را به مؤدی تسلیم نمایند و همچنین ظرف همین مدت مشخصات دریافتکنندگان شامل نام، شماره ملی یا شناسه ملی حسب مورد و نشانی آنها را به ترتیبی که سازمان امور مالیاتی کشور اعلام میکند به اداره امور مالیاتی ذیربط ارسال دارند. احکام مواد (۱۹۷) و (۱۹۹) ق.م.م در اجرای این حکم جاری میباشد.

حذف معافیت مالیاتی سود سپردههای بانکی اشخاص حقوقی

ض- در سال ۱۴۰۱ حکم بند (۲) ماده (۱۴۵) قانون مالیاتهای مستقیم در خصوص اشخاص حقوقی جاری نمیباشد.

ماده ۱۴۵ قانون مالیاتهای مستقیم – سود دریافتی به هر عنوان در موارد زیر از پرداخت مالیات معاف است:

۲- سود یا جوایز متعلق به حسابهای پسانداز و سپردههای مختلف نزد بانکهای ایرانی یا مؤسسات اعتباری غیربانکی مجاز. این معافیت شامل سپردههایی که بانکها یا مؤسسات اعتباری غیر بانکی مجاز نزد هم میگذارند نخواهد بود.

تبصره ۷

صنعت، معدن و ارتباطات

تهاتر مطالبات برخی از سازمانهای دولتی با بدهی مالیاتی

د- به دولت اجازه داده میشود مطالبات قبل از سال ۱۳۹۷ سازمانهای گسترش و نوسازی صنایع ایران (ایدرو) و توسعه و نوسازی معادن و صنایع معدنی ایران (ایمیدرو) بابت مشارکت در تأمین سرمایه بانک تخصصی صنعت و معدن و همچنین مطالبات سازمانهای مذکور و وزارت نفت از طریق شرکت دولتی تابعه بابت سهم متعلق به آنها از واگذاری سهام مطابق قوانین مربوط، مشروط به انجام تکالیف موضوع قانون اجرای سیاستهای کلی اصل چهل و چهار (۴۴) قانون اساسی را با بدهی آنها به دولت بابت مالیات و سود سهام تا سقف ده هزار میلیارد (۱۰.۰۰۰.۰۰۰.۰۰۰.۰۰۰) ریال به صورت جمعی- خرجی از طریق گردش خزانه تهاتر کند.

معافیت مالیات نقل و انتقال دارایی به/ از شرکتهای سهامی عام طرح (پروژه)، صندوقهای سرمایهگذاری غیرمستقیم و یا صندوقهای سرمایهگذاری اعم از طرح (پروژه)، زمین و ساختمان، املاک و مستغلات

ط)۲- هرگونه نقل و انتقال دارایی به/ از شرکتهای سهامی عام طرح(پروژه)، صندوقهای سرمایهگذاری غیرمستقیم و یا صندوقهای سرمایهگذاری اعم از طرح (پروژه)، زمین و ساختمان، املاک و مستغلات از پرداخت مالیات نقل و انتقال معاف است.

تبصره ۱۰

قضایی، انتظامی، دفاعی

قابل قبول بودن هزینههای عوارض پرداختی حق بیمه شخص ثالث شرکتهای بیمه

الف- شرکتهای بیمهای مکلفند مبلغ پنج هزار میلیارد (۵.۰۰۰.۰۰۰.۰۰۰.۰۰۰) ریال از اصل حق بیمه شخص ثالث دریافتی را طی جدولی که بر اساس فروش بیمه (پرتفوی) هر یک از شرکتها تعیین و به تصویب شورای عالی بیمه میرسد به صورت ماهانه به حساب درآمد عمومی ردیف ۱۶۰۱۱۱ جدول شماره (۵) این قانون نزد خزانهداری کل کشور واریز کنند. وجوه واریزی شرکتهای بیمه موضوع این بند به عنوان هزینههای قابل قبول مالیاتی محسوب میشود.

تکلیف نیروی انتظامی به دریافت مالیات نقل و انتقال خودرو و موتورسیکلت

۲- نیروی انتظامی جمهوری اسلامی ایران مکلف است از ابتدای سال ۱۴۰۱، به استناد تبصره (۱) ماده (۳۰) قانون مالیات بر ارزش افزوده مصوب سال ۱۴۰۰، مالیات نقل و انتقال خودرو و موتورسیکلت را در هنگام فک و نصب پلاک به ترتیب مقرر شده توسط سازمان امور مالیاتی کشور دریافت و به حساب مربوطه نزد خزانهداری کل کشور واریز نماید.

تبصره ۱۱

مسکن و حمل و نقل

مالیات مسکن مهر

۵- مالیات مسکن مهر (شامل آمادهسازی، محوطهسازی، زیربنایی و روبنایی) در قراردادهای سه جانبه، تعاونی و خود مالک که توسط پیمانکاران پرداخت میگردد، معادل سه میلیون (۳.۰۰۰.۰۰۰) ریال به ازای هر واحد مسکونی تعیین میگردد. سازمان امور مالیاتی موظف به صدور مفاصا حساب مالیاتی پس از دریافت این مالیات است.

تبصره ۱۲

حقوق و دستمزد

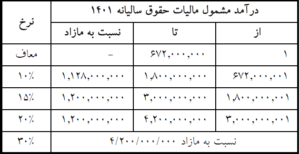

سقف معافیت سالانه مالیات حقوق

۵-سقف معافیت مالیاتی سالانه موضوع ماده (۸۴) قانون مالیاتهای مستقیم در سال ۱۴۰۱ مبلغ ششصد و هفتاد و دو میلیون (۶۷۲,۰۰۰,۰۰۰) ریال تعیین میشود.

نرخ مالیات بر درآمد حقوق کارکنان دولتی و غیردولتی اعم از مجموع مندرج در احکام کارگزینی شامل حق شغل، حق شاغل، فوق العاده مدیریت و فوق العاده مستمر و غیر مستمر و سایر پرداختیها و کارانه به استثنای عیدی پایان سال به شرح زیر میباشد:

۱-۵- نسبت به مازاد ششصد و هفتاد و دو میلیون (۶۷۲,۰۰۰,۰۰۰) ریال تا یک میلیارد و هشتصد میلیون (۱,۸۰۰,۰۰۰,۰۰۰) ریال، ده درصد (۱۰%)

۲-۵- نسبت به مازاد یک میلیارد و هشتصد میلیون (۱,۸۰۰,۰۰۰,۰۰۰) ریال تا سه میلیارد (۳,۰۰۰,۰۰۰,۰۰۰) ریال، پانزده درصد (۱۵%)

۳-۵- نسبت به مازاد سه میلیارد (۳,۰۰۰,۰۰۰,۰۰۰) ریال تا چهار میلیارد و دویست میلیون (۴,۲۰۰,۰۰۰,۰۰۰) ریال، بیست درصد (۲۰%)

۴-۵- نسبت به مازاد چهارمیلیارد و دویست میلیون (۴,۲۰۰,۰۰۰,۰۰۰) ریال به بالا، سی درصد (۳۰%)

تبصره ۱۵

برق و انرژی هستهای

مالیات درآمد شرکت تولید مواد اولیه و سوخت هستهای ایران

ج- شرکت تولید مواد اولیه و سوخت هستهای ایران مکلف است جهت توسعه و تسریع در اجرای طرحهای تملک داراییهای سرمایهای، مواد معدنی و محصولات جانبی همراه با مواد پرتوزا پس از جداسازی را مطابق با قوانین و مقررات، به فروش رسانده و درآمد حاصل از آن را پس از کسر هزینهها (شامل قیمت تمام شده کالا و خدمات فروش رفته، اداری- عمومی و توزیع و فروش) به حساب خاصی نزد خزانهداری کل کشور واریز کند تا مطابق بودجه سالانه آن شرکت جهت سرمایهگذاری در طرحها و ردیفهای تملک داراییهای سـرمایهای جهت خرید کیک زرد با منشـأ داخلی یا خارجی و یا تملک سـهام معادن پرتوزا و شـرکتهای مرتبط با چرخه سـوخت بر اسـاس موافقتنامههای مبادله شده با سازمان برنامه و بودجه کشور هزینه نماید. درآمد حاصله به حساب افزایش سرمایه دولت در شرکت منظور و معاف از تقسیم سود سهام دولت و مالیات آن با نرخ صفر محاسبه میشود.

تبصره ۱۷

رفاه و سلامت

شرط معافیت مالیاتی حمایتهای مؤسسات خیریه غیردولتی و خصوصی به اشخاص موضوع بند (ط) ماده (۱۳۹) ق.م.م

هـ – برخورداری هزینههای حمایتی پرداختی مؤسسات خیریه غیردولتی و خصوصی به اشخاص، از معافیتهای مالیاتی بند (ط) ماده (۱۳۹) قانون مالیاتهای مستقیم علاوه بر تکالیف موضوع این ماده، منوط به ثبت اطلاعات آن در سامانه وزارت تعاون، کار و رفاه اجتماعی است.