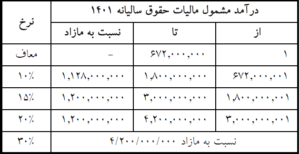

برای سال 1401 نرخ مالیات بر حقوق مطابق جز ۴ تبصره ۱۲ بودجه سال 1401 به شرح ذیل می باشد .

همان طور که مشاهده می شود مبالغ به صورت سالانه اعلام شده و از آنجا که محاسبه مالیات حقوق را به صورت ماهانه انجام می دهیم می بایست ارقام جدول فوق را تقسیم بر دوازده نموده تا ارقام تبدیل به ماهانه شوند .

همان طور که از متن بخشنامه و جدول درآمد مشمول ماهانه مشخص است مبالغ کمتر از 56.۰۰۰.۰۰۰ ریال معاف از مالیات بوده و برای مبالغ بالاتر به صورت پلکانی نرخ مالیات افرایش می یابد .

برای محاسبه مالیات حقوق سال 1401 مطابق جدول پلکانی به صورت زیر عمل می شود :

نحوه محاسبه مالیات حقوق سال ۱۴۰1

مبالغ در پله اول جدول مالیات حقوق

مبالغ مابین 56.۰۰۰.۰۰۰ تا 150.۰۰۰.۰۰۰ ریال در این طبقه قرار دارند .

برای مبالغی که بیش از 56.۰۰۰.۰۰۰ ریال در ماه می باشد مبلغ حقوق و مزایا را از 56.۰۰۰.۰۰۰ ریال کم کرده و حاصل را در ۱۰ درصد ضرب می نماییم .

مالیات = ۱۰% * (56.۰۰۰.۰۰۰ – مبلغ حقوق و مزایا )

به طور مثال برای حقوق 7۰.۰۰۰.۰۰۰ ریال مالیات بدین شکل محاسبه می گردد.

۱.4۰۰.۰۰۰= ۱۰%*(7۰.۰۰۰.۰۰۰-56.۰۰۰.۰۰۰)

مبالغ در پله دوم جدول مالیات حقوق

مبالغ مابین 150.۰۰۰.۰۰۰ تا 250.۰۰۰.۰۰۰ ریال در این طبقه قرار دارند .

برای مبالغ در پله دوم ابتدا مبلغ حقوق را منهای 150.۰۰۰.۰۰۰ ریال نموده و حاصل را در ۱۵ درصد ضرب نموده و سپس می بایست مالیات طبقه اول را نیز محاسبه نماییم پس در نتیجه 150.۰۰۰.۰۰۰ ریال را منهای 56.۰۰۰.۰۰۰ ریال نموده و حاصل را در ۱۰ درصد ضرب و در انتها جمع دو مورد را محاسبه کرده که برابر است با مالیات بر حقوق

مالیات = ۱۰% * (56.۰۰۰.۰۰۰ – 150.۰۰۰.۰۰۰) + ۱۵%( 150.۰۰۰.۰۰۰ – حقوق و مزایا)

به طور مثال اگر ملغ حقوق 170.۰۰۰.۰۰۰ ریال باشد مبلغ مالیات بدین شکل محاسبه می گردد :

12.4۰۰.۰۰۰=%۱۰*( 56.۰۰۰.۰۰۰- 150.۰۰۰.۰۰۰ )+ ۱۵%*(150.۰۰۰.۰۰۰ – 170.۰۰۰.۰۰۰)

مبالغ در پله سوم جدول مالیات حقوق

مبالغ مابین 250.۰۰۰.۰۰۰ تا 35۰.۰۰۰.۰۰۰ ریال در این طبقه قرار دارند .

برای مبالغ در پله سوم ابتدا مبلغ حقوق را منهای 350.۰۰۰.۰۰۰ ریال نموده و حاصل را در ۲۰ درصد ضرب نموده و سپس می بایست مالیات طبقه های دوم و اول را محاسبه نماییم جمع بدست آمده از سه طبقه برابر است با مالیات حقوق بر مبالغ بالای ۱۲۰.۰۰۰.۰۰۰ ریال

همانطور که توضیح داده شد برای محاسبه مالیات طبقه اول 150.۰۰۰.۰۰۰ را منهای 56.۰۰۰.۰۰۰ کرده و حاصل را در ۱۰ درصد ضرب می نماییم و برای محاسبه مالیات طبقه دوم 250.۰۰۰.۰۰۰ را منهای 150.۰۰۰.۰۰۰ کرده و حاصل را در ۱۵ درصد ضرب می نماییم .

مبالغ در پله چهارم جدول مالیات حقوق

مبالغ بیش از ۳5۰.۰۰۰.۰۰۰ ریال در این طبقه قرار دارند .

برای مبالغ در پله چهارم ابتدا مبلغ حقوق را منهای ۳5۰.۰۰۰.۰۰۰ ریال نموده و حاصل را در 30 درصد ضرب نموده و سپس می بایست مالیات طبقه های سوم و دوم و اول را محاسبه نماییم جمع بدست آمده از چهار طبقه برابر است با مالیات حقوق بر مبالغ بالای ۳5۰.۰۰۰.۰۰۰ ریال

جدول محاسبه مالیات حقوق سال ۱۴۰1

از آنجا که مبلغ کف و سقف هر پله و نرخ آن مشخص می باشد برای سرعت بخشیدن و سهولت در محاسبه مالیات و اجتناب از محاسبه مبالغ طبقه های پایین تر از جدول ذیل استفاده می نماییم .

حقوق و مزایای مشمول مالیات در سال 1401

جز 5 تبصره 12 لایحه بودجه سال 1401در خصوص مالیات بر حقوق پرسنل به شرح ذیل می باشد :

مالیات بر درآمد حقوق کارکنان دولتی و غیردولتی اعم از مجموع مندرج در احکام کارگزینی شامل حق شغل، حق شاغل، فوق العاده مدیریت و فوق العاده مستمر و غیر مستمر و سایر پرداختیها و کارانه به استثنای عیدی پایان سال میباشد .

با توجه به عبارت بالا به استثنا موارد مشخص شده در ماده 91 قانون مالیات های مستقیم باقی مزایا مشمول مالیات می باشد .

موارد اساسی که مورد مناقشه و اختلاف نظر بین حسابداران می باشد معافیت مالیاتی حق بن و مسکن و سهم درمان حق بیمه تامین اجتماعی می باشد .

حق بن و مسکن با اظهار نظر معاونت حقوقی ریاست جمهوری در ۵ دی ۱۴۰۰ معاف از مالیات محسوب میشد که با توجه به لایحه بودجه مشمول مالیات گردیده است ، ولی همچنان برخی با اشاره به ارای دیوان عدالت و معافیت مالیاتی مزایای رفاهی از قبیل مهد کودک، یارانه غذا، ایاب و ذهاب، هزینه تلفن همراه و بن کالا و کمک هزینه مسکن حق بن و مسکن را معاف از مالیات محسوب می نمایند که اشتباه است ، زیرا منظور از مزایای رفاهی ماده 40 قانون الحاق موادی به قانون تنظیم بخشی از مقررات مالی دولت مصوب 27 بهمن 1380 می باشد که به شرح ذیل می باشد :

ماده 40 قانون الحاق موادی به قانون تنظیم بخشی از مقررات مالی دولت

اجازه داده میشود اعتبارات برنامه خدمات رفاهی کارکنان دولت منظور در قوانین بودجه سنواتی براي ارائه تسهیلات رفاهی و تشویق کارکنان و کمک هزینه مسکن

به صورت نقدي یا صور دیگر بر اساس موافقتنامهاي که با سازمان مدیریت و برنامه ریزي کشور و یا استان مبادله خواهد شد، استفاده شود.

برای مطالعه بیشتر در خصوص مالیات حق بن و مسکن مطلب ذیل را مطالعه فرمایید :

آیا حق بن و مسکن مشمول مالیات می باشد ؟

البته با اظهار نظر معاونت حقوقی و فنی مالیاتی در مورخ 29 تیر ، حق مسکن نیز در زمره مزایای معاف از مالیات قرار دارد .

برای مطالعه اظهار نظرمعاونت حقوقی و فنی مالیاتی مطلب ذیل را مطالعه فرمایید :

اظهار نظر معاونت حقوقی و فنی مالیاتی در خصوص معافیت مالیاتی حق مسکن

در خصوص حقوق مشمول مالیات دقت فرمایید که سهم درمان حق بیمه سهم کارمند نیز از حقوق مشمول مالیات قابل کسر می باشد .

در بیمه شدگان تامین اجتماعی سهم کارمند معادل 7 درصد می باشد که 2/7 این مبلغ سهم درمان می باشد .

در نتیجه در خصوص بیمه شدگان تامین اجتماعی 2/7 حق بیمه سهم کارمند و در خصوص بیمه شدگان کشوری ( خدمات درمانی ) کل حق بیمه پرداختی سهم کارمند از حقوق مشمول مالیات کسر می گردد .

در خصوص سهم درمان حق بیمه سازمان تامین اجتماعی نیز ابهامات و مناقشات بسیاری وجود داشته که برای مطالعه در خصوص آرا صادره دیوان عدالت و بخشنامه های سازمان امور مالیاتی مطلب ذیل را مطالعه فرمایید :

معافیت مالیاتی حق بیمه سهم بیمه شده

موارد معاف از مالیات حقوق در سال 1401

- عیدی و پاداش به میزان یک دوازدهم معافیت موضوع ماده 84 قانون مالیات مستقیم معادل 56.000.000 ریال با توجه به ماده 91 قانون مالیات مستقیم

- مزایای غیر نقدی به میزان دو دوازدهم معافیت موضوع ماده 84 قانون مالیات مستقیم معادل 112.000.000 ریال با توجه به ماده 91 قانون مالیات مستقیم

- حق ماموریت با توجه به ماده 91 قانون مالیات مستقیم

- معافیت پنجاه درصدی مالیات در مناطق کمتر توسعه یافته با توجه به ماده 92 قانون مالیات مستقیم

- افراد آزاده و جانباز و فرزندان شهدا با توجه به ماده 56 قانون جامع حمایت از ایثارگران

- معافیت پنجاه درصدی مالیات برای یکی از والدین دارای فرزند معلول شدید با توجه به ماده 25 حمایت از حقوق معلولان

- نیروهای مسلح با توجه به ماده 91 قانون مالیات مستقیم

- معافیت موضوع ماده 84 قانون مالیات های مستقیم که در سال 1401 معادل 672.000.000 ریال سالانه و 56.000.000 ریال ماهانه

- حق بیمه های پرداختی بابت درمان موضوع ماده 137 قانون مالیات های مستقیم

- حق مسکن با توجه به اظهار نظر شماره 8755/232/ص مورخ 29 /04/1401 معاونت حقوقی و فنی مالیاتی

44 پاسخ

بسیار عالی

عالی بود

خیلی خلاصه و مفید بود

ممنون از دسته بندی عالی مطالب

ممنون توضیحاتتون عالی بود

مختصر و مفید .ممنونم ازتون

خیلی ممنون از توضیحات مفیدتون

عالی و درجه یک توضیح دادین

بسیار عالی بود

عالی بود

با این حساب حتی حداقل حقوق وزارت کار هم مشمول مالیات هست ؟

حداقل حقوق اداره کار شامل موارد ذیل است :

حقوق پایه در ماه 30 روزه 41.797.500 ریال

بن و مسکن 14.000.000 ریال

مجموع 55.797.500 ریال

که در آستانه معافیت مالیاتی 56.000.000 ریال می باشد .

حال اگر به این مبلغ دو نفر حق اولاد اضافه کنیم مجموع حقوق مزایا برابر می شود با 64.157.000 ریال

حال اگر از این مبلغ حق مسکن که معاف از مالیات می باشد و معافیت دو هفتم حق بیمه را کسر نماییم حقوق مشمول مالیات برابر می شود با 57.541.050 ریال

بنابراین حداقل حقوق اداره کار با احتساب دو فرزند و کسر معافیت مالیاتی حق مسکن و دو هفتم حق بیمه مشمول مالیات به میزان 154.105 ریال خواهد بود .

در اینجا شما حق مسکن رو 550 تومان حساب کردین ؟ الان 650 است درسته ؟

بله حق مسکن 550.000 حساب شده زیرا در آن زمان افزایش حق مسکن هنور اعمال نشده بود .

در حال حاضر مبلغ 650.000 تومان صحیح می باشد .

عالی بود

عالی

عالی و کاربردی

مرخصی استفاده نشده مشمول مالیات میشه ؟

بازخرید مرخصی استفاده نشده معاف از حق بیمه و مالیات می باشد .

معافیتهامزایاحقوقرامتوجهنشدم

در خصوص مزایای معاف از مالیات بر حقوق بدین شکل می باشد که از مزایای ماهانه حق ماموریت و حق مسکن از جمله مزایای معاف از مالیات بر حقوق میباشند

همچنین مزایای که در پایان قرارداد و یا پایان سال پرداخت میشود مانند سنوات و بازخرید ایام مرخصی نیز معاف از مالیات است

عیدی و پاداش به میزان یک دوازدهم معافیت سالانه معاف از مالیات بوده و در خصوص مزایای غیر نقدی بر این منوال است که مزایای غیر نقدی نیز به میزان دو دوازدهم از مالیات معاف می باشد

معافیتهامزایاحقوق،بن،مسکن،عیدیوپاداشوغیرهرامتوجهنشدم

در حال حاضر از مزایای ماهانه ماموریت و حق مسکن مزایای مهمی می باشند که معاف از مالیات بر حقوق می باشند

در خصوص عیدی و پاداش نیز به این گونه میباشد که عیدی و پاداش به اندازه یک دوازدهم معافیت سالیانه حقوق معاف از مالیات می باشد

به عبارت دیگر عیدی و پاداش به میزان یک ماه معافیت حقوق که در سال ۱۴۰۱ برابر با پنجاه و شش میلیون ریال می باشد معاف از مالیات بوده و مازاد مبلغ عیدی پاداش بر ۵۶ میلیون ریال مشمول مالیات می باشد

توجه داشته باشید که در خصوص مزایای سالانه مانند مزایای پایان خدمت و یا سنوات و همچنین بازخرید ایام مرخصی این دو مورد نیز مزایای معاف از مالیات می باشد

بسیار عالی

سلام دو تا سوال.

فرق این ضرایب با ضرایب ماده 131 ق.م.م چیه؟ اونجا هم براساس درآمد ضریب دادن؟ میشه توضیح بدید؟

و اینکه چرا تو ماده 131 ق.م.م نیومده معافیت معیشتی (67.2 میلیون تومان در سال 1401) اعمال کنه.

لینک عکسش:

https://www.kanzspid.ir/acc/uploads/posts/2022-08/1660044996_presentation1.jpg

نرخ های مقرر در ماده ۱۳۱ قانون مالیاتهای مستقیم ویژه مشاغل و یا به عبارت دیگر اشخاص حقیقی می باشد و در قانون مالیاتهای مستقیم برای مالیات بر حقوق هر ساله مطابق ماده ۸۴ قانون مالیاتهای مستقیم نرخ های جداگانهای پیش بینی می گردد .

در خصوص معافیت ها نیز معافیت مالیاتی حقوق از معافیت مالیاتی اشخاص متفاوت بوده و هر ساله برای ایشان معافیت های خاص خود در قانون بودجه پیش بینی و اعمال می گردد .

انصافا عالی عالی

آیا به اضافه کاری هم مالیات تعلق میگیرد؟

اضافه کار هم از جمله مزایای مشمول مالیات می باشد .

ممنون از توضیحاتتون یعنی حق بیمه هفت هفتم معاف نیست ؟ فقط 2 هفتم معافه ؟؟ و سوال دیگه اینکه حق مسکن از چه ماهی معاف از مالیات شده از فروردین 1401 میشه اعمال کرد ؟

چیزی که در بخشنامه های مالیاتی درج شده به شرح ذیل هست :

سهم درمان حق بیمه تامین اجتماعی از مزایای مشمول کالیات حقوق کسر می گردد .

در استعلام های که از سازمان تامین اجتماعی در خصوص سهم درمان حق بیمه گرفته شده قید شده که کل حق بیمه سهم کارمند سهم درمان می باشد .

بنابراین هفت هفتم حق بیمه معاف از مالیات می باشد ولی متاسفانه در رسیدگی های مالیاتی ممیزان سازمان امور مالیاتی این مورد را رعایت نکرده و معتقد به معافیت دو هفتم هستند .

معافیت حق مسکن را از ابتدای سال می توانید اعمال نمایید .

بسیار ممنون از توضیحات کاملتون ،

سوال دیگه این هست که حق مسکن در نرم افزار سالری کجا باید وارد بشه ، در فیلد قسمت سایر معافیت ها میشه اعمال بشه ؟

و سوال دومم این هست فیلد “حقوق و دستمزد مستمر نقدی مشمول مالیات ماه جاری” یعنی بعد از کسر دو هفتم و حق مسکن باید حقوق باقیمانده وارد بشه ؟

در نرم افزار سالاری از قسمت مزایای مستمر نقدی در ابتدا در ستون ناخاص حقوق و دستمزد مستمر نقدی ماه جاری مجموع حقوق و مزایای فرد را وارد نمایید و سپس بعد ز کسر مزایای معاف از مالیات مانند حق در مان سهم بیمه و حق مسکن عدد بدست آمده را در ستون حقوق و دستمزد مستمر نقدی مشمول مالیات ماه جاری وارد نمایید .

ممنونم متوجه شدم کاملا ، مزایای معاف رو هم مثل (حق بیمه در فیلد ” حق بیمه پرداختی موضوع ماده 137 ق.م.م ” وارد کنم ، و حق مسکن رو در فیلد ” سایر معافیت ها ” ) و بعد در فیلد “جمع معافیت ها و کسورات ماه جاری ” جمع این دو رو وارد کنم ؟

و جمع معافیت ها رو از حقوق ناخالص کم کرده و عدد به دست آمده را وارد فیلد “حقوق و دستمزد مستمر نقدی مشمول مالیات ماه جاری ” کنم ؟ درست متوجه شدم ؟

بله کاملا درست متوجه شده اید .

من پستی به این قابل درکی و شیوا در مورد مالیات حقوق خیلی کم دیدم اگر امکانش هست پستی در مورد آموزش نرم افزار سالری هم برای مخاطبان گذاشته بشه از شما بسیار سپاسگذار هستیم

سپاس از حسن نظر شما

بزودی مطلب درخواستی شما در سایت قرار داده می شود .

ممنونم بسیار منتظر این پست هستیم ، انشالله موفق باشین

ممنون از پست بینظیرتون

سوال من این بود که ما یک شرکت هستیم که چند ماهه لیست حقوق رد نکردیم . مالیات حقوق همکاران مشمول مالیات نمیشه براساس معافیت ها ، الان ما میتونیم از طریق نرم افزار سالاری لیست ها رو رد کنیم و در آخر نرم افزار گزینه 2 درصد حقوق ماده 197 (جریمه عدم تسلیم به موقع خلاصه لیست ) رو برای جریمه مبلغ رو بزنیم ( حساب کنیم ) و پرداخت کنیم ؟ یا حتما بایدد حضوری هم مراجعه کرد ؟

نیازی به مراجعه حضوری نیست .

لیست های ماه های قبل را با تاخیر ارسال نمایید و جریمه عدم ارسال لیست ها رو هم محاسبه نکنید .

در زمان رسیدگی به پرونده مالیاتی ممیز مالیاتی جرایم را محاسبه نموده و برگ مطالبه مالیات صادر می نماید .

شما در ابتدا نسبت به بخشودگی جرایم مالیاتی اقدام کرده و پس از بخشودگی جرایم نسبت به پرداخت آن اقدام فرمایید .

سلام. یه سوال؟ باید مالیات عیدی رو جداگانه محاسبه کرد یا با جمع کل سال و با در نظر گرفتن کعافیت سالانه؟

مالیات عیدی را می بایست جداگانه حساب کنید .

بند 10 ماده 91 در این خصوص بدین شرح می باشد :

عیدی سالانه یا پاداش آخر سال جمعاً معادل یک دوازدهم میزان معافیت مالیاتی موضوع ماده (۸۴) این قانون

با توجه به این بند مالیات عیدی جدا از مالیات حقوق سالیانه محاسبه می شود

توضیحات کامل و اگر با مثال عددی باشد کاملتر درک کرد

سلام وقت بخیر برا تهیه لیست مالیات برحقوق برج 12 که عیدی تعلق میگیره در صورتی که افراد هر ماه کامل حقوقشون رد شده باشه یعنی ماههای 31 و 30 و 29کامل با پایه حقوقی 146200ت مالیات حقوق در پایان سال برا هر نفر چطوری محاسبه کنیم و چقدش مشمول مالیات نمیشه