قانون مالیات های مستقیم مصوب 31 تیر 1394 شامل 282 ماده می باشد که مطالعه و تسلط بر این مواد برای حسابداران الزامی می باشد ولیکن برای مطالعه خلاصه تر از بین مواد قانون مواد ذیل مهم تر و کاربردی تر می باشد :

ماده ۱۷ قانون مالیات های مستقیم در خصوص مالیات بر ارث

ماده ۴۸ قانون مالیات های مستقیم در خصوص حق تمبر ثبت یا افزایش سرمایه

ماده ۵۳ قانون مالیات های مستقیم در خصوص مالیات درآمد اجاره

ماده ۵۹ قانون مالیات های مستقیم در خصوص مالیات نقل و انتقال املاک

ماده ۸۱ قانون مالیات های مستقیم در خصوص معافیت مالیاتی فعالیت های کشاورزی

ماده ۸۳ قانون مالیات های مستقیم در خصوص درآ»د مشمول مالیات حقوق

ماده ۸۶ قانون مالیات های مستقیم در خصوص موعد ارسال لیست مالیات حقوق پرسنل

ماده ۱۰۰ قانون مالیات های مستقیم در خصوص موعد اظهارنامه مالیات بر درآمد اشخاص حقیقی

ماده ۱۰۳ قانون مالیات های مستقیم در خصوص حق تمبر وکلا

ماده ۱۰۵ قانون مالیات های مستقیم در خصوص نرخ مالیات اشخاص حقوقی

ماده ۱۱۰ قانون مالیات های مستقیم در خصوص موعد اظهارنامه مالیات بر درآمد اشخاص حقوقی

ماده 116 قانون مالیات های مستقیم در خصوص موعد اظهارنامه مالیات بر درآمد اشخاص حقوقی منحل شده

ماده ۱۱۹ قانون مالیات های مستقیم در خصوص نرخ مالیات بر درآمد اتفاقی

ماده ۱۳۱ قانون مالیات های مستقیم در خصوص نرخ مالیات اشخاص حقیقی

ماده ۱۴۹ قانون مالیات های مستقیم در خصوص نرخ استهلاک دارایی ها

ماده ۱۵۶ قانون مالیات های مستقیم در خصوص مهلت رسیدگی به اظهارنامه های مالیاتی

ماده ۱۵۷ قانون مالیات های مستقیم در خصوص مرور زمان مالیاتی

ماده ۱۶۹ مکرر قانون مالیات های مستقیم در خصوص ارسال گزارشات معاملات فصلی

ماده ۱۹۲ قانون مالیات های مستقیم در خصوص جریمه عدم تسلیم اظهارنامه مالیات بر درآمد

ماده ۱۹۳ قانون مالیات های مستقیم در خصوص جریمه عدم ارائه دفاتر قانونی

ماده ۱۹۷ قانون مالیات های مستقیم در خصوص جریمه عدم ارائه لیست حقوق پرسنل

ماده ۱۹۹ قانون مالیات های مستقیم در خصوص جریمه عدم پرداخت مالیات های تکلیفی

ماده ۲۱۰ قانون مالیات های مستقیم در خصوص موعد پرداخت مالیات قطعی شده

ماده ۲۲۷ قانون مالیات های مستقیم در خصوص برگ تشخیص مالیات متمم

ماده ۲۳۸ قانون مالیات های مستقیم در خصوص اعتراض به برگ تشخیص مالیات

ماده ۲۴۷ قانون مالیات های مستقیم در خصوص موعد اعتراض به ارا هیات حل اختلاف مالیاتی بدوی

ماده ۲۵۱ قانون مالیات های مستقیم در خصوص موعد اعتراض در شورای عالی مالیاتی

ماده ۲۵۱ مکرر قانون مالیات های مستقیم در خصوص اعتراض در هیات موضوع ماده 251 مکرر

ماده ۲۷۲ قانون مالیات های مستقیم در خصوص الزام به حسابرسی صورت های مالی

علاوه بر مطالعه قوانین فوق نیز می توانید در خصوص تکالیف مالیاتی اشخاص حقوقی و نیز مالیات های تکلیفی با مراجعه به لینک های ذیل مطالعه فرمایید :

ترتیب 282 ماده قانون مالیات های مستقیم مشتمل بر 5 باب به شرح ذیل می باشد :

- باب اول : اشخاص مشمول مالیات

- باب دوم : مالیات بر دارایی

- فصل اول : مالیات سالانه املاک مواد مواد ۳ تا ۹ ( به طور کامل حذف شده است )

- فصل دوم : مالیات مستغلات مسکونی خالی مواد ۱۰ تا ۱۱ ( به طور کامل حذف شده است )

- فصل سوم : مالیات بر اراضی بایر مواد ۱۲ تا ۱۶ ( به طور کامل حذف شده است )

- فصل چهارم مالیات بر ارث مواد ۱۷ تا ۴۳

- فصل پنج : حق تمبر مواد ۴۴ تا ۵۱

- فصل اول : مالیات بر درآمد املاک مواد ۵۲ تا ۸۰

- فصل دوم : مالیات بر درآمد کشاورزی ماده ۸۱

- فصل سوم : مالیات بر درآمد حقوق مواد ۸۲ تا ۹۲

- فصل چهارم : مالیات بر درآمد مشاغل مواد ۹۳ تا ۱۰۴

- فصل پنجم : مالیات بر درآمد اشخاص حقوقی مواد ۱۰۵ تا ۱۱۸

- فصل هفتم : مالیات بر درآمد اتفاقی مواد ۱۱۹ تا ۱۲۸

- فصل هشتم : مالیات بر جمع درآمد ناشی از منابع مختلف ۱۲۹ تا ۱۳۱

- باب چهارم : مالیات در مقررات مختلفه

- فصل اول : معافیت ها مواد ۱۳۲ تا ۱۴۶

- فصل دوم : هزینه های قابل قبول و استهلاک مواد ۱۴۷ تا ۱۵۱

- فصل سوم : قرائن و ضرایب مالیاتی مواد ۱۵۲ تا ۱۵۴ ( به طور کامل حذف شده است )

- فصل چهارم : مقررات عمومی مواد ۱۵۵ تا ۱۷۶

- فصل پنجم : وظایف مودیان مواد ۱۷۷ تا ۱۸۱

- فصل ششم : وظایف اشخاص ثالث ۱۸۲ تا ۱۸۸

- فصل هفتم : تشویقات و جرائم مالیاتی مواد ۱۸۹ تا ۲۰۲

- فصل هشتم : ابلاغ مواد ۲۰۳ تا ۲۰۹

- فصل نهم : وصول مالیات مواد ۲۱۰ تا ۲۱۸

- باب پنجم : سازمان تشخیص و مراجع مالیاتی

- فصل اول : مراجع تشخیص مالیات و وظایف و اختیارات آنها مواد ۲۱۹ تا ۲۳۵

- فصل دوم : ترتیب رسیدگی مواد ۲۳۶ تا ۲۴۳

- فصل سوم : مرجع حل اختلاف مالیاتی مواد ۲۴۴ تا ۲۵۱

- فصل چهارم : شورای عالی مالیاتی و وظایف و ختیارات آن مواد ۲۵۲ تا ۲۶۰

- فصل پنجم : هیات عالی انتظامی مالیاتی و وظایف و اختیارات آن مواد ۲۶۱ تا ۲۶۲

- فصل ششم : دادستانی انتظامی مالیاتی و وظایف و اختیارات آن مواد ۲۶۳ تا ۲۸۲

ماده ۱۷ قانون مالیات های مستقیم

اموال و دارایی هایی که در نتیجه فوت شخص اعـم از فـوت واقعـی یـا فرضـی انتقـال مـی یابـد، به شرح زیر مشمول مالیات است:

۱ -نسبت به سپرده های بانکی، اوراق مشارکت و سایر اوراق بهادار به استثنای موارد مندرج در بند(۲) ایـن مـاده و سودهای متعلق به آنها و همچنین سود سهام و سهم الشرکه تا تاریخ ثبت انتقال به نام وراث و یـا پرداخـت و تحویل به آن ها به نرخ سه درصد

۲-نسبت به سهام و سهم الشرکه و حق تقدم آنها یک و نیم (۵/۱) برابر نرخ های مذکور در تبصره(۱) مـاده (۱۴۳) و ماده(۱۴۳مکرر) این قانون طبق مقررات مزبور در تاریخ ثبت انتقال به نام وراث

۳ – نسبت به حق الامتیاز و سایر اموال و حقوق مالی که در بندهای مذکور به آنها تصریح نشده اسـت، بـه نـرخ ده درصد(۱۰%) ارزش روز در تاریخ تحویل یا ثبت انتقال به نام وراث

۴-نسبت به انواع وسایل نقلیه موتوری، زمینی، دریایی و هوایی به نرخ دو درصد(۲% ) بهای اعلامی توسط سـازمان امور مالیاتی کشور در تاریخ ثبت انتقال به نام وراث

۵ -نسبت به املاک و حق واگذاری محل یک و نیم (۵/۱) برابر نرخهای مذکور در ماده (۵۹) این قانون به مأخذ ارزش معاملاتی املاک و یا به مأخذ ارزش روز حق واگذاری حسب مورد، در تاریخ ثبت انتقال به نام وراث

۶ -نسبت به اموال و داراییهای متعلق به متوفای ایرانی که در خارج از کشور واقع شده است پس از کسر مالیات بر ارثی که از آن بابت به دولت محل وقوع اموال و دارایی ها پرداخت شده است بـه نـرخ ده درصـد (۱۰%) ارزش ماترک که مأخذ محاسبه مالیات بر ارث در کشور محل وقوع مال قرار گرفته اسـت . در صـورت عـدم شـمول مالیات بر ارث در کشور مزبور به مأخذ ارزش روز انتقال یا تحویل به نام وراث

ماده ۴۸ قانون مالیات های مستقیم

سهام و سهم الشرکه کلیه شرکت های ایرانی موضوع قانون تجارت به استثنای شرکت های تعاونی براساس ارزش اسمی سهام یا سهم الشرکه به قرار نیم در هزار۱ مشمول حق تمبر خواهد بود. کسور صد (۱۰۰) ریال هم صد (۱۰۰) ریال محسوب می شود.

تبصره – حق تمبر سهام و سهم الشرکه شرکت ها باید ظرف دو ماه از تاریخ ثبت قانونی شرکت و در مورد افزایش سرمایه و سهام اضافی از تاریخ ثبت افزایش سرمایه در اداره ثبت شرکت ها از طریق ابطال تمبر پرداخت شود. افزایش سرمایه در مورد شرکتهایی که قبلاً سرمایه خود را کاهش داده اند تا میزانی که حق تمبر آن پرداخت شده است، مشمول حق تمبر مجدد نخواهد بود.

ماده ۵۳ قانون مالیات های مستقیم

درآمد مشمول مالیات املاکی که به اجاره واگذار می گردد عبارت است از کل مالالاجاره، اعم از نقدی و غیر نقدی، پس از کسر بیست و پنج درصد (۲۵%) بابت هزینه ها و استهلاکات و تعهدات مالک نسبت به مورد اجاره. درآمد مشمول مالیات در مورد اجـاره دسـت اول امـلاک مـورد وقـف یـا حـبس بـر اسـاس ایـن مـاده محاسـبه خواهد شد. در رهن تصرف، راهن طبق مقررات این فصل مشمول مالیات خواهد بود. هرگاه موجر مالک نباشد، درآمد مشمول مالیات وی عبارت است از مابه التفاوت اجاره دریـافتی و پرداختـی بابـت ملک مورد اجاره. حکم این ماده در مورد خانه های سازمانی متعلق به اشخاص حقوقی در صورتی که مالیات آنها طبق دفاتر قانونی تشخیص شود جاری نخواهد بود.

ماده ۵۹ قانون مالیات های مستقیم

نقل و انتقال قطعی املاک به مأخذ ارزش معاملاتی و به نرخ پنج درصد (۵%) و همچنین انتقال حق واگذاری محل به مأخذ وجوه دریافتی مالک یا صاحب حق و به نرخ دو درصد (۲%) در تاریخ انتقال از طرف مالکان عین یا صاحبان حق مشمول مالیات میباشد.

ماده ۸۱ قانون مالیات های مستقیم

درآمد حاصل از کلیه فعالیت های کشاورزی، دامپروری، دامداری، پرورش ماهی و زنبور عسل و پرورش طیور، صیادی و ماهیگیری، نوغانداری، احیای مراتع و جنگل ها، باغات اشجار از هر قبیل و نخیلات از پرداخت مالیات معاف می باشد.

ماده ۸۳ قانون مالیات های مستقیم

درآمد مشمول مالیات حقوق عبارت است از حقوق (مقرری یا مزد، یا حقوق اصلی) و مزایای مربوط به شغل اعم از مستمر و یا غیرمستمر قبل از وضع کسور و پس از کسر معافیت های مقرر در این قانون.

تبصره- درآمد غیر نقدی مشمول مالیات حقوق به شرح زیر تقویم و محاسبه می شود:

الف – مسکن با اثاثیه معادل بیست و پنج درصد (۲۵ (%و بدون اثاثیه بیست درصد(۲۰%) حقوق و مزایای مستمرنقدی (به استثنای مزایای نقدی معاف موضوع ماده ۹۱ این قانون) در ماه پس از وضع وجوهی که از این بابت از حقوق کارمند کسر می شود.

ب – اتومبیل اختصاصی با راننده معادل ده درصد(۱۰% ) و بدون راننده معادل پنج درصد(۵ %) حقوق و مزایای مستمر نقدی (به استثنای مزایای نقدی معاف موضوع ماده (۹۱) این قانون) در ماه پس از کسر وجوهی که از این بابت از حقوق کارمند کسر می شود.

ج – سایر مزایای غیر نقدی معادل قیمت تمام شده برای پرداخت کننده حقوق.

ماده ۸۶ قانون مالیات های مستقیم

پرداخت کنندگان حقوق هنگام هر پرداخت یا تخصیص آن مکلف اند مالیات متعلق را طبق مقررات ضمن تسلیم فهرستی متضمن نام و نشانی دریافت کنندگان ۳ ماده(۸۵) این قانون محاسبه و کسر و تا پایان ماه بعد حقوق و میزان آن به اداره امور مالیاتی محل پرداخت و در ماه های بعد فقط تغییرات را صورت دهند.

تبصره- پرداخت هایی که کارفرمایان به اشخاص حقیقی غیر از کارکنان خود که مشمول پرداخت کسورات بازنشستگی یا بیمه نمی باشند، با عنوان حق المشاوره، حق حضور در جلسات، حق التدریس، حق التحقیق و حق پژوهش پرداخت میکنند، بدون رعایت معافیت موضوع ماده(۸۴) این قانون مشمول مالیات مقطوع به نرخ ده درصد(۱۰%) می باشد.کارفرمایان موظفند درموقع پرداخت یا تخصیص، مالیات متعلقه را کسر و ظرف مدت تعیین شده در ماده(۸۶) این قانون با اعلام مشخصات دریافتکنندگان مطابق فرم نمونه اعلامشده توسط سازمان امور مالیاتی کشور به اداره امور مالیاتی پرداخت کنند و درصورت تخلف، مسؤول پرداخت مالیات و جریمه های متعلق خواهند بود.

ماده ۱۰۰ قانون مالیات های مستقیم

مؤدیان موضوع این فصل این قانون مکلف اند اظهارنامه مالیاتی مربوط به فعالیت های شغلی خـود را در یک سال مالیاتی برای هر واحد شغلی یا برای هر محل جداگانه طبق نمونه ای که وسیله سـازمان امـور مالیـاتی کشـور تهیه خواهد شد تنظیم و تا آخر خرداد ماه سال بعد به اداره امور مالیاتی محل شغل خود تسلیم و مالیات متعلق را بـه نرخ مذکور در ماده (۱۳۱) این قانون پرداخت نمایند.

تبصره- سازمان امور مالیاتی کشور می تواند برخی از مشاغل یا گروه هایی از آنان را که میزان فـروش کـالا و خدمات سالانه آنها حداکثر ده برابر معافیت موضوع ماده (۸۴) این قانون باشد از انجام بخشـی از تکـالیف از قبیـل نگهداری اسناد و مدارک موضوع این قانون و ارائه اظهارنامه مالیاتی معاف کند و مالیات مؤدیان مذکور را به صـورت مقطوع تعیین و وصول نماید. در مواردی که مؤدی کمتر از یک سال مالی به فعالیت اشـتغال داشـته باشـد مالیـات متعلق نسبت به مدت اشتغال محاسبه و وصول می شود. حکم این تبصره مانع از رسیدگی به اظهارنامه های مالیاتی تسلیم شده در موعد مقرر نخواهد بود.

ماده ۱۰۳ قانون مالیات های مستقیم

وکلای دادگستری و کسانی که در محاکم اختصاصی وکالت می کنند مکلفند در وکالتنامه هـای خـود رقم حق الوکاله ها را قید نمایند و معادلپنج درصد (۵ %) آن بابت علی الحساب مالیاتی روی وکالـت نامـه تمبـر الصـاق و ابطال نمایند که در هر حال مبلغ تمبر حسب مورد نباید کمتر از میزان مقرر در زیر باشد:

الف – در دعاوی و اموری که خواسته آن ها مالی است پنج درصد (۵ %) حق الوکاله مقرر در تعرفه برای هر مرحله.

ب – در مواردی که موضوع وکالت مالی نباشد یا تعیین بهای خواسته قانونـاً لازم نیسـت و همچنـین در دعـاوی کیفری که تعیین حق الوکاله به نظردادگاه است پنج درصد (۵ % ) حداقل حق الوکاله مقرر در آیین نامه حق الوکاله برای هرمرحله.

ج – در دعاوی کیفری نسبت به مورد ادعای خصوصی که مالی باشد برطبق مفاد حکم بند ( الف ) این ماده.

د – در مورد دعاوی و اختلافات مالی که در مراجع اختصاصی غیرقضایی رسیدگی و حل و فصـل می شـود و بـرای حق الوکاله آن ها تعرفه خاصی مقرر نشده است از قبیل اختلافات مالیاتی و عوارض توسعه معابر شـهرداری و نظـایر آن هـا میزان حقالوکاله صرفاً از لحاظ مالیاتی به شرح زیر:

تـا ده میلیـون (۱۰،۰۰۰،۰۰۰) ریـال مابـه الاخـتلاف، پـنج درصـد(۵%) ؛ تـا سـی میلیـون (۳۰،۰۰۰،۰۰۰) ریـال مابه الاختلاف، چهار درصد (۴%) نسبت به مازاد ده میلیون (۱۰،۰۰۰،۰۰۰) ریال. از سی میلیـون (۳۰،۰۰۰،۰۰۰) ریـال مابه الاختلاف به بالا سه درصد (۳%) نسبت به مازاد سی میلیون (۳۰،۰۰۰،۰۰۰ ) ریال منظـور مـی شـود و معـادل پـنج درصد (۵ (%آن تمبر باطل خواهد شد. مفاد این بند درباره اشخاصی که وکالتاً در مراجع مذکور در این بند اقدام می نمایند(ولو اینکه وکیـل دادگسـتری نباشند) نیز جاری است، جز در مورد کارمندان مؤدی یا پدر- مادر- برادر- خواهر- پسر- دختر – نواده و همسر مؤدی.

تبصره ۱ – در هر مورد که طبق مفاد این ماده عمل نشده باشد وکالت وکیل با رعایت مقررات قانون آیین دادرسی مدنی در هیچیک از دادگاه ها و مراجع مزبور قابـل قبـول نخواهـد بـود مگـر در مـورد وکالـت هـای مرجوعـه از طـر ف وزارتخانه ها و مؤسسات دولتی و شرکت های دولتی و شهرداری ها و مؤسسات وابسته به دولت و شهرداری ها که محتاج بـه ابطال تمبر روی وکالتنامه نمیباشند.

تبصره ۲– وزارتخانه ها و مؤسسات دولتـی و شـرکت هـای دولتـی و شـهرداری ها و مؤسسـات وابسـته بـه دولـت و شهرداری ها مکلف اند از وجوهی که بابت حق الوکاله به وکـلا پرداخـت مـی کننـد پـنج درصـد (۵ %) آن را کسـر و بابـت علی الحساب مالیاتی وکیل تا پایان ماه بعد به اداره امور مالیاتی محل پرداخت نمایند.

تبصره ۳ – در صورتی که پس از ابطال تمبر تعقیب دعوی به وکیل دیگری واگذار شود وکیل جدید مکلف به ابطال تمبر روی وکالتنامه مربوط نخواهد بود.

تبصره ۴ – در مواردی که دادگاهها حق الوکاله یا خسارت حقالوکاله را بیشتر یا کمتر از مبلغی کـه مأخـذ ابطـال تمبر روی وکالتنامه قرار گرفته است تعیین نمایند مدیران دفتر دادگاهها مکلفند میزان مورد حکـم قطعـی را بـه اداره امور مالیاتی مربوط اطلاع دهند تا مابهالتفاوت مورد محاسبه قرار گیرد.

ماده ۱۰۵ قانون مالیات های مستقیم

جمع درآمد شرکت ها و درآمد ناشی از فعالیت های انتفاعی سایر اشخاص حقوقی که از منابع مختلف در ایران یا خارج از ایران تحصیل می شود، پس از وضع زیان های حاصل از منابع غیرمعاف و کسـر معافیـت هـای مقـرر بـه استثنای مواردی که طبق مقررات این قانون دارای نرخ جداگانه ای میباشد، مشمول مالیات به نرخ بیست و پنج درصد (۲۵%) خواهندبود.

تبصره ۱- در مورد اشخاص حقوقی ایرانی غیر تجاری که به منظور تقسیم سود تأسیس نشده اند، در صـورتی کـهدارای فعالیت انتفاعی باشند، از مأخذ کل درآمد مشمول مالیات فعالیت انتفاعی آن ها مالیات به نرخ مقـرر در ایـن مـاده وصول می شود.

تبصره ۲- اشخاص حقوقی خارجی و مؤسسات مقیم خارج از ایران به استثنای مشمولان تبصره (۵ ) ماده (۱۰۹) و ماده (۱۱۳) این قانون از مأخذ کل درآمد مشمول مالیاتی که از بهره بـرداری سـرمایه در ایـران یـا از فعالیـت هـایی کـه مستقیماً یا به وسیله نمایندگی از قبیل شعبه، نماینده، کـارگزار و امثـال آن درایـران انجـام مـی دهنـد یـا از واگـذاری امتیازات و سایر حقوق خود، انتقال دانش فنی، دادن تعلیمات، کمک های فنی یا واگذاری فیلم های سـینمایی از ایـران تحصیل می کنند به نرخ مذکور در این ماده مشمول مالیات خواهند بود. نمایندگان اشخاص و مؤسسات مذکور در ایران نسبت به درآمدهایی که به هرعنوان به حساب خود تحصیل می کنند طبق مقررات مربوط به این قانون مشمول مالیات می باشند.

تبصره ۳ – در موقع احتساب مالیات بر درآمد اشخاص حقوقی اعم از ایرانـی یـا خـارجی، مالیـات هـایی کـه قـبلاً پرداخت شده است با رعایت مقررات مربوط از مالیات متعلق کسر خواهد شد و اضافه پرداختی از این بابت قابل استرداد است.

تبصره ۴ – اشخاص اعم از حقیقی یا حقوقی نسـبت بـه سـود سـهام یـا سـهام الشـرکه دریـافتی از شـرکت هـای سرمایه پذیر مشمول مالیات دیگری نخواهند بود.

تبصره ۵ – در مواردی که به موجب قوانین مصوب وجوهی تحت عناوین دیگری غیر از مالیات بر درآمـد از مأخـذ درآمد مشمول مالیات اشخاص قابل وصول باشد، مالیات اشخاص پس از کسر وجوه مزبور به نرخ مقرر مربوط محاسـبه خواهد شد.

تبصره ۶ -درآمد مشمول مالیات ابرازی شرکت ها و اتحادیه های تعاونی متعـارف و شـرکت های تعـاونی سـهامی عـام مشمول بیست وپنج درصد (۲۵%) تخفیف از نرخ موضوع این ماده می باشد.

تبصره۷ -به ازای هر ده درصد (۱۰% ) افزایش درآمد ابرازی مشمول مالیات اشخاص موضوع این ماده نسـبت بـه درآمد ابرازی مشمول مالیات سال گذشته آن ها، یک واحد درصد و حداکثر تا پنج واحد درصد از نرخ های مذکور کاسته می شود. شرط برخورداری از این تخفیف تسویه بدهی مالیاتی سال قبل و ارائه اظهارنامه مالیاتی مربـوط بـه سـال جاری در مهلت اعلام شده از سوی سازمان امور مالیاتی است.

ماده ۱۱۰ قانون مالیات های مستقیم

اشخاص حقوقی مکلف اند اظهارنامه و ترازنامه و حساب سود و زیان متکی به دفاتر و اسـناد و مـدارک خود را حداکثر تا چهار ماه پس از سال مالیاتی همراه بـا فهرسـت هویـت شـرکا و سـهام داران و حسـب مـورد میـزان سهم الشرکه یا تعداد سهام و نشانی هر یک از آنها را به اداره امور مالیاتی که محل فعالیت اصلی شخص حقـوقی در آن واقع است تسلیم و مالیات متعلق را پرداخت نمایند. پس از تسلیم اولین فهرست مزبـور ، تسـلیم فهرسـت تغییـرات در سنوات بعد کافی خواهد بود. محل تسلیم اظهارنامه و پرداخت مالیات اشخاص حقوقی خارجی و مؤسسات مقیم خارج از ایران که در ایران دارای اقامتگاه یا نمایندگی نمی باشند تهران است. حکم این ماده در مورد کارخانه داران و اشخاص حقوقی در دوران معافیت نیز جاری خواهد بود.

ماده ۱۱۶ قانون مالیات های مستقیم

مدیران تصفیه مکلف اند ظرف شش ماه از تاریخ انحلال (تاریخ ثبت انحلال شخص حقوقی در اداره ثبت شرکت ها) اظهارنامه مالیاتی مربوط به آخرین دوره عملیات شخص حقوقی را بر اساس ماده (۱۱۵) این قانون تنظیم و به اداره امور مالیاتی مربوط تسلیم و مالیات متعلق را پرداخت نمایند.

تبصره- مالیات آخرین دوره عملیات اشخاص حقوقی که منحل می شوند با رعایـت تبصـره (۲) مـاده (۱۱۵) ایـن قانون به نرخ مذکور در ماده (۱۰۵) این قانون محاسبه می گردد.

ماده ۱۱۹ قانون مالیات های مستقیم

درآمد نقدی و یا غیر نقدی که شخص حقیقی یا حقوقی به صورت بلاعوض و یا از طریق معاملات محاباتی و یا به عنوان جایزه یا هرعنوان دیگر از این قبیل تحصیل می نماید مشمول مالیات اتفاقی به نرخ مقرر در ماده (۱۳۱) این قانون خواهد بود.

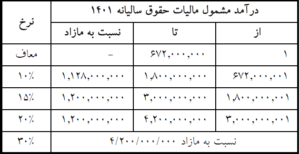

ماده ۱۳۱ قانون مالیات های مستقیم

نرخ مالیات بر درآمد اشخاص حقیقی به استثنای مواردی که طبق مقررات این قانون دارای نرخ جداگان های می باشد به شرح زیر است:

۱ -تا میزان پانصد میلیون (۵۰۰،۰۰۰،۰۰۰ )ریال درآمد مشمول مالیات سالانه به نرخ پانزده درصد (۱۵%)

۲ -نسبت به مازاد پانصد میلیون (۵۰۰،۰۰۰،۰۰۰) ریال تا میزان یک میلیارد (۱۰۰۰،۰۰۰،۰۰۰) ریال درآمد مشمول مالیات سالانه به نرخ بیست درصد

۳ -نسبت به مازاد یک میلیارد (۱۰۰۰،۰۰۰،۰۰۰)ریال درآمد مشمول مالیات سالانه به نرخ بیست و پنج درصد (۲۵%) تبصره- به ازای هر ده درصد (۱۰%) افزایش درآمد ابرازی مشمول مالیات اشخاص موضوع این مـاده نسـبت بـه درآمد ابرازی مشمول مالیات سال گذشته آن ها، یک واحد درصد و حداکثر تا پنج واحد درصـد از نرخهـای مـذکور کاسته می شود. شرط برخورداری از این تخفیف تسویه بدهی مالیاتی سال قبل و تسلیم اظهارنامه مالیـاتی مربوطـه در مهلت اعلام شده از سوی سازمان امور مالیاتی است.

ماده ۱۴۹ قانون مالیات های مستقیم

آن قسمت از دارایی های استهلاک پذیر که بر اثر به کارگیری یا گذشت زمان یا سایر عوامل و بدون توجه به تغییر قیمت ها ارزش آن تقلیل می یابد و همچنین هزینه های تأسیس، قابل استهلاک بوده و هزینه استهلاک آنهـا جـزء هزینه های قابل قبول مالیاتی تلقی میشود. مقررات مربوط به استهلاک های دارایی های استهلاک پـذیر شـامل جـداول استهلاک ها و چگونگی اجرای آن با رعایت استانداردهای حسابداری توسط سازمان امور مالیاتی کشور تهیه مـی شـود و ظرف مدت شش ماه از تاریخ تصویب این قانون به تصویب وزیر امور اقتصادی و دارایی میرسد.

ماده ۱۵۶ قانون مالیات های مستقیم

اداره امور مالیاتی مکلف است اظهارنامه مؤدیان مالیات بر درآمد را در مورد درآمد هر منبع که در موعد قانونی تسلیم شده است حداکثر ظرف یک سال از تاریخ انقضای مهلت مقرر برای تسلیم اظهارنامه رسیدگی نمایـد در صورتی که ظرف مدت مذکور برگ تشخیص درآمد صادر ننماید و یا تا سه ماه پس از انقضای یک سال فوق الذکر برگ تشخیص درآمد مذکور را به مؤدی ابلاغ نکند اظهارنامه مؤدی قطعی تلقی می شود.

هرگاه پس از قطعی شدن اظهارنامه مالیاتی یا بعد از رسیدگی و صدور و ابلاغ برگ تشخیص اعـم از ایـن کـه بـه قطعیت رسیده یا نرسیده باشد معلوم شود مؤدی، درآمد یا فعالیتهای انتفاعی کتمان شدهای داشته و مالیات متعلق به آن نیز مطالبه نشده باشد، فقط مالیات بر درآمد آن فعالیت ها با رعایت ماده (۱۵۷) این قانون قابل مطالبه خواهد بـود . در این حالت و همچنین در مواردی که اظهارنامه مؤدی به علت عدم رسیدگی، قطعی تلقی میگردد اداره امور مالیـاتی بایستی یک نسخه از برگ تشخیص صادره به انضمام گزارش توجیهی مربـوط را ظـرف ده روز از تـاریخ صـدور جهـت رسیدگی به دادستانی انتظامی مالیاتی ارسال نماید.

ماده ۱۵۷ قانون مالیات های مستقیم

نسبت به مؤدیان مالیات بر درآمد که در موعد مقرر از تسلیم اظهارنامه منبع درآمد خودداری نموده اند یا اصولاً طبق مقررات این قانون مکلف به تسلیم اظهارنامه در سر رسید پرداخت مالیات نیستند مرور زمان مالیاتی پنج سال از تاریخ سررسید پرداخت مالیات می باشد و پس از گذشتن پنج سال مذکور مالیات متعلق قابـل مطالبـه نخواهـد بود، مگر این که ظرف این مدت درآمد مؤدی تعیین و برگ تشخیص مالیات صـادر و حـداکثر ظـرف سـه مـاه پـس از انقضای پنج سال مذکور برگ تشخیص صادره به مؤدی ابلاغ شود.

تبصره – در مواردی که مالیات به هر علت از غیر مؤدی مطالبه شده باشد پس از تأیید مراتب از طرف هیـأت حـل اختلاف مالیاتی مطالبه مالیات از غیر مؤدی در هر مرحله که باشد کان لم یکن تلقی میگردد و در این صورت اداره امور مالیاتی مکلف است بدون رعایت مرور زمان موضوع این ماده ظرف یکسال از تاریخ صـدور رأی هیـأت مزبـور، مالیـات متعلق را از مؤدی واقعی مطالبه نماید وگرنه مشمول مرور زمان خواهد بود.

ماده ۱۶۹ مکرر قانون مالیات های مستقیم

به منظور شفافیت فعالیت های اقتصادی و استقرار نظـام یکپارچـه اطلاعـات مالیـ اتی، پایگـاه اطلاعات هویتی، عملکردی و دارایی مؤدیان مالیاتی شامل مواردی نظیر اطلاعات مالی، پولی و اعتباری، معـاملاتی، سرمای های و ملکی اشخاص حقیقی و حقوقی در سازمان امور مالیاتی کشور ایجاد می شود. وزارتخانه ها، مؤسسات دولتی، شهرداری ها، مؤسسات وابسته به دولت و شهرداری هـا، مؤسسـات و نهادهـای عمومی غیردولتی، نهادهای انقلاب اسلامی، بانک ها و مؤسسات مالی و اعتباری، سازمان ثبت اسناد و املاک کشـور و سایر اشخاص حقوقی اعم از دولتی و غیردولتی که اطلاعات مورد نیاز پایگاه فوق را در اختیار دارند و یا بـه نحـوی موجبات تحصیل درآمد و دارایی برای اشخاص را فراهم می آورند، موظفند اطلاعات به شرح بسـته هـای ذیـل را در اختیار سازمان امور مالیاتی کشور قرار دهند.

الف ـ اطلاعات هویتی:

۱ـ اطلاعات هویتی و مکانی اشخاص حقیقی و حقوقی

۲ـ مجوزهای فعالیت اقتصادی و همچنین مجوزهای مربوط به انجام معاملات تجاری و عقد قراردادها

ب ـ اطلاعات معاملاتی اشخاص:

۱ـ معاملات (خرید و فروش دارایی ها، کالاها و خدمات)

۲ـ تجارت خارجی (واردات و صادرات کالاها و خدمات)

۳ـ قراردادهای مربوط به انجام معاملات و فعالیت های تجاری

۴ـ قراردادهای مربوط به انجام عملیات پیمانکاری و هرگونه خدمات

۵ـ اطلاعات مربوط به خرید و فروش ارز و سکه طلا

۶ـ اطلاعات انواع بیمه نامه های صادره و خسارت های پرداختی

۷ـ بارنامه و صورت وضعیت حمل و نقل بار و مسافر

پ ـ اطلاعات مالی، پولی و اعتباری و سرمایهای اشخاص:

۱ـ جمع گردش سالانه (دوره مالی) نقل و انتقال سهام و سایر اوراق بهادار

۲ـ جمع گردش و مانده سالانه (دوره مالی) انواع حساب های بانکی

۳ـ جمع گردش و مانده سالانه (دوره مالی) انواع سپرده ها و سود آن ها

۴ـ تسهیلات بانکی اعم از ارزی و ریالی در قالب کلیه عقود و همچنین کلیـه تعهـدات اعـم از گشـایش اعتبار اسنادی و تنزیل اعتبار اسنادی، ضمانت ها و نظایر آن

ت ـ اطلاعات دارایی ها، اموال و املاک و همچنین نقل و انتقال آن ها

ث ـ سایر اطلاعات فعالیت های اقتصادی که با پیشنهاد وزارت امور اقتصادی و دارایی و تصویب هیأت وزیـران به موارد مزبور اضافه خواهد شد.

تبصره۱ -کلیه اشخاص و مراجعی که به نحوی در جریان عملیات مربوط به مالکیت، نگهداری، انتقالات، خدمات بیمه ای و معاملات داراییه ای مذکور می باشند موظفند به ترتیبی که سازمان امـور مالیـاتی کشـور مقـرر مـی دارد اطلاعات مربوط را به آن سازمان ارائه دهند. متخلف از مفاد حکم این تبصره علاوه بر مسؤولیت تضامنی که با مؤدی در پرداخـت مالیـات خواهـد داشـت مشمول جریمه ای معادل یکدوم تا دوبرابر مالیات پرداخت شده خواهدبود.

تبصره۲ -سازمان امور مالیاتی کشور موظف است امکان دسترسی برخط (آنلاین) بانک مرکزی جمهوری اسلامی ایران، بیمه مرکزی، گمرک جمهوری اسلامی ایران، سازمان بورس اوراق بهادار، سازمان ثبت اسناد و املاک کشور و همچنین سایر دستگاه های اجرائی را به فهرست بدهکاران مالیاتی فراهم آورد تا استفاده کنندگان مذکور بتوانند بـا حفظ طبقه بندی، اطلاعات دریافتی را در ارائه خدمات به اشخاص بدهکار مالیاتی لحاظ کنند.

تبصره۳ -اشخاص متخلف از حکم این ماده علاوه بر محکومیت به مجازات مقرر در این قانون، مسـؤول جبـران زیان ها و خسارات وارده به دولت خواهند بود.

تبصره۴ –دستگاه های اجرائی که مطابق قانون نیاز به این اطلاعات دارند، مجازند با تصویب هیأت وزیران و حفظ طبقه بندی مربوط، از اطلاعات موجود در پایگاه اطلاعات موضوع این ماده در حد نیاز استفاده کنند.

تبصره۵ -ترتیبات اجرای احکام این ماده و نحوه دسترسی برخط، تعیین حـد آسـتانه (تعیـین حـداقل رقـم اطلاعات)، دریافت و ارسال اطلاعات و مهلت آن با حفظ محرمانه بودن آن از اشخاص مذکور به موجب آیـین نامـه ای است که ظرف مدت شش ماه از تاریخ تصویب این قانون با پیشنهاد سازمان امور مالیاتی کشـور و مشـارکت بانـک مرکزی جمهوری اسلامی ایران تهیه می شود و بهتصویب وزیران امور اقتصادی و دارایی و دادگستری میرسد.

تبصره۶ -سازمان ثبت اسناد و املاک کشور مکلف است بانک اطلاعـات ثبتـی شـرکتها را طراحـی و سـامانه اطلاعاتی آن را به نحوی ایجاد کند که موجبات دسترسی برخط سازمان امور مالیاتی کشور به سامانه مزبـور فـراهم آید.

تبصره۷ -وزارت راه و شهرسازی موظف است حداکثر شش ماه پس از تصویب این قانون «سامانه ملی امـلاک و اسکان کشور» را ایجاد کند. این سامانه باید به گونه ای طراحی شود که در هر زمان امکان شناسایی برخط مالکـان و ساکنان یا کاربران واحدهای مسکونی، تجاری، خدماتی و اداری و پیگیری نقل و انتقال املاک و مستغلات به صـورت ۶۴ قانون مالیات رسمی، عادی، وکالتی و غیره را در کلیه نقاط کشور فـراهم سـازد . وزارت راه و شهرسـازی موظـف اسـت امکـان دسترسی برخط به سامانه مذکور را برای سازمان امور مالیاتی کشور ایجاد کند.

ماده ۱۹۲ قانون مالیات های مستقیم

در کلیه مواردی که مؤدی یا نماینده او که به موجب مقررات این قانون از بابت پرداخت مالیات مکلف به تسلیم اظهارنامه مالیاتی است چنانچه نسبت به تسلیم آن در موعد مقرر اقدام نکند، مشمول جریمه غیرقابل بخشودگی معادل سیدرصد(۳۰%) مالیات متعلق برای اشخاص حقوقی و صاحبان مشاغل موضوع این قانون و ده درصد(۱۰%) مالیات متعلق برای سایر مؤدیان میباشد. حکم این ماده درمورد درآمدهای کتمان شده در اظهارنامه های تسلیمی و یا هزینه های غیرواقعی نیز جاری است.

تبصره – سازمان امور مالیاتی کشور مکلف است تکالیف و وظایف مؤدیان مالیاتی درمورد نحوه تنظیم و مواعد زمانی تسلیم اظهارنامه مالیاتی را از طریق رسانه ملی، روزنامه های کثیرالانتشار و سایر وسایل ارتباط جمعی به اطلاع عموم برساند۱

ماده ۱۹۳ قانون مالیات های مستقیم

نسبت به مؤدیانی که به موجب این قانون و مقررات مربوط به آن مکلف بـه نگهـداری دفـاتر قـانونی هستند درصورت عدم تسلیم ترازنامه و حساب سود و زیان یا عدم ارائه دفاتر مشمول جریمه ای معـادل بیسـت درصـد (۲۰%) مالیات برای هریک از موارد مذکور خواهند بود.

تبصره- عدم تسلیم اظهارنامه و ترازنامه و حساب سود و زیان در دوره معافیت موجب عدم استفاده از معافیت مقرر در سال مربوط خواهد شد.

ماده ۱۹۷ قانون مالیات های مستقیم

نسبت به اشخاصی که به شرح مقررات این قانون مکلف به تسلیم صورت یا فهرست یا قرارداد یا مشخصات راجع به مؤدی میباشند، در صورتی که از تسلیم آنها در موعد مقرر خودداری و یا بر خلاف واقع تسلیم نمایند، جریمه متعلق در مورد حقوق عبارت خواهد بود از دو درصد (۲ %) حقوق پرداختی و در خصوص پیمانکاری یک درصد(۱%) کل مبلغ قرارداد و در هر حال با مؤدی متضامناً مسئول جبران زیان وارده به دولت خواهند بود.

ماده ۱۹۹ قانون مالیات های مستقیم

هر شخص حقیقی یا حقوقی که به موجب مقررات این قانون مکلف به کسر و ایصال مالیات مؤدیان دیگر است درصورت تخلف از انجام وظایف مقرره علاوه بر مسؤولیت تضامنی که با مؤدی در پرداخت مالیات خواهد داشت، مشمول جریمه ای معادل ده درصد (۱۰%) مالیات پرداخت نشده در موعد مقرر و دو و نیمدرصد(۵/۲%) مالیات به ازای هر ماه نسبت به مدت تأخیر از سررسید پرداخت، خواهد بود.

چنانچه مالیات توسط دریافت کننده وجوه پرداخت شود، دراینصورت جریمه دو و نیم درصد(۵/۲%) موضوع این ماده تا تاریخ پرداخت مالیات توسط مؤدی مزبور از مکلفین به کسر و ایصال مالیات، مطالبه و وصول خواهد شد.

ماده ۲۱۰ قانون مالیات های مستقیم

هر گاه مؤدی مالیات قطعی شده خود را ظرف ده روز از تاریخ ابلاغ برگ قطعی پرداخت ننماید اداره امور مالیاتی به موجب برگ اجرایی به او ابلاغ می کند ظرف یک ماه از تاریخ ابلاغ کلیه بدهی خود را بپردازد یا ترتیب پرداخت آن را به اداره امور مالیاتی بدهد.

تبصره ۱ – در برگ اجرایی باید نوع و مبلغ مالیات، مدارک تشخیص قطعی بدهی، سال مالیاتی، مبلغ پرداخت شده قبلی و جریمه متعلق درج گردد.

تبصره ۲ – آن قسمت از مالیات مورد قبول مؤدی مذکور در اظهارنامه یا ترازنامه تسلیمی به عنوان مالیات قطعی تلقی میشود و از طریق عملیات اجرایی قابل وصول است.

ماده ۲۲۷ قانون مالیات های مستقیم

در مواردی که اظهارنامه و ترازنامه و حساب سود و زیان مؤدی حسب مورد قبول می شود و همچنین پس از تشخیص علی الرأس و صدور برگ تشخیص، چنانچه ثابت شود مؤدی فعالیت هایی داشته است که درآمد آن را کتمان نموده است و یا اداره امور مالیاتی در موقع صدور برگ تشخیص از آن مطلع نبودهاند، مالیات باید با محاسبه درآمد ناشی از فعالیت های مذکور تعیین و مابه التفاوت آن با رعایت مهلت مقرر در ماده (۱۵۷) اینقانون مطالبه شود.

ماده ۲۳۸ قانون مالیات های مستقیم

در مواردی که برگ تشخیص مالیات صادر و به مؤدی ابلاغ میشود، چنانچه مؤدی نسبت به آن معترض باشد می تواند ظرف سی روز از تاریخ ابلاغ شخصاً یا به وسیله وکیل تام الاختیار خود به اداره امور مالیاتی مراجعه و با ارائه دلایل و اسناد و مدارک کتباً تقاضای رسیدگی مجدد نماید. مسئول مربوط موظف است پس از ثبت درخواست مؤدی در دفتر مربوط و ظرف مهلتی که بیش از سی روز از تاریخ مراجعه نباشد به موضوع رسیدگی و در صورتی که دلایل و اسناد و مدارک ابراز شده را برای رد مندرجات برگ تشخیص کافی دانست، آن را رد و مراتب را ظهر برگ تشخیص درج و امضا نماید و در صورتی که دلایل و اسناد و مدارک ابرازی را مؤثر در تعدیل درآمد تشخیص دهد و نظر او مورد قبول مؤدی قرار گیرد، مراتب ظهر برگ تشخیص منعکس و به امضای مسئول مربوط و مؤدی خواهد رسید و هرگاه دلایل و اسناد و مدارک ابرازی مؤدی را برای رد برگ تشخیص یا تعدیل درآمد مؤثر تشخیص ندهد باید مراتب را مستدلاً در ظهر برگ تشخیص منعکس و پرونده امر را برای رسیدگی به هیأت حل اختلاف ارجاع نماید.

ماده ۲۴۷ قانون مالیات های مستقیم

آراء هیأت های حل اختلاف مالیاتی بدوی قطعی و لازم الاجراء است. مگر این که ظرف مدت بیست روز از تاریخ ابلاغ رأی براساس ماده (۲۰۳) این قانون و تبصره های آن به مؤدی، از طرف مأموران مالیاتی مربوط یا مؤدیان مورد اعتراض کتبی قرار گیرد که در این صورت پرونده جهت رسیدگی به هیأت حل اختلاف مالیاتی تجدید نظر احاله خواهد شد. رأی هیأت حل اختلاف مالیاتی تجدید نظر قطعی و لازم الاجراء میباشد.

تبصره ۱ -مؤدی مالیاتی مکلف است مقدار مالیات مورد قبول را پرداخت و نسبت به مازاد برآن اعتراض خود را در مدت مقرر تسلیم کند.

تبصره ۲ -نمایندگان عضو هیأت های حل اختلاف مالیاتی نباید قبلاً نسبت به موضوع مطروحه اظهار نظر داشته یا رأی داده باشند.

تبصره ۳ -در صورتی که رأی صادره هیأت بدوی از سوی یکی از طرفین مورد اعتراض تجدیدنظرخواهی قرارگرفته باشد در مرحله تجدیدنظر فقط به ادعای آن طرف رسیدگی و رأی صادر خواهد شد.

تبصره ۴ -آراء قطعی هیأت های حل اختلاف مالیاتی به استثناء مواردی که رأی هیأت حل اختلاف مالیاتی بدوی با عدم اعتراض مؤدی یا مأمور مالیاتی مربوط قطعیت می یابد برابر مقررات ماده (۲۵۱) این قانون قابل شکایت و رسیدگی در شورای عالی مالیاتی خواهد بود.

تبصره ۵ -سازمان امور مالیاتی کشور اجازه دارد شکایت کتبی مؤدیان مالیاتی از آراء هیأت های حل اختلاف مالیاتی صادره تا تاریخ تصویب این ماده که در مهلت قانونی به مرجع مالیاتی ذیربط تسلیم شده است را یک بار به هیأت های حل اختلاف مالیاتی تجدید نظر به منظور رسیدگی و صدور رأی مقتضی احاله نماید.

تبصره ۶ -در مواردی که شکایت مؤدیان مالیاتی از آراء هیأت های بدوی از طرف هیأت حل اختلاف مالیاتی تجدید نظر رد شود و همچنین شکایت از آراء هیأت های تجدیدنظر از طرف شعب شورای عالی مالیاتی مردود اعلام شود، برای هر مرحله معادل یک درصد (۱%) تفاوت مالیات موضوع رأی مورد شکایت و مالیات ابرازی مؤدی در اظهارنامه تسلیمی، هزینه رسیدگی تعلق می گیرد که مؤدی مکلف به پرداخت آن خواهدبود.

ماده ۲۵۱ قانون مالیات های مستقیم

مؤدی یا اداره امور مالیاتی می توانند ظرف یک ماه از تاریخ ابلاغ رأی قطعی هیأت حل اختلاف مالیاتی، به استناد عدم رعایت قوانین ومقررات موضوعه یا نقص رسیدگی، با اعلام دلایل کافی به شورای عالی مالیاتی شکایت و نقض رأی و تجدید رسیدگی را درخواست کنند.

ماده ۲۵۱ مکرر قانون مالیات های مستقیم

در مورد مالیات های قطعی موضوع این قانون و مالیات های غیرمستقیم که در مرجع دیگری قابل طرح نباشد و به ادعای غیر عادلانه بودن مالیات مستنداً به مدارک و دلایل کافی از طرف مؤدی شکایت و تقاضای رسیدگی ارجاع نماید. تجدید رسیدگی شود وزیر امور اقتصادی و دارایی می تواند پرونده امر را به هیأتی مرکب از سه نفر به انتخاب خود جهت رأی هیأت به اکثریت آرا قطعی و لازم الاجرا می باشد. حکم این ماده نسبت به عملکرد سنوات ۱۳۶۸ تا تاریخ تصویب این اصلاحیه نیز جاری خواهد بود.

ماده ۲۷۲ قانون مالیات های مستقیم

سازمان امور مالیاتی کشور مکلف است تا پایان دیماه هر سال نسبت به اعلام آن گروه یا گروه هایی از اشخاص حقیقی و حقوقی که علاوه بر شرکت های موضوع بندهای(الف) و (د) ماده واحده «قانون استفاده از خدمات تخصصی و حرفه ای حسابداران ذی صلاح به عنوان حسابدار رسمی» مصوب سال ۱۳۷۲ براساس نوع و یا حجم فعالیت آن ها ملزم به ارائه صورت های مالی حسابرسی شده توسط سازمان حسابرسی یا مؤسسات حسابرسی عضو جامعه حسابداران رسمی ایران همراه با اظهارنامه مالیاتی و یا حداکثر ظرف مدت سه ماه پس از مهلت انقضای ارائه اظهارنامه میباشند را از طریق مقتضی (درج در روزنامه رسمی جمهوری اسلامی ایران و یکی از روزنامه های کثیرالانتشار و یا سامانه الکترونیکی مربوط) به اطلاع این گروه از اشخاص برساند. علاوه بر آن سازمان یادشده میتواند اشخاص حقیقی و حقوقی معینی را به صورت موردی مشمول حکم این ماده نماید، که در اینصورت موضوع شمول اشخاص یادشده باید با ابلاغ کتبی تا پایان دیماه هر سال به آگاهی آنها برسد. اشخاص حقیقی و حقوقی مزبور که سال مالی آنها بعد از اعلام سازمان یادشده آغاز میشود، مشمول حکم این ماده خواهند بود. در صورت ارائه نکردن گزارش حسابرسی مالی موضوع این ماده در مهلت مقرر، علاوه بر تعلق جریمه معادل بیستدرصد (۲۰%) مالیات متعلق، درآمد مشمول مالیات آنها طبق مقررات این قانون از طریق رسیدگی تعیین خواهد شد.